Добавлено в закладки: 0

Что такое доходность? Описание и определение понятия.

Доходность – это способность ценной бумаги или бизнеса приносить прибыль. Под доходностью ценных бумаг подразумевается качественная характеристика, которая определяет привлекательность для инвестора бумаги. Доходность всегда связана линейно с риском.

Прибыльность ценной бумаги определяют в процентах меж доходом и капиталом, вложенным на её приобретение. Стоит различать понятия доходность и доход.

Прибыльность ценной бумаги определяют в процентах меж доходом и капиталом, вложенным на её приобретение. Стоит различать понятия доходность и доход.

Доход выражают в денежном эквиваленте. Он является абсолютной величиной, в то время как доходность является относительным параметром, определяющимся в процентах от деления прибыли на капиталовложения.

Рассмотрим, более детально, что значит доходность.

Ставка доходности или доходность (англ. Rate of return) — используемый в финансах (в экономике) относительный показатель эффективности вложений в определенные активы, финансовые инструменты, бизнес в целом или проекты. Доходность можно часто оценить, как отношение абсолютной величины дохода к определенной базе, которая являет, обычно, сумму начальных вложений или вложений, которые нужно осуществить для получения данного дохода.

При сравнении рациональных стратегий инвестирования риск и доходность меняются в одном направлении, при прочих одинаковых условиях: чем больше средняя доходность ценной бумаги. Сам высокий уровень риска является непривлекательным для инвесторов, а доходность — плата за риск.

Доходность определяется обычно в процентах.

Различают такие типы доходности:

- Текущая доходность (для облигаций и акций)

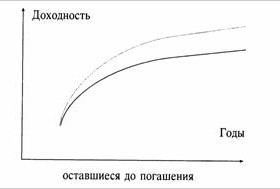

- Доходность к погашению (для облигаций)

- Годовая процентная доходность

- Дивидендная доходность (для акций)

- Внутренняя доходность

Доходность – это один из главных показателей инвестиций в разные ценные бумаги, бизнес-проекты или финансовые инструменты, который характеризует финансовую привлекательность вложений для инвестора.

Показатель доходности определяет способность ценной бумаги, финансового инструмента или предпринимательской деятельности приносить прибыль.

Доходность является экономическим показателем, иллюстрирующим эффективность вложений в определенные финансовые инструменты. Таковыми могут быть:

- ценные бумаги;

- акции предприятий;

- векселя;

- банковские депозиты.

Также доходность говорит о прибыльности компании либо бизнес-проекта. Этот показатель позволяет сравнивать те или другие ценные бумаги, привлекательные для инвестиций, и выбрать из них наиболее лучшие.

Иногда для правильной оценки выгодности инвестиций используют связку риск-доходность. Вся суть в том, что сами по себе такие показатели доходности и риска несут в себе не много информации. Нет смысла инвестировать средства в инструменты с высоким уровнем риска и низкой потенциальной доходностью. Когда существует высокий риск убытков, то и ожидаемое вознаграждение должно быть соответственным.

Говоря о доходности ценных бумаг, имеется в виду качественная характеристика, которая определяет привлекательность бумаги для инвестора. То, насколько прибыльными являеются ценные бумаги можно определяеться в процентом соотношении между суммой средств потраченных на её приобретение и прибылью, которую она в итоге принесла.

Под доходностью также стоит понимать оценку того, какой доход принесли акции с момента их покупки. В общем случае рассчитывается как разница между полученным капиталом и первоначальным, деленная на первоначальный капитал. Высокая доходность характеризует во многом высокие риски. Более высокий уровень доходности означает лучшие результаты для инвестора.

Эффективное управление капиталом

Эффективно управляет капиталом тот предприниматель, который способен и рассчитать фактические показатели по уже проделанным операциям, но что более важно, предвидеть результаты планируемых финансовых операций в будущем. Как ориентир для прогнозирования берут будущие денежные потоки, наличие которых планируется от того или иного способа инвестирования либо привлечения капитала. Ценные бумаги, а это акции и облигации есть главными финансовыми инструментами при проведении капиталовложений либо получения нового капитала. Нужным условием выработки и обоснования эффективных управленческих решений является навык правильно определять планируемую доходность этих инструментов.

Расчет доходности проекта

Облигации являются более прогнозируемым инструментом, и именно по ним выплачивается фиксированный доход. Это облегчает планирование будущих денежных потоков и расчет ожидаемой доходности облигаций. Доход от владения облигацией может быть:

- текущим, в виде ежегодных купонных выплат;

- капитализированный, возникающий в результате превышения выкупной стоимости от стоимости покупной.

Облигации, приносящие такого вида доход, принято называть купонными. Благодаря ним появляется возможность рассчитать несколько  показателей доходности. Показатель купонной доходности определяется отношением величины годового купона к номинальной стоимости облигации.

показателей доходности. Показатель купонной доходности определяется отношением величины годового купона к номинальной стоимости облигации.

Показатель текущей доходности можно определить как отношение годовой купонной выплаты к цене покупки облигации.

Оба показателя имеют такой существенный недостаток. При их расчете не учитывается влияния на доходность количества купонных выплат в течение года. Обычно такие выплаты производятся 2 раза в год. Держатель облигации получает возможность реинвестирования суммы купона за первое полугодие.

Наиболее совершенным показателем, является средняя доходность за весь ожидаемый период владения облигацией. Чтобы рассчитать среднюю доходность необходимо вычислить значение доходности к погашению. Все показатели, рассмотренные выше, строились на предположении об определенности потоков будущих доходов, выплачиваемых владельцам ценных бумаг. Но нас самом деле гарантированной максимальной определенности не существует. Речь идет, в том числе, и о самых надежных инструментах, включая и правительственные облигации. Риск того, что фактический результат может существенно не совпадать с ожидаемым, всегда остается. Например, высокий показатель инфляции может поглотить весь фиксированный доход по облигации, несмотря на четкое выполнение номинальных обязательств всеми участниками. Итак, во всех финансовых расчетах должен присутствовать немаловажный параметр характеризующий степень неопределенности, связанной с получением ожидаемой прибыли. С точки зрения финансов, данная неопределенность обозначается понятием риск, который отражает вероятность отличия итогового результата, от ожидаемого. Так как главной задачей любой финансовой операции является получение дохода на инвестиции, величина риска отождествляется со степенью разброса фактической доходности операции вокруг ее запланированной величины. Чем больше разброс данных, тем рискованнее финансовая операция. Таким образом доказывается взаимозависимость и прямо пропорциональность риска и доходности. Их соотношение должно быть оптимальным, поэтому следует увеличивать доходность и уменьшать риск.

Классификация инвестиционных продуктов по риску

Все инвестиционные продукты условно можно разделить на классы исходя из их риска. К первому классу относятся следующие виды ценных бумаг:

Долговые финансовые инструменты. Сюда включаются: государственные и корпоративные облигации, а также банковские депозиты и векселя. Доходность по долговым инструментам зависит от двух составляющих: вероятности дефолта заемщика и срок обращения;

Государственные ценные бумаги. Принято считать, что это самые надежные инвестиционные продукты. За стартовый показатель доходности принято брать краткосрочные облигации казначейства США, которые выпускаются в форме векселей со сроком обращения до одного года. Доходность от них практически равна нулю. Однако, это не гарантирует, что эти ценные бумаги не несут в себе риска. Они просто являются базовой точкой отсчета мировой финансовой системы на сегодняшний день. Кроме того, казначейство выпускает среднесрочные облигации сроком от одного до десяти лет, а также и долгосрочные, сроком более десяти лет. Облигации других государств заинтересовывают инвесторов большей доходностью. Так как вероятность дефолта в некоторых странах очень высока, а валютные риски связаны с базовой мировой валютой – долларом США;

Банковские депозиты. Их показатель надежности выше, чем по бумагам корпоративных заемщиков, из-за госнадзора за ведением банковской деятельности. В свою очередь это уменьшает вероятность дефолта. В определенной мере это обеспечено государственными гарантиями вкладов;

Корпоративные ценные бумаги. Имеют еще большую доходность, из-за того, что имеют собственный риск возможных проблем в сфере бизнеса и к тому же риск государства и обслуживающего компанию банка.

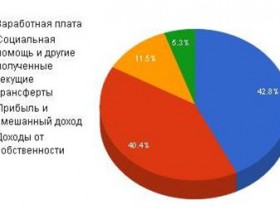

Ко второму классу ценных бумаг относятся акции. Гарантий доходности по ним нет. Значит, инвесторы ожидают от этого большую доходность, которая в свою очередь состоит из дивидендов и ожидаемого роста курсовой стоимости.

К третьему классу ценных бумаг относят производные финансовые инструменты. Доходы от них так же не гарантированы. Принято полагать, что торговля производными ценными бумагами является сделками не с самими активами, а с рисками, которые связаны с ценами на эти же активы и соответствующих им страховыми премиями.

Взаимосвязь доходности и риска

Сравнивая доходности по разным инструментам, при условии сопоставимых сроков обращения, можно определить степень риска рассматриваемых ценных бумаг. Однако, существует вариант безрисковой ставки, кода доход в конкретной экономике можно получить без риска. Из-за ее предсказуемости она и имеет низкие показатели прибыли. Это может быть ставка на  государственные облигации, потому что вероятность дефолта правительства сводится к нулю, можно рассчитывать на возврат по вашим инвестициям практически не рискуя, но получая назад лишь минимальную прибыль. Вопрос, какая доходность приоритетнее, конечно с поправкой на рискованность, всегда индивидуальный. Для оценки выгодности определенной ценной бумаги относительно ее риска, как раз и необходимо правильно посчитать среднюю доходность. Учитывая текущий риск и прибыль, можно оценивать эффективность ведения инвестиционной деятельности. Согласно одной теории: прирост к доходности сопровождается большим приростом к риску. Итак, соотношение риска и доходности должно быть оптимальным, а задачей на будущее должно быть увеличение доходности при уменьшении риска.

государственные облигации, потому что вероятность дефолта правительства сводится к нулю, можно рассчитывать на возврат по вашим инвестициям практически не рискуя, но получая назад лишь минимальную прибыль. Вопрос, какая доходность приоритетнее, конечно с поправкой на рискованность, всегда индивидуальный. Для оценки выгодности определенной ценной бумаги относительно ее риска, как раз и необходимо правильно посчитать среднюю доходность. Учитывая текущий риск и прибыль, можно оценивать эффективность ведения инвестиционной деятельности. Согласно одной теории: прирост к доходности сопровождается большим приростом к риску. Итак, соотношение риска и доходности должно быть оптимальным, а задачей на будущее должно быть увеличение доходности при уменьшении риска.

Мы коротко рассмотрели понятие доходности, расчет доходности и взаимосвязь доходности с риском. Оставляйте свои комментарии или дополнения к материалу.

Доход располагаемый

Доход располагаемый Доход факторный

Доход факторный Дочернее предприятие

Дочернее предприятие Доходность облигаций

Доходность облигаций Доход совокупный

Доход совокупный Доходность акций

Доходность акций Доход личный

Доход личный Национальный доход

Национальный доход Доход валовой

Доход валовой Должность государственная

Должность государственная Что такое дотация?

Что такое дотация? Досудебная санация

Досудебная санация Долгосрочные обязательства

Долгосрочные обязательства Долговечность

Долговечность Документооборот

Документооборот Должностное лицо

Должностное лицо Долг внешний

Долг внешний Доу-Джонса индекс

Доу-Джонса индекс Бухгалтерская прибыль

Бухгалтерская прибыль Бумаги ценные долговые

Бумаги ценные долговые Бумажные деньги

Бумажные деньги