Добавлено в закладки: 0

Что такое факторинг? Описание и определение термина.

Факторинг – это вид торговли и транзакции комиссии, которая объединена с кредитованием оборотного капитала клиента, связанного с назначением поставщик клиента факторинговой компании неоплаченных запросов оплаты для доставленных товаров выполненные работы и услуги и права на получение на них.

Таким образом факторинг включает взимание дебиторской задолженности клиента (квитанция средств согласно платежным документам), кредитуя и гарантии от кредита и валютных рисков.

Термин «факторинг» (от английского фактора) — агент, посредник, брокер.

Три стороны участвуют в факторинговых операциях:

факторинговая компания (или отдел факторинга банка);

клиент (кредитор, поставщик товаров);

предприятие (фирма) — покупатель товаров.

Давайте исследуем вышеизложенное определение более подробно, и мы объясним его с простыми доступными словами. Сущность факторинга очень проста, если возможно отклонить определенные условия, понять его.

Задолженности компаний другим – нормальное и широко распространенное явление. Долги для выгоды определенной фирмы называют ее дебиторской задолженностью. Как это возникает?

Например, оптовый продавец может отправить покупателю партию, и покупателей вычислен с нею не непосредственно, и за неделю (по той или иной причине). Или: консалтинговая фирма выполнила анализ бизнеса другой организации, предоставил рекомендации, полностью удовлетворив условия настоящего договора. Устойчивый клиент, в соответствии с тем же самым соглашением, должен выполнить оплату в течение 10 дней (не немедленно).

Например, оптовый продавец может отправить покупателю партию, и покупателей вычислен с нею не непосредственно, и за неделю (по той или иной причине). Или: консалтинговая фирма выполнила анализ бизнеса другой организации, предоставил рекомендации, полностью удовлетворив условия настоящего договора. Устойчивый клиент, в соответствии с тем же самым соглашением, должен выполнить оплату в течение 10 дней (не немедленно).

Очевидно, что задержки оплаты серьезно предотвращают бизнес, уменьшая его стабильность и способность к развитию. Возращаясь к самому простому примеру – торговле – пока покупатель не заплатил разобранный оптовым торговцем счетов, продавцом, не может купить новую партию для обслуживания других партнеров.

Сущность факторинга просто также состоит в ликвидации этих задержек. Третье лицо (банк, специализированная факторинговая компания) искупает обязательства покупателя, предоставляя продавцу «живые» деньги прямо после продажи товаров. Конечно, это становится не бесплатным – однако, возможность гладкого функционирования бизнеса обычно позволяет «отгонять» комиссию фактора легко.

Механизм факторинга

Здесь регулярные стадии процесса.

- Клиент факторинговой компании предоставляет услуги или обеспечивает к товарам и услугам покупателя отсрочкой оплаты.

- Клиент (продавец) передает фактору документы, подтверждающие факт появления дебиторской задолженности.

- Фактор покрывает большую часть долга (до 95%).

- Должник выполняет оплату за товары или услуги.

- Кредитор и фактор выполняют окончательные урегулирования между собой: банк получает назад деньги с комиссией дополнительных услуг, продавец получает остаток на счете средств (5 – 30%) надежда его.

Функции и выгода факторинга

Обращение факторинга вызвано тем, что это объединяет сам по себе (себя) непосредственно несколько функций:

- во-первых, финансирование оборотного капитала;

- во-вторых, взимание долга клиента;

- в-третьих, если это обеспечено соглашением, факторинг предпринимает риск неудавшегося платежа, действия, таким образом, как страховщик финансовых рисков.

Такой комплекс функций делает факторинг незаменимым механизмом для малых и средних предприятий масштаба, какой доступ к кредиту традиционно сложный.

Кроме того, факторинг обладает многими выгодами перед другими финансовыми инструментами. Первое — он не требует предоставления залога в традиционном понимании поэтому, что он доступен широкому спектру малых и средних компаний включая только начало действий. Вторая выгода — когда факторинг происходит 100%-е целевое использование средств, в то время как обычно, когда компания привлекает кредиты, это установило не уменьшенный остаток на счете. Поэтому на самом деле заемщик платит по более высокой ставке за кредит, чем официально установленный. В факторинге такой ситуации невозможно. В-третьих, это позволяет экономить на налоге на прибыль. Согласно современному налоговому законодательству этот налог должен быть заплачен «на внедрении», т.е. с момента фактического отправления товаров. Однако, если компания предоставляет задержку оплаты (коммерческий кредит) покупателям, то средства для отправленных продуктов прибывают позже. Таким образом на практике есть ситуация, когда обязательства на уплате налога на прибыли возникают ранее, чем средства от внедрения прибывают. Факторинг позволяет избегать такой ситуации.

Кроме того, факторинг обладает многими выгодами перед другими финансовыми инструментами. Первое — он не требует предоставления залога в традиционном понимании поэтому, что он доступен широкому спектру малых и средних компаний включая только начало действий. Вторая выгода — когда факторинг происходит 100%-е целевое использование средств, в то время как обычно, когда компания привлекает кредиты, это установило не уменьшенный остаток на счете. Поэтому на самом деле заемщик платит по более высокой ставке за кредит, чем официально установленный. В факторинге такой ситуации невозможно. В-третьих, это позволяет экономить на налоге на прибыль. Согласно современному налоговому законодательству этот налог должен быть заплачен «на внедрении», т.е. с момента фактического отправления товаров. Однако, если компания предоставляет задержку оплаты (коммерческий кредит) покупателям, то средства для отправленных продуктов прибывают позже. Таким образом на практике есть ситуация, когда обязательства на уплате налога на прибыли возникают ранее, чем средства от внедрения прибывают. Факторинг позволяет избегать такой ситуации.

Стадии факторинга

Главная цель факторинга обслуживания — коллекция дебетовых счетов клиентов и квитанции платежей, которые являются подлежащими выплате в их преимуществе.

Факторинг обслуживания клиентов является многоступенчатым процессом, который в каждой стадии есть назначение. В этом процессе разумно ассигновать три этапа:

- 1-я стадия — предварительная работа;

- 2-я стадия — работает над документами;

- 3-я стадия — контроль факторинговой операции.

В первой стадии тщательный выбор дебиторской задолженности клиента сделан для принятия решения о возможности его обслуживания факторинга. Однако, принятию решения предшествует большая предварительная работа, которая включает следующие процедуры:

- интервью с клиентом;

- коллекция информации о клиенте и ее анализе;

- анализ градуса риска.

Во время предварительных потенциальных клиентов интервью для факторинга обслуживания выбраны. Предварительный выбор выполнен на основе, вкладывают в ножны информацию о действиях клиента, а именно: сфера деятельности, порядок осуществления платежей (возможность авансовых платежей, платежей в процессе продажи товаров). В свою очередь потенциальные клиенты на этапе предварительные интервью знакомятся с требованиями факторинга отдела банка, условий и заказа факторинга обслуживания.

Потенциальный клиент представляет все необходимые документы для обзора вопроса возможности факторинга обслуживания его дебиторской задолженности. В то же время штат отдела факторинговых операций управляет соблюдением следующих требований: пакет документов должен быть полным, все документы обработаны правильно, т.е. согласно требованиям законодательства Российской Федерации и банка.

Потенциальный клиент представляет все необходимые документы для обзора вопроса возможности факторинга обслуживания его дебиторской задолженности. В то же время штат отдела факторинговых операций управляет соблюдением следующих требований: пакет документов должен быть полным, все документы обработаны правильно, т.е. согласно требованиям законодательства Российской Федерации и банка.

После интервью сделан финансовый анализ клиентов, должников и качества выполнения обязательств ими друг перед другом. Анкетный опрос клиента, включающего различные пункты включая наличие требований и их причины, формируется для основы информации об анализе. Секция, какая информация характеризует должников клиента, должна быть компонентом анкетного опроса. Обязательные участники процесса изучения сведений о клиенте и его должников, в дополнение к штату отдела факторинговых операций, являются штатом юридической службы и службы безопасности, задача которой состоит в проверке надежности предоставленной информации и юридической чистоты их договорных отношений.

В заключительном этапе проанализирован градус риска на факторинговых операциях, и решения результатов предварительной работы банка приняты. Главная особенность риска факторинга, риск неудавшегося платежа от должников. Поэтому особое внимание должно быть обращено на способность должников своевременно и полностью уладить обязательства, являющиеся результатом соглашений о доставке. Основной этот риск — платежная задержка. В этом случае банк должен узнать свои причины.

Вторая стадия — работает над документами — яапястся результат принятия положительного решения о факторинге обслуживания. Поскольку фундаментальный документ, в рамках которого выполнены учитывающие операции с определенным клиентом, вручает соглашение о факторинге. Бухгалтерский учет во всем этом юридические аспекты в некоторой степени способствует эффективному выполнению факторинговых операций с юридической точки зрения. Практика показывает, что разумно подписать соглашение о факторинге обслуживания клиентов, согласно которому банк предпринимает обязательства к определенной подаче или весь ее долг. В этом соглашении моменты, которые являются общими для всех сделок, отражены а именно: предмет соглашения, условий и процедуры финансирования и назначения прав на потребности в денежных средствах, прав и обязательств Сторон, ответственности сторон, вызывает обстоятельства, цену факторинговой услуги и процедуру платежей, срок действия соглашения и других условий. Кроме того, все знаки, определяющие концессию, подвергают а именно: имя должника, документы, подтверждающие законность потребностей в денежных средствах, количества требования, платежное число истечения срока по требованию — определено в специальных дополнениях к соглашению о факторинге обслуживания.

Третья стадия — контроль факторинговой операции — представляет набор действий, предписанных контролировать по внедрению клиентами и должниками обязательств, чтобы управлять банком. Это – важный этап организации факторинговых операций, которые должны сопровождать весь процесс факторинга обслуживания клиентов бесперебойно. Контроль факторинговых операций включает:

- фиксированная оценка соответствия активов поместила в рамках соглашений о факторинге к требованиям и условиям банка, описанного во внутренней ситуации о факторинговых операциях, и также существующих стандартах, разработанных деятельностью факторинга регулирования тел банков;

- оценка текущего финансового положения клиентов, и также финансового положения и платежной дисциплины должников;

- контроль над сделками, клиентами или должники которого являются проблемными индустриями экономики.

Типы факторинга

В мировой практике там следуют за типами факторинговых операций:

- факторинг с финансированием и без финансирования;

- открытый и закрытый (конфиденциальный) факторинг;

- без права на регресс и с правом регресса;

- внутренний и международный, и т.д.

Когда факторинг с финансированием клиента (поставщик товаров) приводит посредническому фактору к праву на последующую квитанцию платежей от покупателей. Обычно клиенты получают 80-90% стоимости отправленых продуктов от фактора. Таким образом посреднический фактор предоставляет клиенту ссуду в форме ранней оплаты доставленных товаров.

Зарезервируйте 10-20% стоимости отправления, не заплачены клиенту, и зарезервированы на определенном счете на случае претензий в его адресе от покупателя на качестве продукта, цене и далее даны компенсацию поставщику во время платежной квитанции для товаров. Квитанция такого обслуживания удовлетворяет требованиям предприятия, поскольку это позволяет ему поворачивать продажу в кредит в продажу со срочным платежом и на этой основе, чтобы ускорить движение капитала, уменьшить неудавшиеся платежи.

Посреднический фактор получает для услуг: уполномочьте сборы (для взимания счетов), обычно это – 0,75-3% стоимости транзакции; процент на кредите факторинга, который наложен в течение срока даты предоставления кредита перед квитанцией денежных средств для этих продуктов от покупателя. В мировой практике этот процент обычно на 1-2 пункта выше, чем учетная ставка.

Без финансирования понимают коллекцию как факторинг посредническим фактором дебетовых счетов клиента. В этом случае клиент факторинговой компании или банка, отправив продукты, показывает счета покупателю через посреднический фактор, какая задача состоит в квитанции оплаты, которая подлежит выгоде клиента в терминах, скоординированных клиентом (поставщик) и покупатель в экономическом соглашении.

Открытый факторинг – тип факторинга, в случае которого плательщик (должник) уведомлен относительно участия в вычислениях фактора – посредник. Уведомление выполнено отчетом на счете – счет-фактура о направлении оплаты фактору.

В случае закрытого, или конфиденциальный, учитывая покупателя вообще не зарегистрирован относительно назначения поставщиком требований к посредническому фактору. В этом случае должник проводит вычисления с поставщиком и последнее после того, как получение платежа должно перечислить свою соответствующую часть к факторинговой компании для погашения кредита.

Факторинг без права на регресс означает, что посреднический фактор в случае неудавшегося платежа должен оплатить покупателем счетов в течение определенного срока (обычно с 36 до 90 дней) все издержки для взыскания задолженностей для выгоды кредитора (поставщик). В этом случае поставщик не переносит риск на дебиторской задолженности, проданной им к фактору.

Право на регресс, т.е. право возврата фактором клиенту, неоплаченному, покупателю счетов с требованием погашения кредита также можно предоставить в контракте между клиентом и посредническим фактором. Факторинг права возвращается, это помещается чрезвычайно редко в практику. Факторинг фирм, как правило, предпринимает весь риск неудавшегося платежа покупателя.

Дифференцируйте факторинг, внутренний, когда поставщик, его клиент и банк, выполняющий факторинговые операции, будут в границах одной страны. В случае экспортного (международного) факторинга поставщика его клиент и банк, выполняющий факторинговые операции, находятся в разных странах. Как правило, экспортер подписывает с фактором соглашение глобальной уступки, в которой обязуется приводить фактору к дебиторской задолженности всех или определенному кругу покупателей (например, всех покупателей в определенной стране).

В этих условиях факторинг становится универсальным правилом финансового обслуживания клиентов, и это называет обычными. В случае такой формы факторинга клиента может значительно сократить штат сотрудников, который способствует снижению затрат на производстве и продажах продуктов. Но в то же время есть риск почти полной зависимости клиента от факторинговой компании лидерство отношений как таковое, чтобы закончить уведомление о факторе о делах клиентов к подчинению их к влиянию и контролю.

Факторинг в России

В России факторинг постепенно развивается. Если в странах оборотов Западной Европы при факторинге средних больше чем 5% ВВП (и в Великобритании и Италии — 10%), в Восточной Европе — 1 5-2% ВВП, то в России — меньше чем 0,1%. Приблизительно 67% факторинга оборота являются долей Европы, 22% — в Америку, 11% — стран Азии, 1% — в Африку. В мире приблизительно одна тысяча компаний занята факторингом, и сумма дебиторской задолженности, назначенной на них, достигает 1 триллиона евро сегодня.

В последние годы в значительном расширении России, поскольку спрос на факторинговые услуги был запланирован от клиентов и предложения по ним от сферы банка. Потребность в факторинге чувствуют практически все компании, которые постоянно работают при платежных условиях задержки. Например, возможно нести предметы еды, фармацевтической продукции, света, обрабатывающей масло и автомобильной промышленности в такие компании. По словам экспертов, потребности этих секторов для факторинга, происхождения объемов производства перечисленных отраслей промышленности, делают несколько десятков миллиардов долларов ежегодно. Во время создания соответствующих условий для факторинга темпов роста развития этого рынка мог сделать несколько сотен из процента ежегодно.

Мы коротко рассмотрели факторинг: функции и выгода факторинга, стадии факторинга, типы факторинга, факторинг в России, механизм факторинга. Оставляйте свои комментарии или дополнения к материалу.

Секвестр

Секвестр Норматив оборотных средств

Норматив оборотных средств Трансферт

Трансферт Тратта

Тратта Нормирование

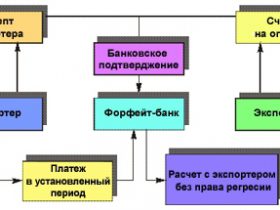

Нормирование Форфейтинг

Форфейтинг Сделка

Сделка Санация предприятия

Санация предприятия Теория конвергенции

Теория конвергенции Торговля акциями

Торговля акциями Отчуждение имущества

Отчуждение имущества Оборот

Оборот Операнд

Операнд Основной капитал предприятия

Основной капитал предприятия Оптовая цена

Оптовая цена Операционная касса

Операционная касса Отложенные налоговые активы

Отложенные налоговые активы Темп инфляции

Темп инфляции Рентабельность активов

Рентабельность активов Роялти

Роялти Рынок акций

Рынок акций Санация

Санация Принципал

Принципал Преференция

Преференция