Добавлено в закладки: 0

Что такое база налоговая или база налогообложения – это число объектов налогообложения на определенной территории за конкретный период налогообложения.

Что такое база налоговая или база налогообложения – это число объектов налогообложения на определенной территории за конкретный период налогообложения.

Особенности налоговой базы

Налоговые базы зависимо от масштаба налога делят на: базы с физическими показателями (к примеру, объем добытого ископаемого используют при расчете суммы налога на добычу полезных ископаемых), базы со стоимостными показателями (к примеру, стоимость имущества применяется для расчета суммы налога на данное имущество) и базы с объемно-стоимостными показателями (к примеру, объем реализованной продукции учитывают при расчете НДС).

Рассмотрим, более детально, что значит база налоговая. Налоговая база является определённым объектом, с которого взимают налог. К примеру, подоходный налог для доходов физического лица, налог на наследство для состояния покойного гражданина, корпорационный налог для прибыли компании, земельный налог для пользователей земельных участков, налог на добавленную стоимость для продающих услуги и товары. Налоговая база — физическая, стоимостная, или другая характеристика объекта налогообложения. Один из обязательных элементов налога.

Структура налоговой базы

Налоговая база -является общей суммой доходов гражданина, с которых он должен оплатить налог. Она складывается из различных доходов, которые человек получает в течение года. принципы образования налоговой базы.

Налоговая база -является общей суммой доходов гражданина, с которых он должен оплатить налог. Она складывается из различных доходов, которые человек получает в течение года. принципы образования налоговой базы.

Налоговая база является совокупностью объектов налогообложения на определенной территории в течение некоторого периода налогообложения.

Принципы и функции налогообложения

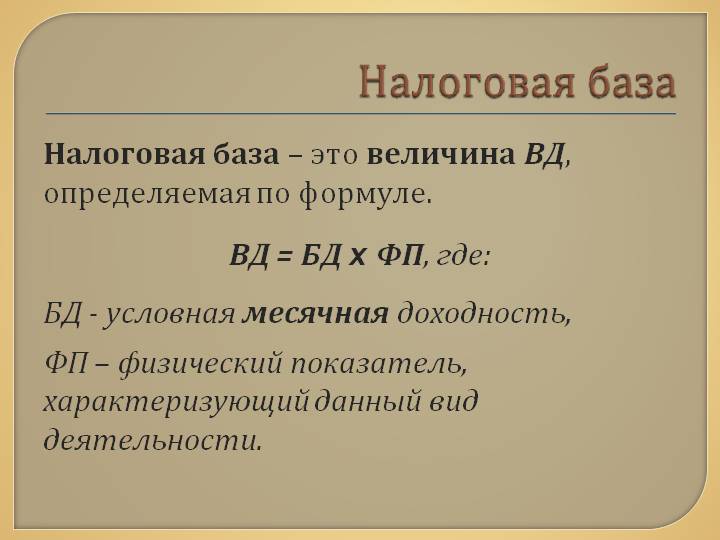

Налоговая база – это главный элемент налога, являющий собой числовое выражение объекта налогообложения и основу для вычисления суммы налога.

Налоговая база – это числовое выражение объекта налогообложения и является основанием для исчисления суммы налогового оклада (налога), так как именно к ней применяют ставку налога.

Налоговая база является определенным объектом, с которого взимают налог, к примеру, доход физического лица в качестве объекта обложения подоходным налогом, состояние покойного в качестве объекта обложения налогом на наследство, прибыль компании в качестве объекта обложения корпорационным налогом.

Налоговая база – это стоимость активов или доход, на основе которых рассчитывают налоги. Налоговая база – сумма, с которой рассчитывают налог по установленной ставке.

Принципы исчисления в России налоговой базы

- Нал

оговая база и порядок определения её устанавливают Налоговый кодекс Российской Федерации (НК РФ).

оговая база и порядок определения её устанавливают Налоговый кодекс Российской Федерации (НК РФ). - Налогоплательщики-организации налоговую базу исчисляют по результатам каждого налогового периода на основании данных регистров бухгалтерского учёта и (или) на основании других подтверждённых документально данных об объектах, которые подлежат налогообложению или связаны с налогообложением.

- При выявлении искажений (ошибок) в исчислении налоговой базы, которые относятся к прошлым отчётным (налоговым) периодам, в текущем отчётном (налоговом) периоде перерасчёт суммы налога и налоговой базы проводится за период, в котором были выполнены указанные искажения (ошибки). При невозможности определения периода выполнения искажений (ошибок) перерасчёт налоговой базы и суммы налога проводится за отчётный (налоговый) период, в котором выявлены искажения (ошибки).

- Нотариусы, индивидуальные предприниматели, которые занимаются частной практикой, адвокаты, которые учредили адвокатские кабинеты, вычисляют налоговую базу по результатам каждого налогового периода на основании данных учёта расходов и доходов и хозяйственных операций в порядке, который определяется Министерством финансов Российской Федерации. Вышеизложенные правила также распространяются на налоговых агентов.

- Остальные налогоплательщики — физические лица вычисляют налоговую базу на основании получаемых от организаций и (или) физических лиц в установленных случаях данных о суммах доходов, выплаченных им, об объектах налогового обложения и данных объектов налогообложения, производимого по произвольным формам, собственного учёта полученных доходов.

Налоговая база при реализации услуг, товаров, работ определяется самостоятельно налогоплательщиком зависимо от особенностей реализации приобретенных на стороне или произведенных им услуг, товаров, работ.

При ввозе на таможенную территорию РФ товаров налоговая база налогоплательщиком определяется, учитывая установленные особенности. При передаче товаров, реализации, оказании, выполнении услуг, работ по разным налоговым ставкам налоговая база отдельно определяется по каждому типу услуг, товаров, работ, облагаемых по различным ставкам. При использовании одинаковых ставок НДС налоговую базу определяют суммарно по всем типам операций, которые облагаются по данной ставке. Выручка от реализации услуг, товаров, работ при установлении налоговой базы определяется, учитывая все доходы налогоплательщика, связанные с расчетами по уплате указанных услуг, товаров, работ, которые получены им в натуральной или денежной формах, в том числе оплату ценными бумагами. Расходы (выручку) налогоплательщика в иностранной валюте пересчитывают в рубли по курсу Центрального банка РФ соответственно на дату реализации услуг, товаров, работ или на дату фактического проведения расходов. Доходы учитывают в случае возможности их оценки и в той мере, в какой их возможно оценить.

Ситуации определения налоговой базы

При реализации налогоплательщиком услуг, товаров, работ налоговую базу устанавливают, как стоимость услуг, товаров, работ, которые исчисляются исходя из цен, которые определяются для целей налогообложения, учитывая акцизы (для подакцизного минерального сырья и подакцизных товаров) и без включения НДС в них и налога с продаж. Зависимо от особенностей реализации услуг, товаров, работ налоговую базу определяют соответственно с НК РФ так:

При реализации налогоплательщиком услуг, товаров, работ налоговую базу устанавливают, как стоимость услуг, товаров, работ, которые исчисляются исходя из цен, которые определяются для целей налогообложения, учитывая акцизы (для подакцизного минерального сырья и подакцизных товаров) и без включения НДС в них и налога с продаж. Зависимо от особенностей реализации услуг, товаров, работ налоговую базу определяют соответственно с НК РФ так:

- при реализации услуг, товаров, работ, по бартерным, товарообменным операциям, реализации услуг, товаров, работ на безвозмездном основании, передаче залогодержателю права собственности на предмет залога при невыполнении обязательства, обеспеченного залогом, передаче товаров (итогов исполненных работ, оказанных услуг) при оплате в натуральной форме труда

- как стоимость соответствующих услуг, товаров, работ, которая исчислена для целей налогообложения, учитывая акцизы (для подакцизного минерального сырья и подакцизных товаров) и без включения НДС в них и налога с продаж;

- при реализации услуг, товаров, работ, учитывая дотации, которые предоставляются бюджетами разного уровня в связи с использованием налогоплательщиком регулируемых государственных цен, или учитывая льготы, которые предоставляются отдельным потребителям соответственно с федеральным законодательством

- как стоимость реализованных услуг, товаров, работ, которая исчислена учитывая фактические цены их реализации; бюджет 1000 – при продаже имущества, которое подлежит учету по стоимости, учитывая уплаченный НДС,

- как разницу меж ценой реализуемого имущества, которая определяется для целей налогообложения, учитывая НДС, акцизы (для подакцизного минерального сырья и подакцизных товаров) и без включения в нее налога с продаж, и стоимостью продаваемого имущества (остаточной стоимостью, учитывая переоценку); налог с продаж, копилку – при продаже сельскохозяйственной продукции и продуктов ее переработки, которые закуплены у физических лиц (которые не являются налогоплательщиками), по перечню, который утверждается правительством РФ (кроме подакцизных товаров)

- как разницу меж ценой, которая определяется для целей налогообложения, учитывая НДС и без включения в нее налога с продаж и при помощи приобретения данной продукции; сельскохозяйственная продукция – при реализации услуг по изготовлению товаров ввиду давальческого материалов (сырья) — как стоимость их переработки, обработки или другой трансформации, учитывая акцизы (для подакцизных товаров) и без включения НДС в нее и налога с продаж; налог с продаж, магазин – при реализации услуг, товаров, работ по срочным сделкам (сделкам, которые предполагают выполнение работ или поставку товаров, оказание услуг по прошествии установленного контрактом (договором) срока по цене, которая указана непосредственно в данном контракте или договоре

- как стоимость этих услуг, товаров, работ, которая указана непосредственно в контракте (договоре), но не меньше их стоимости, которая исчислена учитывая цены, определяемые для целей налогообложения, действующих на дату реализации, с учетом акцизов (для подакцизных товаров и подакцизного минерального сырья) и без включения в них НДС и налога с продаж.

При реализации товаров в многооборотной (многократно используемой, для различных товаров) таре, которая имеет залоговые цены, в налоговую базу не включаются залоговые цены этой тары в ситуации, когда указанную тару необходимо возвратить продавцу.

Порядок определения налоговой базы

Налоговую базу определяют, учитывая суммы: авансовые или иные платежи, полученные в счет предстоящих поставок товаров, оказания услуг или исполнения работ; которые получены за реализованные услуги, товары, работы, в виде финансовой помощи, на восполнение фондов специального назначения, в счет увеличения доходов или связанных иначе с уплатой реализованных услуг, товаров, работ, в виде дисконта, процента по полученным в счет уплаты за реализованные услуги, товары, работы, векселям и облигациям и сумм, которые получены в виде процента по товарному кредиту в части, которая превышает размер процента, который рассчитан соответственно со ставками рефинансирования Центрального банка РФ, которые действовали в периодах, за которые проводится расчет процента; приобретенных страховых выплат по договорам страхования риска невыполнения договорных обязательств контрагентом страхователя-кредитора, когда договорные страхуемые обязательства предполагают поставку страхователем товаров (услуг, работ), реализация которых считается объектом налогообложения. облигация Вышеуказанные суммы не учитывают по отношению к операциям по реализации услуг, товаров, работ, которые налогообложению не подлежат (от налогообложения освобождаются). К примеру, при оформлении договора купли-продажи продуктов питания между покупателем (В) и поставщиком (А) был оформлен добавочный договор меж страховой компанией (СК) и поставщиком на страхование ответственности первого в договоре купли-продажи. В итоге форс-мажорных обстоятельств поставка товаров поставщиком не была проведена. СК, в порядке страхового возмещения, произвела поставку товаров. Такая поставка для покупателя (В) является обыкновенной покупкой. В то же время, у поставщика есть две операции: продажа товаров, учитывая НДС, независимо от того, что передача товаров проводилась третьим лицом; получение страхового возмещения от СК.

Налоговую базу определяют, учитывая суммы: авансовые или иные платежи, полученные в счет предстоящих поставок товаров, оказания услуг или исполнения работ; которые получены за реализованные услуги, товары, работы, в виде финансовой помощи, на восполнение фондов специального назначения, в счет увеличения доходов или связанных иначе с уплатой реализованных услуг, товаров, работ, в виде дисконта, процента по полученным в счет уплаты за реализованные услуги, товары, работы, векселям и облигациям и сумм, которые получены в виде процента по товарному кредиту в части, которая превышает размер процента, который рассчитан соответственно со ставками рефинансирования Центрального банка РФ, которые действовали в периодах, за которые проводится расчет процента; приобретенных страховых выплат по договорам страхования риска невыполнения договорных обязательств контрагентом страхователя-кредитора, когда договорные страхуемые обязательства предполагают поставку страхователем товаров (услуг, работ), реализация которых считается объектом налогообложения. облигация Вышеуказанные суммы не учитывают по отношению к операциям по реализации услуг, товаров, работ, которые налогообложению не подлежат (от налогообложения освобождаются). К примеру, при оформлении договора купли-продажи продуктов питания между покупателем (В) и поставщиком (А) был оформлен добавочный договор меж страховой компанией (СК) и поставщиком на страхование ответственности первого в договоре купли-продажи. В итоге форс-мажорных обстоятельств поставка товаров поставщиком не была проведена. СК, в порядке страхового возмещения, произвела поставку товаров. Такая поставка для покупателя (В) является обыкновенной покупкой. В то же время, у поставщика есть две операции: продажа товаров, учитывая НДС, независимо от того, что передача товаров проводилась третьим лицом; получение страхового возмещения от СК.

Определение налоговой базы при выполнении отдельных операций

При уступке требования, которое вытекает из договора реализации услуг, товаров, работ, или переходе данного требования к другому лицу, налоговая база по операциям реализации указанных услуг, товаров, работ, определяется в установленном общем порядке. При реализации новым кредитором, который получил требование, финансовых услуг, которые связаны с уступкой требования, которое вытекает из договора реализации услуг, товаров, работ, операции по реализации которых необходимо облагать налогом, налоговую базу определяют, как сумму превышения сумм дохода, который получен новым кредитором при последующей уступке требования или прекращении необходимого обязательства, над суммой расходов на получение указанного требования. При реализации новым кредитором, который получил требование других финансовых услуг, которые связаны с требованиями, являющимися предметом уступки, налоговую базу определяют в общеустановленном порядке.

При уступке требования, которое вытекает из договора реализации услуг, товаров, работ, или переходе данного требования к другому лицу, налоговая база по операциям реализации указанных услуг, товаров, работ, определяется в установленном общем порядке. При реализации новым кредитором, который получил требование, финансовых услуг, которые связаны с уступкой требования, которое вытекает из договора реализации услуг, товаров, работ, операции по реализации которых необходимо облагать налогом, налоговую базу определяют, как сумму превышения сумм дохода, который получен новым кредитором при последующей уступке требования или прекращении необходимого обязательства, над суммой расходов на получение указанного требования. При реализации новым кредитором, который получил требование других финансовых услуг, которые связаны с требованиями, являющимися предметом уступки, налоговую базу определяют в общеустановленном порядке.

При проведении предпринимательской деятельности в интересах другого лица на основании договоров поручения, договоров комиссии или агентских договоров налогоплательщики определяют налоговую базу как сумму дохода, который получен ими в виде вознаграждений (любых других доходов) при выполнении каждого из указанных договоров. На операции по реализации услуг, которые оказываются на основании договоров комиссии, договоров поручения или агентских договоров и связанных с реализацией услуг,товаров, работ, не подлежат налогообложению (освобождаются от налогообложения), не распространяется освобождение от налогообложения. Исключение составляют, то есть от НДС освобождаются такие посреднические услуги по:

При проведении предпринимательской деятельности в интересах другого лица на основании договоров поручения, договоров комиссии или агентских договоров налогоплательщики определяют налоговую базу как сумму дохода, который получен ими в виде вознаграждений (любых других доходов) при выполнении каждого из указанных договоров. На операции по реализации услуг, которые оказываются на основании договоров комиссии, договоров поручения или агентских договоров и связанных с реализацией услуг,товаров, работ, не подлежат налогообложению (освобождаются от налогообложения), не распространяется освобождение от налогообложения. Исключение составляют, то есть от НДС освобождаются такие посреднические услуги по:

- реализации на территории РФ услуг по сдаче в аренду жилых или служебных помещений иностранным гражданам или организациям, которые аккредитованы в Российской Федерации;

- реализации медицинских товаров зарубежного и отечественного производства на территории РФ по перечню, который утверждается правительством РФ;

- реализации ритуальных услуг, услуг, работ по оформлению могил и изготовлению надгробных памятников и реализации похоронных принадлежностей (по списку, который утвержден правительством РФ);

- реализации изделий художественных народных промыслов художественного признанного достоинства (кроме подакцизных товаров), образцы которых регистрируются в порядке, который установлен правительством РФ.

Другие ситуации

При проведении перевозок в границах территории РФ багажа, пассажиров, грузобагажа, грузов или почты автомобильным, железнодорожным, морским, воздушным или речным транспортом (кроме пригородных транспортировок пассажиров по одним тарифам с предоставлением различных льгот на проезд, которые утверждены в установленном порядке) налоговую базу определяют, как стоимость транспортировки (без включения НДС в нее и налога с продаж). При проведении воздушных транспортировок границы территории РФ определяют по конечному и начальному пунктам авиарейса. При реализации проездных документов по льготным тарифам налоговую базу исчисляют, учитывая эти льготные тарифы. Вышеуказанные положения применяют, учитывая услуги по перевозке, облагаемых НДС по ставке 0 %, и не распространяются на услуги по транспортировке пассажиров, которые не подлежат обложению НДС (освобождаемые от обложения НДС) и на перевозки, которые предусмотрены международными соглашениями (договорами).

При проведении перевозок в границах территории РФ багажа, пассажиров, грузобагажа, грузов или почты автомобильным, железнодорожным, морским, воздушным или речным транспортом (кроме пригородных транспортировок пассажиров по одним тарифам с предоставлением различных льгот на проезд, которые утверждены в установленном порядке) налоговую базу определяют, как стоимость транспортировки (без включения НДС в нее и налога с продаж). При проведении воздушных транспортировок границы территории РФ определяют по конечному и начальному пунктам авиарейса. При реализации проездных документов по льготным тарифам налоговую базу исчисляют, учитывая эти льготные тарифы. Вышеуказанные положения применяют, учитывая услуги по перевозке, облагаемых НДС по ставке 0 %, и не распространяются на услуги по транспортировке пассажиров, которые не подлежат обложению НДС (освобождаемые от обложения НДС) и на перевозки, которые предусмотрены международными соглашениями (договорами).

Налоговую базу при реализации услуг международной связи определяют. как выручку без включения НДС в нее и налога с продаж), которая получена организацией связи от реализации данных услуг, которая уменьшена на суммы, которые перечислены: международным организациям связи, иностранным администрациям связи, иностранным организациям, которые признаны частными эксплуатационными организациями, ввиду оплаты аренды международных каналов связи и оплатой услуг почтовой международной связи; как взносы в международные организации связи, членом которых является Российская Федерация; прочим организациям связи, когда услуги международной связи оказываются вместе с ними. организации связи. Налоговая база при воплощении предприятия в целом как имущественного комплекса определяется отдельно по каждому из типов активов предприятия. В ситуации, когда цена, по которой продано предприятие, меньше, чем балансовая стоимость реализованного имущества, с целями налогообложения применяются поправочный коэффициент, который рассчитан, как отношение цены реализации предприятия к балансовой стоимости данного имущества. В ситуации, когда цена, по которой продано предприятие, больше, чем балансовая стоимость проданного имущества, для целей налогообложения применяют поправочный коэффициент, который рассчитан, как отношение цены реализации предприятия, которая уменьшена на балансовую стоимость дебиторской задолженности (и на стоимость ценных бумаг, когда не принято решение об их переоценке), к балансовой стоимости реализованного имущества, которая уменьшена на балансовую стоимость дебиторской задолженности (и на стоимость ценных бумаг, когда не принято решение о их переоценке). Иначе поправочный коэффициент к сумме дебиторской задолженности (и стоимости ценных бумаг) не используется.

Мы надеемся, что дали наиболее полное определение и понятие термина база налоговая, раскрыли его структуру, принципы и функции

База денежная

База денежная Аффилированное лицо

Аффилированное лицо Аферист

Аферист Аутсайдеры

Аутсайдеры Аутентичный

Аутентичный Аутентичность

Аутентичность Аудитор

Аудитор Аудит внутренний

Аудит внутренний Аудиенция

Аудиенция Ассигнования бюджетные

Ассигнования бюджетные Ассигнования

Ассигнования Ассигнация

Ассигнация Асессор

Асессор Артель

Артель Аренда финансовая

Аренда финансовая Арбитражный управляющий

Арбитражный управляющий Арбитраж

Арбитраж Апробация

Апробация Аппроксимация

Аппроксимация Аппарат управления

Аппарат управления Аппарат государственный

Аппарат государственный Апостиль

Апостиль