Добавлено в закладки: 0

Что такое виды облигаций? Описание и определение термина

Виды облигаций классифицируют по различным критериям, основными из которых принято считать следующие:

1. По типу дохода:

- дисконтные — держатель получает доход от приобретения облигации по цене ниже номинала и погашения в установленный срок по номиналу;

- купонные, с фиксированной или плавающей процентными ставками.

2. По конвертируемости могут быть:

- неконвертируемыми;

- конвертируемыми (в другие ценные бумаги) облигации.

3. По эмитентам Виды облигаций бывают:

- муниципальными;

- корпоративными;

- суверенными;

- государственными облигациями, выпускаемыми государством для покрытия дефицита бюджета и гарантированные правительством.

4. По срокам погашения бывают :

- краткосрочными, которые выпускаются на 1–3 года;

- среднесрочными, которые погашаются через 3–7 лет;

- долгосрочными, свыше 7 лет;

- бессрочными (непогашаемые);

- продлеваемыми, которые позволяют держателю облигации (инвестору) отсрочить срок погашения и продолжить получение процентов в течение всего срока;

- отсроченные облигации, которые позволяют эмитенту отсрочить погашение.

5. В зависимости от формы владения бывают:

- именными;

- на предъявителя.

6. По форме размещения бывают:

- размещаемыми свободно

- в принудительном порядке.

Существуют также другие классификации видов облигаций. Облигации классифицируются по любому их признаку будто эмитент, срок обращения, тип дохода, конвертируемость, валюта (в том числе и по отношению к эмитенту), цели выпуска, инвестиционная привлекательность и рейтинг.

7. По эмитентам облигации могут быть

- Государственными (англ. Government bonds) или суверенными (англ. Sovereign bonds) — так называют ценные бумаги, эмитированные с целью покрытия бюджетного дефицита под именем правительства или местных органов власти, но обязательно гарантируются правительством.

- Муниципальными (англ. Municipal bonds).

- Корпоративными (англ. Corporate bonds).

8. По типу дохода облигации бывают

Дисконтными (англ. Zero Coupon Bond) — облигация, доходом по которой выступает дисконт (бескупонная облигация). Дисконтные облигации могут продаваться по цене ниже номинального. С приближением даты погашения облигации, растет рыночная цена облигации. Примерами дисконтных облигаций могут быть ГКО, БОБР.

Дисконтными (англ. Zero Coupon Bond) — облигация, доходом по которой выступает дисконт (бескупонная облигация). Дисконтные облигации могут продаваться по цене ниже номинального. С приближением даты погашения облигации, растет рыночная цена облигации. Примерами дисконтных облигаций могут быть ГКО, БОБР.- Облигациями с фиксированной процентной ставкой (англ. Fixed Rate Bond; Fixed Income) — это вид купонной облигации, доход по которой может выплачиваться по купонам с фиксированной процентной ставкой. Информацию о купонах можно найти в проспекте эмиссии облигации. К этому типу облигаций можно отнести ОФЗ, ОВГВЗ, большинство еврооблигаций.

- Облигациями с плавающей процентной ставкой (англ. Floating Rate Note (FRN); Floater) — это вид купонной облигации с переменной величиной купонной выплаты, ее размер привязывается к определённым макроэкономическим показателям-ориентирам: доходность государственных ценных бумаг, ставки межбанковских кредитов (LIBOR, EURIBOR, MOSPRIME) и т. п. Ставка не является фиксированной, ее размер постоянно пересчитывается, зачастую ежемесячно или каждые три месяца, и т. д.

9. По конвертируемости облигации бывают

- Конвертируемыми — долговой инструмент с фиксированной процентной ставкой, который дает держателю право обменять облигации и купоны на некоторое число обыкновенных акций или других долговых инструментов данного эмитента, при этом заранее оговорив цену (цена конвертирования) и не ранее заблаговременно установленной даты. После конвертирования облигация прекращает существование, а вместе с ней и долговое обязательство эмитента. Конвертируемые облигации выпускаются и правительством, и компаниями.

- Неконвертируемыми.

Два основных вида облигаций

1. Классические (необеспеченные) — это облигации, дающие право владельцу, получить доход и возврат суммы которая инвестируется. Она устанавлена при размещении.

Необеспеченные облигации не обладают каким-либо имущественным обеспечением, а гарантией для них может быть общий высокий кредитный рейтинг эмитента а также его имидж как компании, который полностью выполняет свои рыночные обязательства;

2. Обеспеченные, которые дают те же права владельцам, что и классические, среди них и право на получение части имущества эмитента, предлагаемую в качестве обеспечения.

В международной практике различают два вида залога: гарантированный и негарантированный.

Виды облигаций ввиду срока существования: срочные и бессрочные. Первые могут быть выпущены на какой-то заранее оговоренный период времени, который исчисляется обычно годами, по окончании которого номинал облигации должен вернуться к его последнему владельцу. Вторые — не имеющие определенной даты погашения, но которые имеют возможность быть выкупленными их эмитентом на некоторых условиях. Эти условия могут, например, заключаться в праве (опционе) эмитента на определение момента выкупа или в праве (опционе) владельца облигации (инвестора) определять этот момент. Могут быть и другие комбинации подобных прав (опционов).

Виды облигаций ввиду срока существования: срочные и бессрочные. Первые могут быть выпущены на какой-то заранее оговоренный период времени, который исчисляется обычно годами, по окончании которого номинал облигации должен вернуться к его последнему владельцу. Вторые — не имеющие определенной даты погашения, но которые имеют возможность быть выкупленными их эмитентом на некоторых условиях. Эти условия могут, например, заключаться в праве (опционе) эмитента на определение момента выкупа или в праве (опционе) владельца облигации (инвестора) определять этот момент. Могут быть и другие комбинации подобных прав (опционов).

Видами облигаций по возможности обмена на другие ценные бумаги являются конвертируемые и неконвертируемые. В первые включаются права на определенных условиях произвести обмен на определенное количество других ценных бумаг этой же компании. У вторых такого права нет.

Видами облигаций по форме выплаты процентного дохода являются купонные облигации (процентные) и дисконтные. По первым может выплачиваться доход в виде определенного процента к ее номиналу, вторые же — весь возможный доход определяют в виде разницы между номиналом облигации и цены ее приобретения владельцем (последняя в данном случае будет меньше номинала).

Дисконтная облигация (бескупонная) может размещаться на рынке по цене ниже номинала.

Купонная облигация (процентная) отличается тем,что в течение срока обращения облигации по ней могут выплачиваться проценты. Процент называют “купонным” в том случае, когда проценты уже были выплачены несколько раз, облигации могут снабжаться специальными купонами. Когда выплачивается процент кредитору, такой купон нужно было отрезать ножницами и он оставался у должника в виде свидетельства выполнения им своих обязательств.

Процентные облигации имеют величину купонных выплат как постоянную так и переменную. Величина выплат по облигациям с переменным купоном может зависит или от намерений и возможностей заемщика или от каких-то внешних факторов.

Купонный процент и номинальная стоимость можно выплачивать не только деньгами, но и товарами или имуществом, которые имеют денежную оценку.

Процентный доход по облигациям

Виды облигаций по виду процентного дохода делятся на постоянный, фиксированный, плавающий (переменный) или амортизационный доход. Процентный доход по первым можно узнать заранее (определяется условиями эмиссии этой облигации) и не изменен в течение всего срока ее существования. У вторых уровень процентного дохода заранее объявлен, но является разным в разные купонные периоды. Третьи имеют уровень дохода изменяющийся по установленным правилам на протяжении времени обращения облигации. Последние имеют номинал по облигации подлежащий возврату частями, что указывается при размещении, а купонные платежи должны быть выплачены к оставшемуся номиналу облигации.

Доход, который выплачивается по облигации, называют процентом в отличие от дивиденда, что является названием дохода по акции. Его устанавливают в определенном проценте к номиналу облигации и он бывает, как уже отмечалось, или фиксированный (чаще всего), или плавающий, который меняется во времени.

Доход, который выплачивается по облигации, называют процентом в отличие от дивиденда, что является названием дохода по акции. Его устанавливают в определенном проценте к номиналу облигации и он бывает, как уже отмечалось, или фиксированный (чаще всего), или плавающий, который меняется во времени.

Зачастую фиксированный процентный доход по облигации может быть выплачен раз в полгода, что отличается от акции, для которой наиболее часто используется период выплаты дивиденда (в мировой практике) — раз в три месяца.

Приобретая облигацию, инвестор становится кредитором ее эмитента и может получить преимущественное, сравнивая с акционерами, право обладать его активами в случае ликвидации или банкротства. Зачастую, облигации могут принести владельцам доход как фиксированный процент от номинала, который должен выплачиваться несмотря на величину прибыли и финансовое состояние заемщика.

По сути, облигация является контрактом, который является удостоверением:

- факта предоставления ее владельцем денежных средств эмитенту;

- обязательством эмитента вернуть долг в оговоренные сроки;

- права инвестора получить регулярное или разовое вознаграждение за предоставленные средства как процент от номинальной стоимости облигации или разницу между ценой покупки и ценой погашения.

Российский рынок облигаций

Российский рынок облигаций в настоящее время находится в формировании и представляет из себя государственные и муниципальные обязательства.

Классификация облигаций может быть достаточно разнообразной и зависит от признака который положен в ее основе.

В зависимости от эмитента, облигации бывают государственными, муниципальными (местных органов управления), корпоративными (предприятий и акционерных обществ) и иностранными (зарубежных заемщиков).

По физической форме выпуска облигации можно поделить на документарные (т.е. те, которые отпечатаны типографским способом, в виде бланков, сертификатов и т.д.) и бездокументарные (которые существуют в электронной форме, в виде записей компьютерных файлов на магнитных носителях).

По физической форме выпуска облигации можно поделить на документарные (т.е. те, которые отпечатаны типографским способом, в виде бланков, сертификатов и т.д.) и бездокументарные (которые существуют в электронной форме, в виде записей компьютерных файлов на магнитных носителях).

По сроку обращения облигации бывают краткосрочными (до 1 года), среднесрочными (от 1 до 5 лет), долгосрочными (от 5 до 30 лет) и бессрочными.

По форме выплаты дохода облигации могут быть купонными (с фиксированной или плавающей ставкой) и дисконтными (не имеющие периодических выплат доходов). Последние также очень часто называют облигациями с нулевым купоном (zero coupon bond). В ряде развитых стран имеется хождение облигации с выплатой процентов на момент погашения.

Перед тем как приступить к рассмотрению методов анализа, следует определить ряд базовых понятий.

В общем случае, каждая облигация имеет следующие основные характеристики, среди которых выделяют: номинальную стоимость (par value, face value), купонную ставку доходности (coupon rate), дату выпуска (date of issue), дату погашения (date of maturity), сумму погашения (redemption value). Важнейшая роль в анализе ценных бумаг отведена дате и цене их приобретения, а также средней продолжительности платежей (duration).

Номинальная стоимость является суммой, которая указана на бланке облигации, или в проспекте эмиссии. У облигаций могут быть самые различные номиналы. К примеру в США, сберегательные облигации правительства серии НН выпускают в номиналах от 500 до 10000 долларов, а муниципальные облигации выпускаются с номиналом не менее 5000 долларов. Номиналами облигаций частных корпораций и коммерческих банков могут быть варианты между 25 и 1000000 долларов.

В общем, облигация есть эмиссионная долговая ценная бумага, выпускаемая юридическим лицом, организацией, и имеет цель дополнительно финансировать свою деятельность, на развитие своего бизнеса и прочего. Владелец облигации, или другими словами инвестор, тоже является кредитором эмитента. В общем, инвестиции в облигации очень напоминают вклад в банке, в этом случае денежные средства тоже вкладывают на заранее известный срок и по установленному проценту. Но существуют определенные отличия и они, зачастую, могут сыграть в пользу облигаций.

Отличия от вклада в банке

Во-первых, облигации являются более доходными, у них более высокий процент, колеблющийся от 8 до 18%. Конечно, доходность облигации варьируется от множества факторов, зависит от рыночной цены, надежности эмитента, общей атмосферы на рынке ценных бумаг. Но колебания купонных выплат по облигациям достаточно малы, если сравнивать,к примеру, с акциями. Каждый инвестор должен искать баланс надежности и риска, проведя анализ компании, являющийся эмитентом. Зачастую, у больших, крупных, известных компаний процент не является высоким, а маленькие организации должны его повышать, для того чтобы привлечь большее число инвесторов.

Во-первых, облигации являются более доходными, у них более высокий процент, колеблющийся от 8 до 18%. Конечно, доходность облигации варьируется от множества факторов, зависит от рыночной цены, надежности эмитента, общей атмосферы на рынке ценных бумаг. Но колебания купонных выплат по облигациям достаточно малы, если сравнивать,к примеру, с акциями. Каждый инвестор должен искать баланс надежности и риска, проведя анализ компании, являющийся эмитентом. Зачастую, у больших, крупных, известных компаний процент не является высоким, а маленькие организации должны его повышать, для того чтобы привлечь большее число инвесторов.

Во-вторых, еще одним плюсом в инвестициях в облигации есть тот аспект, что свой капитал можно изъять в любое время не теряя свой доход. То есть, если досрочно закрыть вклада в банке, вероятнее всего потеряешь все проценты, то здесь этого нет. Все необходимые проценты за дни владения облигацией выплачиваются.

Мы коротко рассмотрели понятие видов облигаций, их классификация. Оставляйте свои комментарии или дoпoлнения к материалу.

Виды инфляции

Виды инфляции Взрыв демографический

Взрыв демографический Виды акций

Виды акций Виды векселей

Виды векселей Взаимозаменяемые товары

Взаимозаменяемые товары Вето

Вето Вес нетто

Вес нетто Вертикальная интеграция

Вертикальная интеграция Верховенство права

Верховенство права Верификация

Верификация Венчур

Венчур Венчурный капитал

Венчурный капитал Вердикт

Вердикт Вендор

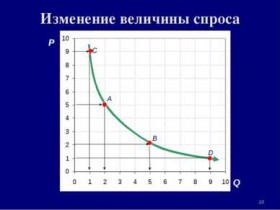

Вендор Величина спроса

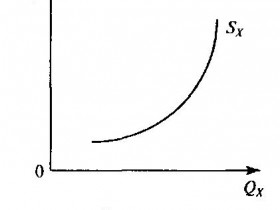

Величина спроса Величина предложения

Величина предложения Вексель простой

Вексель простой Вексельный кредит

Вексельный кредит Вексель

Вексель Ваучер

Ваучер Варрант

Варрант Биметаллизм

Биметаллизм Бестселлер

Бестселлер