Добавлено в закладки: 0

Что такое управление активами? Описание и определение термина

Управление активами – это особый род деятельности, подразумевающий распоряжение какими либо активами. Квитанция максимальных урожаев КБ может быть достигнута из-за наиболее эффективного использования денежных ресурсов, мобилизованных им. Поскольку вся деятельность банков нацелена на приобретение прибыли в условиях фиксированного соревнования, поиск возможности квитанции дополнительного дохода без к помещению банка в неоправданном риске становится главной задачей.

Предоставлю КБ способность ответить требованиям инвесторов, который должен обеспечить ликвидность. Наличие средств, достаточных для обеспечения требований ссуды как ссуда, предоставляющая – основная деятельность банка, обязательно. Его неспособность удовлетворить запросы клиентов в кредитах приведет к потере прибыльных сделок, уменьшения в прибыли.

Конфликт между ликвидностью и доходностью банка можно считать центральной проблемой, которую это решает в случае инвестиций фондов. С одной стороны, он чувствует давление акционеров, заинтересованных более высоким доходом, который может быть получен для счета кредитования заемщиков. Но с другой стороны, управление банком хорошо представляет это, такие действия уменьшают банковскую ликвидность.

Группа управляющих компаний «РЕГИОН» с 2002 года успешно управляет активами клиентов с высоким доходом и входит в ТОП-10 крупнейших управляющих компаний России с совокупным объемом активов в управлении более 300 млрд рублей.

- Индивидуальное доверительное управление активами компаний от ГК «РЕГИОН»,

- Индивидуальный инвестиционный счет,

- Паевые инвестиционные фонды,

- Управление накопительной пенсией.

Управление банковскими активами и обязательствами

Для большей части спроса CB на жидкие средства (S) возникает по 2 причинам: из-за удаления клиентами денег со счетов и в связи с квитанцией запросов о квитанции кредитов от клиентов. Еще одна из причин – долговая выплата по кредитам банка, который это могло получить от других банков. Банк может привлечь к удовлетворению требования: квитанции депозитов от клиентов, средств на новых счетах и депозитах на существующих счетах. Различные источники предложения жидких средств (P) и требование определяют чистый – жидкая позиция (N) банка:

N = P-S

Когда S P, ожидаемый дефицит жидких средств, иначе – их излишек.

Спрос на жидкие средства банка редко равен их предложению в любом времени. Банк должен постоянно иметь дело или с дефицитом жидких средств, или с их излишком.

Есть дилемма между ликвидностью и доходностью банка.  Большая часть банковских ресурсов предназначает для удовлетворения спроса на жидкие средства, меньшую часть – для достижения желательной доходности банка.

Большая часть банковских ресурсов предназначает для удовлетворения спроса на жидкие средства, меньшую часть – для достижения желательной доходности банка.

У большинства банков есть несоответствие между периодами выплаты на активах и на основных обязательствах. Другая проблема – чувствительность банков к изменениям % ставок. С их ростом некоторые инвесторы забирают средства в поисках более высокой прибыли или, взяв ссуду, останавливают подчинение запросов о новых кредитах. Изменение % ставок влияет также на рыночную стоимость активов, какая продажа может быть необходимой. Требование ликвидности – приоритет, его отказ выполнить может подорвать уверенность, чтобы управлять банком.

Общие подходы к решению проблем ликвидности банков

1) обеспечение ликвидности для счета актива, который является преобразованием активов (управление ликвидностью посредством управления активами);

2) использование, главным образом, одолжило жидкие фонды для удовлетворения спроса на деньги (управление обязательствами);

3) уравновешенное управление ликвидностью (активы и пассивы).

1-й подход считают самым старым в обеспечении требований банка. В чистой форме эта стратегия требует накопления жидких средств в форме быстрых активов и когда есть потребность в жидких средствах, отборные активы в продаже, пока, спрос на наличные деньги еще не удовлетворен.

Поймите пути и заказ размещения собственных, и собрал средства в целях доходного приобретения как управление активами и ликвидность обеспечения CB.

Поймите пути и заказ размещения собственных, и собрал средства в целях доходного приобретения как управление активами и ликвидность обеспечения CB.

У быстрых активов должны быть следующие свойства: иметь рынок (для их быстрого преобразования в деньги), довольно стабильные цены и быть обратимым. Стратегия преобразования активов довольно дорогой метод, поскольку, в первую очередь, продажа актива означает, что банк теряет будущий доход, который мог получить для считать их, во-вторых, приводит его к ухудшению в балансе.

Управление ответственности актива – процесс, в рамках которого банки планируют и понимают прибыль и управляют рисками, врожденными от их действий. В банках управление ответственности актива играет важную роль в уравновешивании рисков и целях доходности. Очень важно, чтобы менеджеры банка знали эластичность процента каждой позиции обязательств и активов, мог ожидать возможный риск не возвращение кредитов, которые приведут к потерям банка и потенциальному оттоку депозитов, которые могут вызвать кризис ликвидности. Таким образом у проблем управления ответственности актива есть сложный характер, поскольку необходимо рассмотреть большое количество факторов, которые касаются многих действий. Из-за разнообразия и сложности принятия решения обрабатывают в случае управления ответственности актива, необходимо использовать системный подход.

Комплексный подход

Комплексный подход управлению ответственности актива касается практически всех сфер финансового менеджмента банком: планирование, эксплуатационное управление, включая анализ и контроль, управление прибылью и рисками, формированием из финансовых инструментов.

Долгосрочное управление ответственности актива оценено конкурентоспособным уровнем прибыли на активах (ROA) и капитальной прибыли (доходность собственного капитала). Эксплуатационное управление активами и пассивами ориентировано на ежедневное управление банковским сальдо. В этом аспекте главные показатели эффективности использования управления ответственности актива прибыль процента, чистый край процента или прибыль за акцию. Составной составной процесс – контроль и финансовое управление рисками, в первую очередь процентный риск, валютный риск и риск неуравновешенной ликвидности.

Касающееся управление ответственности актива общие стратегии финансового менеджмента банка осуществлено через систему аналитических моделей и методов управления. Необходимое условие их эффективного использования – возможность очень точно, чтобы ожидать и предсказать изменения направления, размера и скорости движения ценовой динамики, курсов валюты, фондовых индексов, товарных цен. В странах с высоким показателем инфляции нестабильное прогнозирование политической и экономической ситуации ценовой динамики сложное поэтому и использование некоторых методов управления активами и обязательств становится проблематичным.

Касающееся управление ответственности актива общие стратегии финансового менеджмента банка осуществлено через систему аналитических моделей и методов управления. Необходимое условие их эффективного использования – возможность очень точно, чтобы ожидать и предсказать изменения направления, размера и скорости движения ценовой динамики, курсов валюты, фондовых индексов, товарных цен. В странах с высоким показателем инфляции нестабильное прогнозирование политической и экономической ситуации ценовой динамики сложное поэтому и использование некоторых методов управления активами и обязательств становится проблематичным.

И обязательства рассматривают методы управления активами в особенности, такие как структурное балансирование, управление промежутком, управление продолжительностью, иммунизация баланса, хеджирования, страховки, управления распространением. Сегодня в международном улучшении банковской практики инструментов ответственности актива управление происходит очень динамично, и новые методы финансовых проектов очень часто объединяют выполнение и баланс и выведенные из равновесия сделки. Если управление банком решает быть застрахованным от увеличения уровня риска ликвидности и рассмотрит с этой целью очень ликвидные активы как приоритетное направление размещения ресурсов, то он должен отказаться от самой большой прибыли для акционеров банка.

Альтернативный подход

Альтернативный подход к управлению активами и пассивами банка структуры основан на разделении источников финансирования. Сущность метода состоит в учреждении соблюдения между определенными типами таких источников и направлениями использования потенциала ресурса. Формирование контроля над структурой и стабильностью обязательств позволяет создавать депозитную базу в зависимости от потребностей выполнения активных сделок. С развитием финансовых рынков главная выгода метода разделения источников финансирования, которое состоит в уменьшении в риске ликвидности, потеряла стоимость. У банков была возможность в любое время, чтобы собрать жидкие средства на межбанковском рынке.

Таким образом, в международном комплексном подходе банковской практики управлению ответственности актива, которое включает методы консолидации и разделение источников финансирования и обеспечивает большую гибкость в управлении активами и обязательствах банка, используется.

Таким образом, в международном комплексном подходе банковской практики управлению ответственности актива, которое включает методы консолидации и разделение источников финансирования и обеспечивает большую гибкость в управлении активами и обязательствах банка, используется.

Управление банком разрабатывает стратегию активных сделок, определяет то, какие инвестиции будут сделаны в кредитах, депозитах, ценных бумагах и других приносящих доход инструментах и что останется в форме наличных денег, остатка на счете на соответствующих счетах и других бездействующих активах. Поэтому любые частные показатели эффективности управления активами и даже их составные варианты, такие как отношение прибыли к размеру рабочих активов, вторичны относительно самого важного проистекающего показателя эффективности инвестиций собственных и собрали средства, который традиционно отношение прибыли к чистым активам.

Максимизация прибыли действует как главная цель функционирования коммерческого банка. Уровень прибыли под влиянием структуры активов и пассивов банка: банк более дешевый, привлекает ресурс и более дорого помещает его, выше это доходность.

Управление коммерческим банком

Управление активными сделками банка состоит в разумном размещении собственных и собрало средства банка в целях получения самой высокой доходности. Ликвидность, доходность, финансовая надежность и стабильность банка в целом зависят от высококачественного управления активными сделками.

Управление активами состоит в учреждении баланса в коммерческом банке между привлекательностью (формирование из источников) и возможностью размещения финансовых ресурсов, принимающих во внимание их структуру. Таким образом главные компоненты процесса управления активами коммерческого банка: оценка собравшего средства в целях определения уровня стабильности материально-сырьевой базы, состоящей в определении вероятности нахождения собравшего средства на клиентских счетах в соответствии с условиями подписанных соглашений (вносят риск); оценка кредитоспособности заемщика и эффекта предоставления к нему долг ссуды (кредитный риск); определение эффективных ценностей процентной ставки размещения ресурсов, принимающих во внимание процентные ставки для привлеченных ресурсов (интересуют риск).

Успешное функционирование банка существенно зависит от его материально-сырьевой базы. Все источники формирования из ресурсов отражены в ответственности баланса банка. Ресурсы банка – собственные средства банка (акция) и ее обязательства (собравший средства) используемый для выполнения активных сделок. Ресурсы банка – основа формирования из ее потенциала кредита. Способность кредита банка представляет различие между суммой всех средств, мобилизованных банком и требуемыми запасами.

Риск ликвидности – один из главных и самых опасных рисков банка и связан с невозможностью для банка, чтобы погасить обязательства в ближайшей перспективеРиск ликвидности тесно связан с риском платежеспособности и риском портфели активов.

Исторически управление рисками ликвидности приняло концентрацию внимания на активы банка, а именно, на кредитный портфель. Кредиты обычно выпускались для термина, который не превышает условия привлеченных депозитов, таким образом банки застрахованных на случае непредвиденной обратной связи инвесторы средств. Тогда была возможность быстро и эффективно продать быстрые активы, и использовать доходы для возвращения инвесторам – непредвидено депозиты, которые они требуют. Возможность понять указанные государственные долговые обязательства на вторичном рынке является примером ситуации, когда банк не ликвидирует в недоумении для себя выданные долгосрочные кредиты с небольшим количеством платежей по их урегулированию.

Исторически управление рисками ликвидности приняло концентрацию внимания на активы банка, а именно, на кредитный портфель. Кредиты обычно выпускались для термина, который не превышает условия привлеченных депозитов, таким образом банки застрахованных на случае непредвиденной обратной связи инвесторы средств. Тогда была возможность быстро и эффективно продать быстрые активы, и использовать доходы для возвращения инвесторам – непредвидено депозиты, которые они требуют. Возможность понять указанные государственные долговые обязательства на вторичном рынке является примером ситуации, когда банк не ликвидирует в недоумении для себя выданные долгосрочные кредиты с небольшим количеством платежей по их урегулированию.

Давайте рассмотрим влияние кредита и процента, это – риск на размещении активов.

Кредитные операции

Кредитные операции — доход банковского бизнеса. За счет этого источника создана главная часть чистой прибыли, вычитаемой в запасных фондах и идущий для выплаты дивиденда к акционерам. Поэтому главный риск банка, управление которого во многих отношениях определяет эффективность деятельности банка, кредитный риск. Кредитный риск представляет опасность невыполнения или неполного выполнения заемщиком обязательств кредита (выплата ссуды и выплаты процентов по нему), который выражен в возможности потерь или потерь в кредиторе.

Управление кредитным риском основано на эффективной идентификации причин невозможности или нежелания выполнить заемщиков обязательств кредита. Система оценки и управления кредитным риском, примененного в случае выпуска кредитов физическим лицам и юридическим лицам согласно информации, определенной ими в заявлениях для квитанции кредита, основана на анализе исторических данных и применении современных макроэкономических моделей.

Управление кредитным риском основано на эффективной идентификации причин невозможности или нежелания выполнить заемщиков обязательств кредита. Система оценки и управления кредитным риском, примененного в случае выпуска кредитов физическим лицам и юридическим лицам согласно информации, определенной ими в заявлениях для квитанции кредита, основана на анализе исторических данных и применении современных макроэкономических моделей.

Структура кредитного риска разнородна. Ассигнованы три главных направления кредитного риска: кредитование партнера или риск оплаты, рискует урегулированием, предварительным урегулированием риска. Самый трудный объект управления кредитным риском – ссудодозаемщик. Поэтому обычно рассматривайте возникновение кредитного риска относительно заемщика. Задача управления кредитным риском — чтобы распространить этот риск для компонентов, т.е. для факторов, которые создают невозможность или нежелание заемщика окупиться на кредите.

Риск интереса — риск появления денежных убытков (потери) вследствие неблагоприятной перестройки процентной ставки на активах, обязательствах и выведенных из равновесия инструментах банка. Основание дохода банка – край процента, полученный для счета различия между процентными ставками, наложенными для предоставленных кредитов и процента, заряженного на депозитах и заплаченного на собравшем средства.

Финансовый результат банка обычно состоит из различия между доходом на помещенных средствах и расходами по привлеченному.

Управление риском

В этом изменении случая ставок проявляет воздействие на финансовый результат, только если у ставок на собранные и размещенные средства есть различное движение.

Таким образом факторы риска интереса оценивают на ресурсах и их количественном отношении. Необходимо полагать, что прибыль – функция времени. Поскольку банковские проценты получают прибыль и его существование вовремя, в случае управления рисками, необходимо оптимизировать прибыль как функцию времени.

Главный метод оценки и управление риском интереса в банке – управление. Сущность метода – то, что активы и пассивы банка, чувствительного к изменению ставок уровня интереса, сгруппированы во временных интервалах, периодах выплаты или переоценках . Управление риском интереса состоит в минимизации чистого промежутка, полученного в аналитическом результате активов и пассивов, чувствительных к перестройке процентной ставки. В зависимости от размера чистого промежутка банк принимает решение о проблеме или привлекательности ресурсов по определенным ставкам для определенного термина в целях минимизации возможных потерь в результате изменения рыночной процентной ставки.

Главный метод оценки и управление риском интереса в банке – управление. Сущность метода – то, что активы и пассивы банка, чувствительного к изменению ставок уровня интереса, сгруппированы во временных интервалах, периодах выплаты или переоценках . Управление риском интереса состоит в минимизации чистого промежутка, полученного в аналитическом результате активов и пассивов, чувствительных к перестройке процентной ставки. В зависимости от размера чистого промежутка банк принимает решение о проблеме или привлекательности ресурсов по определенным ставкам для определенного термина в целях минимизации возможных потерь в результате изменения рыночной процентной ставки.

Управлять риском — означает принимать меры, направленные к обслуживанию его такого уровня, который отвечает на цель управления, стоящего в настоящее время. Главная цель регулирования рисков – обслуживание приемлемых отношений доходности с индикаторами безопасности и ликвидности в процессе управления активами и обязательствах банка, т.е. минимизации потерь банка. Уровень риска, связанный с этим или тем событием, постоянно изменяется из-за динамического характера внешней среды банков. Это вынуждает банк регулярно определять место на рынке, давать оценку степени риска их или тех событий, пересматривать отношения с клиентами и оценивать качество собственных активов и пассивов, поэтому, регулировать политику управления рисками.

Мы коротко рассмотрели управление активами: управление риском, кредитные операции, управление коммерческим банком, альтернативный подход, комплексный подход, общие подходы к решению проблем ликвидности банков, управление банковскими активами и обязательствами. Оставляйте свои комментарии или дополнения к материалу.

Обращайтесь, для индивидуального доверительного управления в компанию «РЕГИОН» http://region.ru/business/asset-management/, там работают специалисты, которые помогут грамотно распорядится средствами, для приумножения.

ФОБ

ФОБ Факторинг - это

Факторинг - это Секвестр

Секвестр Норматив оборотных средств

Норматив оборотных средств Трансферт

Трансферт Тратта

Тратта Нормирование

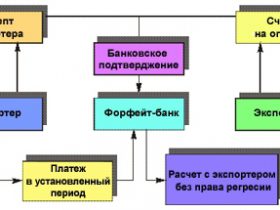

Нормирование Форфейтинг

Форфейтинг Сделка

Сделка Санация предприятия

Санация предприятия Теория конвергенции

Теория конвергенции Торговля акциями

Торговля акциями Отчуждение имущества

Отчуждение имущества Оборот

Оборот Операнд

Операнд Основной капитал предприятия

Основной капитал предприятия Оптовая цена

Оптовая цена Операционная касса

Операционная касса Отложенные налоговые активы

Отложенные налоговые активы Темп инфляции

Темп инфляции Рентабельность активов

Рентабельность активов Роялти

Роялти Рынок акций

Рынок акций Санация

Санация