Добавлено в закладки: 0

Что такое форфейтинг? Описание и определение понятия

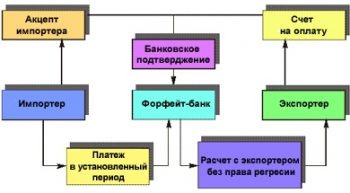

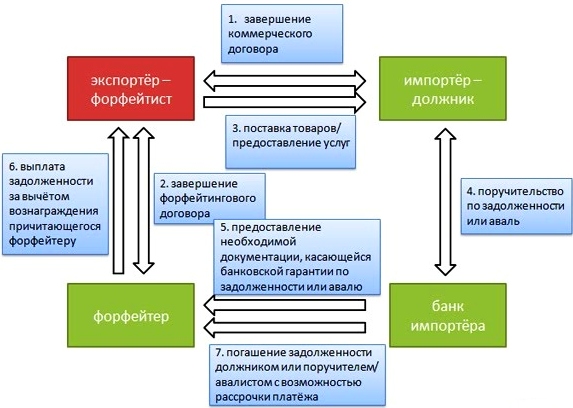

Форфейтинг – это тип кредитования торговых сделок. Финансовый агент при форфейтинге, который называется форфейтором, получает у покупателя, импортера, заемщика его коммерческие обязательства перед продавцом, экспортером, кредитором.

Основная особенность и достоинство данной операции в том, что наряду с долговыми обязательствами продавец форфейтору передает и все риски, связанные с ними. Сделка выполняется без права перевода рисков на организацию или лицо, которые продали обязательства.

Основная особенность и достоинство данной операции в том, что наряду с долговыми обязательствами продавец форфейтору передает и все риски, связанные с ними. Сделка выполняется без права перевода рисков на организацию или лицо, которые продали обязательства.

К ценным форфейтинговым бумагам относят переводные и простые векселя. Полученные в итоге форфейтинга обязательства возможно перепродавать неограниченное количество раз (во вторые, третьи руки и так далее): есть вторичный рынок данных ценных бумаг. Если необходимо, долг можно поделить на части, каждую оформив отдельным векселем. При помощи этого при возникновении потребности в финансовых ресурсах, возможно продать часть долга, соразмерную ей, а часть в собственности оставить.

Форфейтинг дает возможность строить гибкий график выплат с оговоренным отдельно льготным периодом.

Форфейтинг — это такая кредитная операция, во время которой экспортер, получая от импортера переводные векселя (акцептованные тратты), продает со скидкой их банку или финансовой специализированной фирме. Когда наступает срок оплаты тратт импортер обычно погашает свою задолженность полугодовыми платежами. Обычно кредитование внешнеторговых фирм на основе форфейтинга производят большие банки. Используя форфейтинг, экспортер приобретает возможность добавочно мобилизовать средства и уменьшить дебиторскую задолженность. Экспортер к рынку форфейтинга обращается в том случае, когда ему не получается приобрести гарантию государственного института, либо его внешнеторговый контракт в недостаточной степени кредитоспособен, или его финансовое положение не дает возможности отвлекать надолго средства.

Форфейтинг — это операция по получению финансовым агентом (форфейтором) коммерческого обязательства заёмщика (импортёра, покупателя) перед кредитором (экспортёром, продавцом). Операция — это специфическая форма кредитования торговых операций. Главное условие форфейтинга в том, что все риски долгового обязательства переходят к форфейтору без права оборота на обязательства продавца.

Недостатки и преимущества форфейтинга

Достоинства

- форфейтер на себя бер

ёт все риски;

ёт все риски; - есть вторичный рынок ценных форфейтинговых бумаг, где долг возможно продать, то есть первый форфейтер продаёт, возникает второй, третий и так далее.;

- долг возможно дробить и можно каждую часть долга отдельным векселем оформить, это удобно, при появлении потребности денежных ресурсов, соответственно с её величиной продать не полный долг, а лишь его часть;

- форфейтинг предполагает гибкий график платежей, включая возможность предоставить льготный период.

Недостатки

- Нужно подготовить документы так, чтобы не было на экспортера регресса при банкротстве гаранта и необходимости знать законы страны импортера, которые определяют тип аваля, векселей, гарантий.

- Возможность появления затруднений, когда импортер в качестве гаранта предлагает лицо, которое не устраивает форфейтера.

- Большая маржа форфейтера, нежели при обыкновенном коммерческом кредитовании.

Типы ценных форфейтинговых бумаг

Ценные форфейтинговые бумаги – это переводной и простой вексель. В отличие от обычного учёта векселей форфейтинг применяют при поставках оборудования на большие суммы от полугода до восьми лет во внешнеэкономических сделках, трансформируя экспортную сделку с отсрачиванием платежа в наличную и тем самым кредитуя дебиторскую задолженность прочих стран, в которых не представляется возможным приобрести гарантии по ним или экспортные государственные кредиты. Форфейтинг применяется и при отказе экспортера дать длительный кредит определенным странам. Таким образом форфейтинг,, позволяет средним и мелким предприятиям оформлять сделки, которые превышают их финансовые возможности, так как они могут продавать постепенно за наличные собственные долгосрочные требования.

Ценные форфейтинговые бумаги – это переводной и простой вексель. В отличие от обычного учёта векселей форфейтинг применяют при поставках оборудования на большие суммы от полугода до восьми лет во внешнеэкономических сделках, трансформируя экспортную сделку с отсрачиванием платежа в наличную и тем самым кредитуя дебиторскую задолженность прочих стран, в которых не представляется возможным приобрести гарантии по ним или экспортные государственные кредиты. Форфейтинг применяется и при отказе экспортера дать длительный кредит определенным странам. Таким образом форфейтинг,, позволяет средним и мелким предприятиям оформлять сделки, которые превышают их финансовые возможности, так как они могут продавать постепенно за наличные собственные долгосрочные требования.

Торговые организации – это главные потребители кредитных банковских продуктов. Огромный объем оборотов, возможность предоставления товаров в залог и малый уровень обеспеченности своими средствами делают их почти идеальными заемщиками.

Но есть ситуации, при которых одноразовые кредиты невыгодны и неудобны для большинства потенциальных клиентов – огромный объем небольших поставок, большой перечень дебиторов и так далее. В данной ситуации на помощь приходит финансирование по схемам форфейтинга и факторинга.

Форфейтинг — что это такое простыми словами

Форфейтинг – это один из типов торгового финансирования, заключенный в приобретении банком (кредитором) дебиторской задолженности клиента. Дебиторская задолженность в данной ситуации может быть представлена сертификатами, авалями, векселями, и другими обязательствами покупателя.

Зачастую в роли продавца выступает экспортер, являющийся производителем, а как покупатель выступает иностранный оптовик. Оформление сделки проводится при помощи оплаты продавцу денег в сумме сделки кредитором заместо покупателя.

В этом случае заемщиком является продавец, который должен оплатить банку комиссионные платежи, проценты за использование средств банка и добавочные платежи. Для покупателя меняется ишь схема погашения – средства переводят на счет банка-кредитора, а не продавцу напрямую.

Форфейтинг дебиторской задолженности

Дебиторская задолженность – это главный объект форфейтинга.  Чтобы форфетировать дебиторскую задолженность, используются специальные форфейтинговые финансовые инструменты с применением бумаг – аккредитивов или векселей.

Чтобы форфетировать дебиторскую задолженность, используются специальные форфейтинговые финансовые инструменты с применением бумаг – аккредитивов или векселей.

Аккредитив – это поручение анка (страны, в котором покупатель зарегистрирован) другому банку (страны, в которой продавец ведет деятельность) исполнить перед продавцом обязательства покупателя.

Данные обязательства могут также быть выкуплены во время форфейтинга. Но зачастую применяется самая простая ценная бумага – вексель, гарантирующая надежность всем сторонам сделки и отсутствие при совершении операции «подводных камней».

Форфейтинговые операции коммерческих банков

Кредитование одноразовыми ссудами банку приносит главные объемы прибыли при помощи существенных объемов выданных ссуд. Форфейтинг дает возможность производить взаимодействие с иностранными клиентами, увеличивать географию деятельности и приобретать прибыль при самых малых затратах. Потому форфейтинг настолько востребован на рынке банковского коммерческого кредитования.

Выполнение операции по форфейтингу намного проще, нежели операция лизинга и факторинга, и оформляется во внесении передаточной надписи в вексель. Вексель при этом необходимо авалировать (принять к исполнению). Сделать это должен банк страны импортера. Отсутствие необходимости заключать какие-нибудь соглашения меж участниками сделки купли-продажи товара и простота оформления привлекает большое число экспортеров.

Если форфейтер (кредитор) испытывает сомнения в платежеспособности плательщика по векселю, он имеет право затребовать добавочные гарантии от третьих лиц.

Факторинг и форфейтинг – сходства и различия

Главные различия и сходства форфейтинга и факторинга рассматриваются в таблице:

|

Свойство |

Форфейтинг |

Факторинг |

|

Во время каких операций применяется |

Внешнеторговые (импортно-экспортные) |

Внутриторговые |

|

Валюты сделки |

Зависит от кредитора, применяется большое число мировых валют |

Ограниченное число валют (в основном, евро, доллары США, рубли) |

|

Время финансирования |

До 1 года и больше |

90-180 дней |

|

Регресс |

Отсутствует, банк-форфейтор берет на себя все риски |

Зависимо от вида оформляемого договора |

|

Размер выкупаемого долга |

Долг полностью выкупается |

До 90% |

|

Добавочные гарантии |

Возможно оформить гарантии третьей стороны |

нет |

|

Стороны договора |

Продавец, банк |

Факторинговая компания или банк, покупатель, продавец |

|

Возможность перепродавать требование |

Есть |

Нет |

Уровень переплаты в отношении факторинговой сделки зачастую больше, чем по форфейтинговой ввиду дополнительных рисков банка-кредитора (политический фактор, отсутствие регресса и так далее).

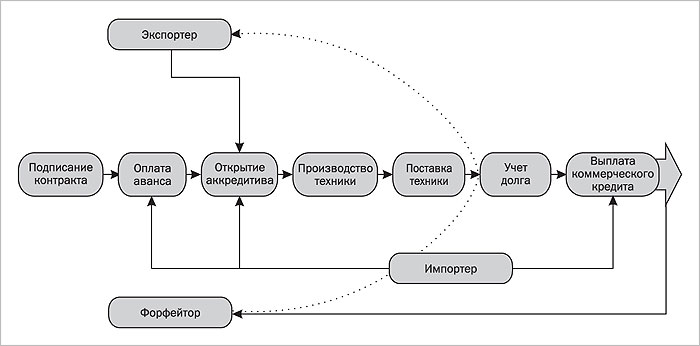

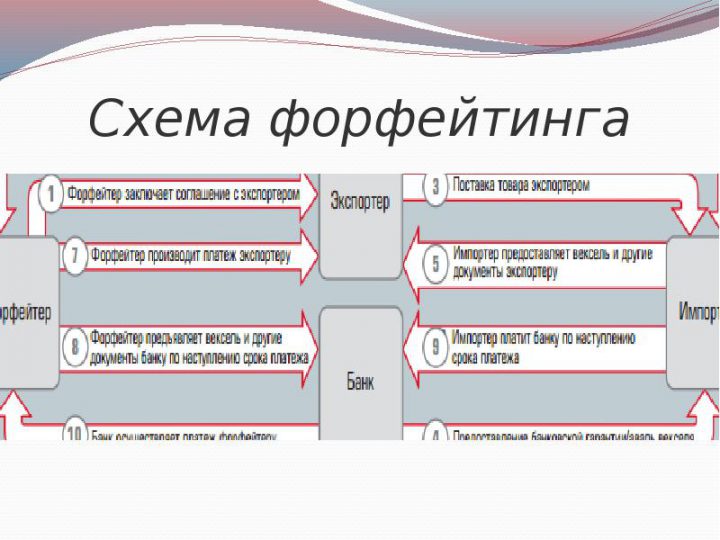

Главные этапы выполнения сделки

Чтобы получить форфейтинговое финансирование, продавец-экспортер обязан обратиться в банк, предоставив копии таких документов:

Чтобы получить форфейтинговое финансирование, продавец-экспортер обязан обратиться в банк, предоставив копии таких документов:

- Инвойс.

- Контракт.

- Вексель с передаточной надписью на имя форфейтера.

- Транспортные документы, которые подтверждают отправку товара.

- Поручительство по векселю или аваль, как дополнительные гарантии для кредитора.

Когда банк рассмотрел все документы, банк-форфейтер и продавец оформляют соглашение о передаче долга, при этом вексель продают с дисконтом. Когда осуществлена отгрузка товара, банк производит на счет покупателя перевод средств.

Применение в малом бизнесе

Форфейтинг распространен слабо среди торговых предприятий в сегменте малого бизнеса. Данные компании обычно, проводят бизнес в стране и более заинтересованы в факторинге.

Форфейтинг имеет важное значение для компаний, ведущих деятельность в области инновационного бизнеса, который предусматривает сотрудничество с партнерами из развитых стран Европы. В этом случае форфейтеры могут объединяться в синдикаты, чтобы производить контроль за работой дебиторов и их финансовой состоятельностью.

Минусы и плюсы

Как и в любом типе кредитования, главный недостаток форфейтинга — это переплата за использование кредитных средств. Помимо этого, отсутствие регресса не дает продавцу возможность в постоянном режиме отслеживать платежеспособность покупателей для того, чтобы корректировать торговую политику.

Достоинств у такого типа финансирования намного больше:

- оформление векселя возможно произвести по частям (к примеру, 2 векселя на каждую поставку) и продавать поэтапно дебиторскую задолженность или по частям;

- уменьшение рисков продавца;

- продавец полностью продает долг, при этом он может уменьшить кассовые разрывы и приобретать добавочную прибыль на данные средства в текущий момент;

- для покупателя возможно предоставить гибкий график оплаты, разных льгот и отсрочек.

Пример расчета

Экспортер заключил договор на поставку товара стоимостью 1000000 долларов США. На партию товара оформлят 2 векселя на 500000 долларов США каждый. Продажа форфейтеру одного из них производится с дисконтом в 5%, за комиссию агента 1,5%. Поэтому продавец приобретает:

500000 * 0,95 — 500000*0,015 = 475000 – 7500=467500 долларов США

Оставшиеся полмиллиона долларов США продавец приобретает после истечения срока отсрочки прямо от покупателя.

Рынок развивающихся стран у иностранных партнеров вызывает некоторые опасения, потому российский форфейтинговый рынок довольно слабо развит, хотя у него есть некоторые преимущества в сравнении с кредитами и аккредитивами.

Мы коротко рассмотрели форфейтинг: недостатки, преимущества, типы ценных бумаг, дебиторской задолженности, операции коммерческих банков, сходства и различия с факторингом, главные этапы выполнения сделки, применение в малом бизнесе, минусы и плюсы, пример расчета. Оставляйте свои комментарии или дополнения к материалу

Норматив оборотных средств

Норматив оборотных средств Трансферт

Трансферт Тратта

Тратта Нормирование

Нормирование Сделка

Сделка Санация предприятия

Санация предприятия Теория конвергенции

Теория конвергенции Торговля акциями

Торговля акциями Отчуждение имущества

Отчуждение имущества Оборот

Оборот Операнд

Операнд Основной капитал предприятия

Основной капитал предприятия Оптовая цена

Оптовая цена Операционная касса

Операционная касса Отложенные налоговые активы

Отложенные налоговые активы Темп инфляции

Темп инфляции Рентабельность активов

Рентабельность активов Роялти

Роялти Рынок акций

Рынок акций Санация

Санация Принципал

Принципал Преференция

Преференция Последствия инфляции

Последствия инфляции Портфель ценных бумаг

Портфель ценных бумаг