Добавлено в закладки: 0

Что такое портфель ценных бумаг? Описание и определение понятия

Портфель ценных бумаг – это список необходимых ценных бумаг, которые принадлежат юридическим или физическим лицам.

Портфель ценных бумаг обладает целым рядом характеристик:

- Количества и общей стоимости.

- Видов и категорий.

- Ликвидности.

- Рисков, присущих им и т.д.

Виды, сущность и задачи портфелей ценных бумаг

Если принять во внимание принадлежность портфеля, их можно разделить на эмиссионные и инвестиционные портфели.

Эмиссионный портфель ценных бумаг – это группа бумаг, которые были выпущены данным эмитентом.

Инвестиционным портфелем является группа ценных бумаг, которые принадлежат инвестору, то есть тому, кто вложил в эти ценные бумаги свой капитал.

Экономическая сущность инвестиционного портфеля состоит в том, чтобы придавать совокупности ценных бумаг, которые входят в его состав, некоторых характеристик рынка, которых невозможно достичь находясь на позиции отдельной ценной бумаги, зато являются возможными исключительно при их целевом сочетании (комбинировании).

Инвестиционный портфель выполняет несколько основных задач:

- Обеспечивает устойчивый заданный уровень дохода.

- Минимизирует риск или удерживает его на заданном уровне.

- Снижает операционные затраты.

- Решает специфические задачи, постановку которых невозможно осуществить не принимая во внимания возможности совокупности ценных бумаг.

Тип дохода, который является целью для инвестиционного портфеля ценных бумаг, определяет вид портфеля: портфель роста, дохода или комбинацией этих видов.

Портфель роста формируют из нескольких ценных бумаг, чьи рыночные цены возрастают по ходу времени. Целью такого портфеля является формировать совокупный капитал инвестора, который включает получаемые текущие доходы от факта обладания ценными бумагами. Стратегия инвестора определяет разновидность такого портфеля ценных бумаг:

- Портфель с агрессивным ростом, который нацелен на приобретение максимального прироста имеющегося капитала; в большинстве своем включает акции молодых компаний, особенностью которых является быстрый рост. Вклады в них считаются рискованными, однако способны принести хороший доход.

- Портфель с консервативным ростом, который формируют с целью сохранить первоначальный капитал и медленно постепенно его увеличивать, не подвергая его существенному риску. Он включает в большинстве своем акции везде известных проверенных компаний, цены которых растут в не слишком быстрых темпах.

- Портфель комбинированного роста, который представляет из себя сочетание свойств агрессивных и консервативных портфелей. Он включает как надежные ценные бумаги, так и фондовые инструменты с высоким риском, список которых обновляется раз в определенный период. Этот вид портфеля – самый распространенный, поскольку по своей природе он является наиболее практичным сочетанием: как отсутствия риска, так и его наличия.

Портфель дохода и роста

Портфель дохода формируют из нескольких ценных бумаг, которые обеспечивают получение высокого уровня текущих доходов, в том числе процентных и дивидендных выплат. Целью такого портфеля является систематическое получение доходов на тот капитал, который был инвестирован в эти ценные бумаги. Выделяют несколько его основных разновидностей:

- Портфель с регулярным доходом, который был ориентирован на то, чтобы получать средний уровень дохода на ограниченный капитал при минимальном риске.

- Портфель с доходными бумагами, в состав которого входят, как правило, высокодоходные облигации корпораций или вообще ценные бумаги, который приносят высокий уровень дохода при наличии риска на среднем уровне.

Портфель роста и дохода – это портфель, который комбинирует свойства как портфеля роста, так и портфеля дохода. Одна часть активов, которые входят в состав этого портфеля, способна приносить своему владельцу рост капитала, вторая – приносит достаточной доход исходя из размеров этого капитала. Если произойдет потеря стоимости одной из частей портфеля, возрастание другой части способно компенсировать ее. Стоит охарактеризовать виды данного типа портфеля.

Вид активов, которые входят в портфель ценных бумаг, способен сформировать разные виды портфелей.

Здесь перечислены несколько возможных видов портфелей:

- Портфель денежного рынка. Целью такого портфеля являлось полное сохранение капитала благодаря тому, что он включал в свой состав быстрореализуемые активы, которые сочетались с денежной наличностью.

- Портфель ценных бумаг, которые были освобождены от налоговых обложений. Они включают в себя в большинстве своем государственные долговые обязательства и предполагают сохранение объема капитала при наличии высокого уровня ликвидности.

- Портфель ценных бумаг государственных структур. Чаще всего он включает несколько государственных и муниципальных ценных бумаг и обязательств. Он способен обеспечить инвесторам доход от обладания наличными ценными бумагами, которые, как правило, не облагаются налогами, к тому же вложение капитала в подобные активы обладают минимальным риском.

- Портфель ценных бумаг из различных областей промышленных отраслей. Такие портфели включают совокупность ценных бумаг, которые были выпущены коммерческими организациями разных отраслей промышленного производства, которые являются связанными между собой технологически или в среде одной из отраслей.

- Портфель иностранных ценных бумаг. В частности, включает в себя процесс инвестирования в ценные бумаги компаний других государств.

- Конвертируемый портфель. Включает в себя список нескольких ценных бумаг, способных к конвертации (привилегированные акции, конвертируемые облигации), которые можно обменять на заранее установленное количество акций по установленной цене, начав с оговоренного момента времени. Этот вид портфеля дает много возможностей получить дополнительный доход от конвертаций на довольно выгодных для каждого инвестора условиях.

Управление портфелем ценных бумаг

Поскольку значение портфеля ценных бумаг состоит в инвестированном в ценные бумаги капитале, который может приносить доход и иметь целый список рисков, которые присущи рынку, есть необходимость в четком управлении им. Если не делать этого, значительно возрастает возможность его потери или довольно крупных денежных убытков.

Управление портфелем может осуществлять его владелец или профессиональный посредник фондового рынка, которому это поручил делать владелец портфеля.

Методы управления портфелем ценных бумаг условно поделены на активные и пассивные.

Активное управление портфелем ценных бумаг – это процесс внесения в него ряда изменений на основании текущих изменений в рыночной конъюнктуре, которое направлено на исполнение планов инвестора, которые были заложены в данный портфель. Активный способ управления портфелем является наиболее результативным по сравнению с остальными стратегиями управления портфелем ценных бумаг, однако этот способ требует больших затрат по операциям, которые может покрыть либо крупный инвестор, либо высококвалифицированный посредник, специализация которого – управление пакетами ценных бумаг.

Пассивный способ управления портфелем ценных бумаг – это процесс сохранения портфеля в относительно неизменном состоянии на протяжении определенного периода времени вне зависимости от изменения рыночной конъюнктуры, которое происходит каждый день. Чаще всего это используется для портфелей, которые хорошо защищены от рисков на рынке и рассчитаны на довольно продолжительные сроки.

Способы инвестирования в ценные бумаги можно условно разделить на стратегические и тактические.

Стратегический способ инвестирования – это процесс инвестирования денежных средств в целый набор классов рыночных активов. Этот подход к инвестированию также называют подходом «сверху вниз».

Тактическое инвестирование – это процесс инвестирования в отдельные типы портфелей ценных бумаг, которые имеются на рынке. Этот подход иначе называют способом инвестирования «снизу вверх».

В контексте агрегированного вида специалисты выделяют несколько следующих принципиальных этапов, которые необходимо учитывать во время управления портфелем ценных бумаг:

- Выбрать тип инвестиционной политики, постановить цели и задачи, которых инвестор желает достичь, начиная приобретение ценных бумаг. Чаще всего это включает в себя процесс определения желаемого уровня дохода от внедренных инвестиций, которые сочетаются с уровнем риска, который инвестор может себе позволить.

- Проанализировать рынок ценных бумаг и всех его составляющих частей, или если назвать это по-другому – промониторинговать рынок.

- Сформировать заданный портфель ценных бумаг – то есть приобрести отобранные в ходе анализирования рыночных условий покупки ценных бумаг в примерно заданном количестве и по примерно заданной цене.

- Оценить портфель с точки зрения достижения заранее установленных целей. Оценка проходит в виде сравнения рыночных характеристик портфеля, который уже сформировали, с теми, которые изначально хотел видеть в портфеле инвестор. Этот пункт должен быть регулярно перевыполнен, особенно это касается периодов существенных изменений ценовой политики на фондовом рынке.

- Пересмотреть портфель по необходимости, что обычно происходит из-за существенных изменений в рыночной политике, особенно если инвестор считает, что эти изменения способны дать длительные последствия.

Методы портфельного анализа

На практике специалисты используют два основных метода анализирования рынка: фундаментальный и технический.

Фундаментальным анализом является метод анализа и прогнозирования рыночных отношений, который основан на том, чтобы выявить и изучить экономические закономерности и факторы формирования рыночной политики на цены и другие рыночные характеристики. Этот метод используют в большинстве своем для целей в отношении долгосрочных, перспективных прогнозирований цен, валютного курса, процентной ставки и т.д.

Технический способ анализа – это метод анализа и прогнозирования рыночных отношений, прежде всего их ценовой политики, который основан на использовании математических и графических методов исследования, которые безотносительно применяются по отношению к экономическим факторам, которые определяют динамику рыночных показателей. Этот метод чаще всего используют для удовлетворения практических потребностей непосредственных торговцев на рынке, да и прежде всего для ближайших прогнозов цен рыночной политики и т.д.

Основанием для любой модели в процессе формирования портфеля для инвестиций является идея его диверсификации.

Диверсификация – это процесс распределения инвестиций между различными активами или иначе говоря вложение средств инвестора сразу в несколько видов ценных бумаг. Если диверсификация портфеля проведена правильным образом, она способна усреднить различия между доходностями ценных бумаг разных компаний, а также позволить получать стабильный доход вне зависимости (или почти вне зависимости) от перемен ситуации на рынке ценных бумаг.

Существует достаточно много способов диверсификации инвестиций, и проблема выбора стоит только в наличии и доступности для определенного инвестора необходимых ему активов и рыночных инструментов. Ниже приведен перечень некоторых из них:

- Приобретение различных видов ценных бумаг.

- Приобретение ценных бумаг тех компаний, которые относятся к различным отраслям и сферам экономики.

- Приобретение ценных бумаг тех компаний, которые располагаются в разных регионах в рамках страны.

- Приобретение одинаковых ценных бумаг, которые эмитируются разными компаниями.

- Приобретение ценных бумаг тех компаний, которые расположены в разных странах.

- Приобретение акций тех компаний, которые имеют свой собственный портфель ценных бумаг, который уже хорошо диверсифицирован.

- Приобретение акций тех компаний, которые обладают диверсификацией высокого уровня по отношению к их хозяйственной деятельности и т.д.

Основные выводы модели портфеля ценных бумаг Г. Марковитца

Один их американских экономистов по имени Г. Марковитц в начале 1950-х годов первый догадался до разработки научной модели, которая описывала процесс формирования диверсифицированного портфеля списка ценных бумаг основываясь на совершенно новом подходе к понятию рыночного риска. Ниже приведены несколько основных выводов, которые несут следующий смысл:

- Рыночный риск стоит измерять в среднеквадратическом отклонении. Марковитц предложил использовать в качестве показателя риска среднеквадратическое отклонение показателей доходности ценных бумаг от их средних значений, которые определяют за четко определенный промежуток времени. В экономическом значении это значит, что понятие рискованности включает не только вероятность потерь от перемен в ценовой политике ценных бумаг в сравнении с прогнозами по уровню его цены, но и расчеты по возможному дополнительному доходу. Основанием для подобного понимания понятия риска является тот факт, что в рыночной системе убыток у одного продавца означает наличие прибыли у другого. Невозможна ситуация, когда все участники рыночных отношений могли бы одновременно получить прибыль или одновременно столкнуться с убытком.

- Минимальным уровнем риска от применения диверсифицированных портфелей ценных бумаг является показатель, который зависит от минимального уровня всех рисков по каждому из видов ценных бумаг, которые входят в его состав. Смысл этого положения состоит в том, что если в один и тот же портфель собрать ценные бумаги с самым высоким уровнем риска, то и весь портфель будет крайне рисковым, несмотря на то, какие меры будет предпринимать инвестор.

- Понятие диверсифицированного портфеля раскрывается как портфель ценных бумаг, ценовая политика на рынке по которым относительно слабо коррелирует друг между другом. Смысл диверсификации портфеля состоит не только в том, чтобы вкладывать их в такой тип бумаг, изменение ценовой политики на которые мало между собой связаны, но лучше всего, если динамика их цен будет прямо противоположна одна другой. В таком случае убытки и потери по одной их ценных бумаг не будут сопровождаться убытками и потерями по другим, которые находятся в том же портфеле инвестора, но более того, могут сопровождаться прибылью от вышеупомянутых изменений ценовой политики на последние.

- Эффективным портфелем ценных бумаг является такой портфель, который имеет минимальный риск при условном уровне доходности портфеля, или такой портфель, обладающий максимальным уровнем доходности при наличии заданного уровня риска. Смысл приведенного вывода состоит в том, что увеличить доходность своего портфеля и уменьшить его риск одновременно не представляется возможным. Максимизировать или минимизировать хотя бы один из показателей можно будет только строго зафиксировав один из критериев, в данном случае риск либо доходность.

- Риск, который присутствует на фондовом рынке, и который является присущим ценным бумагам, состоит из двух типов рисков: диверсифицируемого и недиверсифицируемого. Первый вид риска – это риск, наличия которого можно было бы избежать проведя диверсификацию портфеля ценных бумаг, который также называют рыночным риском или систематическим рынком. Второй вид риска – риск, которого нельзя избежать ни разными видами проведения рыночной диверсификации, это риск, который невозможно снизить по портфелю ценных бумаг. Также он называется специфическим или несистематическим.

Мы коротко рассмотрели портфель ценных бумаг: виды, сущность и задачи, портфель дохода и риска, управление, методы портфельного анализа, основные выводы модели Г. Марковитца. Оставляйте свои комментарии или дополнения к материалу

Норма прибыли

Норма прибыли Норма обслуживания

Норма обслуживания Норма выработки

Норма выработки Норма амортизации

Норма амортизации Номинальная стоимость

Номинальная стоимость Номинал

Номинал Номенклатура продукции

Номенклатура продукции Ниокр

Ниокр Новация

Новация Неустойка

Неустойка Нерезидент

Нерезидент Нераспределенная прибыль

Нераспределенная прибыль Непроизводственная сфера

Непроизводственная сфера Несостоятельность

Несостоятельность Реимпорт

Реимпорт Публичная оферта

Публичная оферта Регрессный иск

Регрессный иск Трастовые операции

Трастовые операции Объект налогообложения

Объект налогообложения Промульгация

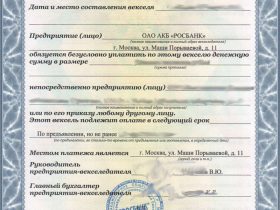

Промульгация Простой вексель

Простой вексель Опцион

Опцион Недостача

Недостача Ненормированный рабочий день

Ненормированный рабочий день