Добавлено в закладки: 0

Что такое налоговая ставка? Описание и определение термина

Налоговая ставка (норма налогового обложения) — величина налоговых начислений на единицу измерения налоговой базы. Является одним из обязательных элементов налога.

В случае, когда налоговая ставка выражена в процентах к доходу налогоплательщика, её обычно называют налоговой квотой.

Мы изучим особенности такого явления как налоговая ставка. Этот термин чаще всего понят как расходы, рассчитывающие на единицу измерения соответствующей основы для этого или того типа набора в бюджете. Обозначение налоговых ставок чаще всего выполнено посредством процента. Например, ставка НДФЛ в России составляет 13%, НДС — 18%. В некоторых случаях соответствующий индикатор определен в форме десятичных чисел. Для НДС это будет 0,13 и 0,18 соответственно. Согласно законам могут быть также предоставлены 0 налоговых ставок (ноль) для российских налогоплательщиков. Это может наблюдаться относительно примера нулевого НДС размера для предприятий, работающих в случае НДС. Далее мы рассмотрим эту особенность более подробно. Мы рассмотрим типы ставок, каковы главные типы налоговых ставок. В мировой экономической науке есть большое количество подходов к определению соответствующих индикаторов.

Мы изучим особенности такого явления как налоговая ставка. Этот термин чаще всего понят как расходы, рассчитывающие на единицу измерения соответствующей основы для этого или того типа набора в бюджете. Обозначение налоговых ставок чаще всего выполнено посредством процента. Например, ставка НДФЛ в России составляет 13%, НДС — 18%. В некоторых случаях соответствующий индикатор определен в форме десятичных чисел. Для НДС это будет 0,13 и 0,18 соответственно. Согласно законам могут быть также предоставлены 0 налоговых ставок (ноль) для российских налогоплательщиков. Это может наблюдаться относительно примера нулевого НДС размера для предприятий, работающих в случае НДС. Далее мы рассмотрим эту особенность более подробно. Мы рассмотрим типы ставок, каковы главные типы налоговых ставок. В мировой экономической науке есть большое количество подходов к определению соответствующих индикаторов.

Налоговая ставка (регулирование налогообложения) — налоговое наличие размера по единице налогообложения.

В случае вычисления налога ставка, как правило, то, чем это умножено (множитель). На специальных налогах ставки может быть установлен не только в исключительном (например, общая ставка на НДС — 20%, предпочтительных — 10%), но также и в кратном числе, методом так называемых налоговых ставок — в форме систематизируемого списка (в устойчивых суммах или проценте) — на которых различных товарах, и т.д. оценены предоставленные услуги. Таможенные тарифы действуют как самый типичный пример налоговых ставок.

Учреждение налоговых ставок является универсальным инструментом государственного регулирования экономики. Не случайно ставки некоторых налогов, которые очень важны для хозяйствующих субъектов (акцизы, пошлины) быстро установлены правительством в зависимости от экономических условий и целей.

Виды ставок

Среди самых широко распространенных основ для классификации налоговых ставок — степень обязательства для плательщика. В этом критерии индикаторы могут быть: основной (это ставки, которые не принимают ссылку плательщика ни к какой определенной категории в целях применения привилегий и других предпочтений); пониженный (это индикаторы, которые определены, в свою очередь, приняв во внимание предпочтительное или предоставив право к предпочтительному статусу налогоплательщика, до нулевой налоговой ставки); поднятый (этот тип ставки предполагают, что операции плательщика характеризуются знаками, предоставляющими государству право взимать от него больше налогов).

Другое основание для классификации продуманных индикаторов — метод их учреждения. Так, налоговые ставки могут быть: абсолютный (предполагают, что размер набора определен для каждой из единиц налогообложения в постоянных значениях); родственник (их размер непосредственно пропорционально к размеру единицы налогообложения). Если говорить о налоговой системе Российской Федерации, то возможно распределить такое основание для классификации ставок как ссылка налога, чтобы напечатать федеральный, региональный или местный. Таким образом юрисдикция утверждения соответствующих индикаторов будет отличаться.

Другое основание для классификации продуманных индикаторов — метод их учреждения. Так, налоговые ставки могут быть: абсолютный (предполагают, что размер набора определен для каждой из единиц налогообложения в постоянных значениях); родственник (их размер непосредственно пропорционально к размеру единицы налогообложения). Если говорить о налоговой системе Российской Федерации, то возможно распределить такое основание для классификации ставок как ссылка налога, чтобы напечатать федеральный, региональный или местный. Таким образом юрисдикция утверждения соответствующих индикаторов будет отличаться.

Поскольку федеральные налоги ставки определены высшими органами правительства, для регионального — соответствующих структур на уровне территориального субъекта Российской Федерации, для местного жителя — муниципальные учреждения. Основные налоговые ставки в Российской Федерации мы изучим основные налоговые ставки, установленные Кодом налога Российской Федерации. Среди самых широко распространенных типов расходов в российском бюджете: НДЛ; на прибыли организаций; НДС; на доходе (прибыль) согласно ; ЕНВД; налог на автотранспортные средства; имущественный набор для организаций; налог на недвижимость для граждан; земельный налог.

Налоги в случае УСН

Упрощенная налоговая система или УСН — самое интересное явление. Этот тип обвиняет, убеждены сократить существенно налоговую нагрузку для предприятий, особенно это важно для начинающихся компаний. Фактически, только те организации, какие обороты являются довольно маленькими — в 60 миллионах рублей в год, могут использовать его. Законодательство Российской Федерации определило 2 типа ставок для УСН: в случае набора налога на доход предприятия — 6%, в случае расходов от прибыли — 15%. Сам предприниматель выбирает одну из двух указанных схем расчета с государством.

Упрощенная налоговая система или УСН — самое интересное явление. Этот тип обвиняет, убеждены сократить существенно налоговую нагрузку для предприятий, особенно это важно для начинающихся компаний. Фактически, только те организации, какие обороты являются довольно маленькими — в 60 миллионах рублей в год, могут использовать его. Законодательство Российской Федерации определило 2 типа ставок для УСН: в случае набора налога на доход предприятия — 6%, в случае расходов от прибыли — 15%. Сам предприниматель выбирает одну из двух указанных схем расчета с государством.

Для предприятий, работающих в случае УСН, как мы отметили выше 0 налоговых ставок НДС, установлен. Однако, фирма может независимо создать документы, вследствие которых у нее может быть ответственность на платеже соответствующего набора. Налог на добавленную стоимость можно нести к основному и относительному. Ставки, установленные для УСН, можно нести к пониженному (они установлены как альтернатива тем, которые определены для налога на прибыль), и родственник. Но некоторые юристы, тем не менее, склонны классифицировать их как основных, поскольку соответствующий набор принадлежит отдельной категории.

УСН и расходы в государственных фондах для ИП

Будет полезно изучить корреляцию между УСН и расходами в государственных фондах — ПФР и ФФОМС, которые оплачены за себя отдельными предпринимателями. Эти платежи SP произведены независимо от этого, у них есть прибыль или нет. Поэтому соответствующий тип налогов может вполне быть отнесен в категорию, абсолютную как их фиксированный размер (это определено в течение года). Например, в 2015 соответствующая сумма составляет приблизительно 22 тысячи рублей. Особенность законодательного регулирования платежа расходов в государственных фондах, что эти платежи могут быть полностью возмещены в счет платежа ИП налогов согласно STS. Фактически, 0 налоговых ставок для STS сформированы. Эта самая полезная особенность находит очень положительную оценку среди российских предпринимателей.

ЕНВД

Некоторые компании, работающие в Российской Федерации, предпочитают проводить операции в способе ЕНВД (объединенный налог начисленного дохода). Ставка в этом типе расходов установлена федеральным законодательством, теперь это составляет 15%. Но кроме него основная прибыльность, физические индикаторы, и также коэффициенты — K1 и K2 включены в формулу вычисления этого налога. Какие специфические особенности правового регулирования этого набора? Основная прибыльность, физические индикаторы и первый коэффициент установлены в федеральных законах, втором — в региональном. Работа предприятия в способе ЕНВД предполагает, что это платит фиксированный набор бюджету независимо дохода. Ставка на этом налоге принадлежит, таким образом, к абсолютному и основному.

Транспортный налог

Налог на имущество для граждан

Потребность уплаты налога на собственности установлена законодательством Российской Федерации также относительно граждан. В определенных владельцах квартир комнаты и здания должны выполнить эту ответственность. Ставки налога на недвижимость для граждан установлены муниципальными органами — в диапазоне 0,1-0,3% кадастровой стоимости жилья.

Потребность уплаты налога на собственности установлена законодательством Российской Федерации также относительно граждан. В определенных владельцах квартир комнаты и здания должны выполнить эту ответственность. Ставки налога на недвижимость для граждан установлены муниципальными органами — в диапазоне 0,1-0,3% кадастровой стоимости жилья.

Одновременно до 2019 в формуле вычисления соответствующих платежей уменьшающиеся коэффициенты, упрощающие адаптацию граждан к этому налоговому обязательству, применены. Также в случае определения размера собственности взимает за удержания граждан в форме сокращения области жилья числом набора квадратных метров, и пропорциональное уменьшение в его кадастровой стоимости используются. Согласно классификации ставки имущественным налогом, отмеченным нами за граждан, возможно нести к относительному и основному. Продуманный набор принадлежит категории местного жителя. Также земельный налог принадлежит этой категории. Мы изучим его специфические особенности.

Земельный налог

Изменения в налоговом законодательстве в 2015

Так, в России утверждены большинство различных типов расходов и налоговых ставок, соответствующих им. 2015 характеризуется значимыми операциями законодателя в аспекте корректировки этих индикаторов — в этом или том уровне регулирования обязательств налогоплательщиков в государство.

Так, в России утверждены большинство различных типов расходов и налоговых ставок, соответствующих им. 2015 характеризуется значимыми операциями законодателя в аспекте корректировки этих индикаторов — в этом или том уровне регулирования обязательств налогоплательщиков в государство.

Налоговая декларация

Налоговая декларация Федеральный налог

Федеральный налог Налоговый мультипликатор

Налоговый мультипликатор Мультипликатор денежный

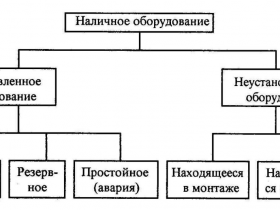

Мультипликатор денежный Производственная мощность

Производственная мощность Что такое мошенничество? Описание и определение понятия

Что такое мошенничество? Описание и определение понятия Прямой налог

Прямой налог Солидарная ответственность

Солидарная ответственность Открытое акционерное общество

Открытое акционерное общество Дисциплинарная ответственность

Дисциплинарная ответственность Производственные отношения

Производственные отношения Статистическая отчетность

Статистическая отчетность Административная ответственность

Административная ответственность Чистая монополия

Чистая монополия Монополия естественная

Монополия естественная Монетаризм

Монетаризм Мотивация труда

Мотивация труда Модус

Модус Монополизм

Монополизм Мораторий

Мораторий Монопсония

Монопсония Страховое обеспечение

Страховое обеспечение Ноу-хау

Ноу-хау Нотариат

Нотариат