Добавлено в закладки: 0

Что такое управление активами? Описание и определение термина

Управление оборотными активами – это распоряжение активами, служащими или погашающимися в течение 12 месяцев. Долгосрочные активы – наименее мобильная часть собственности, какое основное различие состоит в повторном использовании в ходе экономической активности и частичного обесценивания во время каждого операционного цикла. В ходе формирования и управления долгосрочными активами необходимо осознать их плюсы и минусы по сравнению с оборотными активами.

Главная цель управления долгосрочными активами состоит в обеспечении своевременного обновления фиксированных бизнес-активов и высокой эффективности их использования. Возможности оперативного управления незначительными долгосрочными активами.

Несите собственность, которая полностью потребляется в течение одного производственного цикла к оборотным активам предприятия. Необходимо понять, что элементы оборотного капитала, инвестированного в оборотные активы предприятия постоянно, проходят от сферы производства к сфере адреса и снова возвращаются к производству. Часть оборотного капитала постоянно находится в сфере производства, назван оборотными фондами. Включайте в структуру оборотных фондов: производственные запасы, незавершенное производство, самопроизвели полуфабрикаты, расходы будущего периода.

Несите собственность, которая полностью потребляется в течение одного производственного цикла к оборотным активам предприятия. Необходимо понять, что элементы оборотного капитала, инвестированного в оборотные активы предприятия постоянно, проходят от сферы производства к сфере адреса и снова возвращаются к производству. Часть оборотного капитала постоянно находится в сфере производства, назван оборотными фондами. Включайте в структуру оборотных фондов: производственные запасы, незавершенное производство, самопроизвели полуфабрикаты, расходы будущего периода.

Часть оборотного капитала находится в сфере адреса, назван денежными средствами адреса (готовая продукция на складе, отправлены товары, деньги, дебиторская задолженность, текущие финансовые инвестиции и другие оборотные активы).

в зависимости от уровня контроля процесса оборотного капитала формирования и использования предприятия может быть: нормализованный (все автоматически возобновляемые бизнес-активы, и также что часть фондов адреса, который обеспечен остатком на счете неосуществленных продуктов в запасе); не нормализованный (все другие элементы фондов адреса, кроме остатка на счете неосуществленных продуктов).

Нормализованный оборотный капитал – предмет финансового планирования и отражен в бизнес-планах и текущих бюджетах предприятия. Не нормализованный оборотный капитал, как правило, не запланирован.

В случае обращающегося управления активами необходимо оценить в комплексе их уверенные и отрицательные стороны по сравнению с необоротными активами.

Политика обращающегося управления

Политика обращающегося управления активами отмечена значительный маневровістю, возможность активного влияния на их размер, структуру, структуру, товарооборот, ликвидность и доходность. Соответственно, в обращающемся процессе управления активами намного больше широкого спектра задач финансового менеджмента решено.

Рассматривайте главные цели обращающегося управления активами:

- обеспечение непрерывности производственного процесса;

- ускорение товарооборота общей суммы оборотного капитала;

- обеспечение ликвидности оборотного капитала;

- обеспечение увеличения доходности оборотного капитала;

- минимизация риска и потери соединились с формированием и использованием оборотного капитала.

Главные риски и последствия в обращающемся управлении активами:

- риск потерь особенно в условиях действия факторов инфляции приводит к капитальному сокращению предприятия;

- недостаток денег может привести к прерываниям в производственном процессе, дефолте на обязательствах, потерях возможной прибыли; недостаток производственных материальных запасов вызывает прерывания в производстве, чрезмерных расходах, коротком приеме осуществимого дохода;

- доступность избыточного оборотного капитала включает избыточные расходы финансирования, иммобилизацию финансовых ресурсов, короткий прием части дохода и прибыли.

Одним из факторов, влияющих на управление активами, являются промышленные особенности деятельности предприятия.

Тактические решения управления оборотными активами, связанного с оптимизацией размера оборотных активов также, состоят в выборе соответствующей политики управления запасами, денег, дебиторской задолженности.

Дифференцируйте две тактики выбора размера оборотных активов в зависимости от их отношения с объемами сбыта: строгая тактика; гибкая тактика.

Ограничивающая тактика

Использование ограничивающей тактики требует обслуживания суммы оборотных активов на минимальном возможном уровне, который является предприятием, не создает дополнительные пособия, строгую дисциплину поддержек урегулирований с поставщиками. Такая тактика уменьшает расходы на обслуживание оборотных активов, минимизирует риск потерь, используя оборотные активы. Но на этой модели предприятие ограничило возможности увеличения дохода из-за расширения сумм действий, не может быстро реагировать на изменения состояния рынка. В то же время риск соединился с формированием из увеличений оборотных активов. Что касается ликвидности, если предприятие имеет небольшое количество краткосрочных обязательств и пытается уменьшить как можно скорее избыточные акции и безнадежную дебиторскую задолженность, эта политика может поддержать необходимый уровень ликвидности. Но в случае значительных размеров краткосрочных обязательств и ограниченных сумм ликвидности оборотных активов предприятия будет низким.

Гибкая тактика состоит в обеспечении высокого уровня отношения между оборотными активами и объемом сбыта, который является увеличениями предприятия такие статьи баланса, которые обеспечивают возможность увеличения объемов производства в случае соответствующего изменения конъюнктуры рынка и позволяют стимулировать объем продаж из-за предоставления отсрочки оплаты.

Стратегия финансирования оборотного капитала зависит от принципов финансирования переменной части, которые явлены их основой. В то же время постоянный компонент оборотного капитала определен на уровне минимальной потребности в оборотном капитале в течение исследуемого периода. Переменная часть — различие между фактическим и минимальным требованием в оборотном капитале.

Часть оборотного капитала, которая финансирована собственным и долгосрочным ссудным капиталом, называют чистым товарооборотом (рабочий) капитал. Чистый оборотный капитал = оборотный капитал — краткосрочные обязательства. Больше чистый оборотный капитал, меньшего количества риска потери ликвидности.

Стратегия финансирования

В зависимости от выбора финансовым менеджером источников покрытия переменной части оборотного капитала ассигнуйте четыре стратегии финансирования оборотного капитала:

1. в Идеальной стратегии — оборотный капитал финансирован краткосрочными обязательствами., необоротный — акция и долгосрочные обязательства. От позиции ликвидности эта модель – большая часть риска как в случае одновременного представления кредиторами всех обязательств, которые предприятие будет вынуждено продать части собственности, завода и оборудования.

2. в Агрессивной стратегии состоит в финансировании на долгосрочной основе необоротных активов и постоянном компоненте оборотного капитала. Переменная часть оборотного капитала полностью становится покрытой за счет краткосрочного долга, постоянного компонента благодаря долгосрочному обязательству, необоротному – акция. Риск высок. Только предприятие, у которого нет проблем с возобновлением краткосрочных кредитов или с квитанцией коммерческих кредитов от поставщиков, в состоянии предоставить такую стратегию.

3. в консервативной стратегии состоит в финансировании почти всех активов за счет долгосрочных источников. Оборотный капитал – долгосрочные обязательства, устаревшие — акция. Консервативная стратегия применена на начальные стадии существования предприятия при условии достаточного размера акции владельцев предприятия и доступности долгосрочных кредитов инвестиционному финансированию.

4. Стратегия компромисса состоит в финансировании необоротных активов, постоянном компоненте оборотного капитала и о половине из переменной части оборотного капитала за счет долгосрочных источников. Другая часть оборотного капитала финансирована на краткосрочной основе. Модель является самой реальной, однако в отдельные периоды, у предприятия может быть чрезмерный оборотный капитал, который уменьшает их доходность.

Оптимизация доходности

С точки зрения оптимизации доходности и риска самого оптимального стратегия финансирования компромисса. Это оптимум объединяет уровень доходности и средней категории риска, обеспечивает довольно высокий уровень финансовой стабильности и платежеспособность предприятия. Однако происхождение приоритета целей финансовой деятельности и экономической деятельности предприятия на отдельных стадиях его развития, другая стратегия финансирования может стать оптимальной. В целом во время выбора стратегии финансирования необходимо найти желательное отношение между уровнем доходности использования акции и уровнем риска уменьшения в финансовой стабильности предприятия, которое оценено размером его чистого оборотного капитала.

Для нормального функционирования предприятие должно купить сырье и материалы, чтобы преобразовать их к готовой продукции, и затем продать его клиентам, чтобы получить деньги и иметь возможность продолжить эксплуатационный цикл.

Различие между оборотными активами и краткосрочными обязательствами представляет чистый оборотный капитал (NWC) предприятия. Это называют все еще рабочей акцией, и также собственными оборотными активами (ВОК).

Текущие финансовые требования: различие между оборотными активами (без денег) и кредиторская задолженность; различие между средствами, остановленными в запасах сырья, готовой продукции, и также дебиторской задолженностью и суммой кредиторской задолженности; отсутствие собственных оборотных активов; – потребность в краткосрочном кредите.

Предприятие интересуется сокращением периода оборота запасов и дебиторской задолженности и в увеличении платежной даты оплаты кредиторской задолженности в целях сокращения периода товарооборота оборотных активов.

Ускорение товарооборота оборотных активов — самый важный метод сокращения текущих финансовых требований. Мерами сокращения PFP является следующее:

- принцип дорогой покупки и дешевой продажи, соответствующей формуле Дюпона;

- обесценивает покупателям для сокращения условий вычисления (непосредственное финансирование);

- бухгалтерский учет переводных векселей и факторинг.

Инвестиции – деньги, целевые банковские депозиты, акции, акции и другие ценные бумаги, технологии, машины, оборудование, лицензии включая на торговых марках, кредитах, любой другой собственности или правах собственности, интеллектуальные ценности вставляют объекты предпринимательские и другие типы деятельности в целях приобретения прибыли, дохода и достижения положительного социального эффекта. Дифференцируйте инвестиции в собственность, завод и оборудование (kapital0 – капиталовложение или реальные инвестиции, инвестиции в ценные бумаги – портфельные инвестиции, инвестиции в государственный, частное и иностранное.

От позиции финансов фирмы инвестиций активы (инвестиции) фирмы, сделанной в экономической деятельности в целях квитанции дохода.

Инвестиции обеспечивают динамическое развитие фирмы и позволяют решать такие проблемы как:

- расширение собственной деловой активности на основе накопления финансовых и материальных ресурсов;

- приобретение новых предприятий;

- диверсификация действий из-за развития новых областей бизнеса.

Главная цель внедрения инвестиций – доходное приобретение и преимущества. В то же время выгода, необходимо понять не только получение дополнительной прибыли предпринимательской фирмой, но также и сохранение достигнутого уровня доходности, уменьшения в возможных потерях, расширения круга потребителей продуктов, расширение, которые доступны и выгода новых рынков продуктов и т.д.

Управление инвестициями

Управление инвестициями представляет процесс управления всеми направлениями и аспектов инвестирования действий.

Управление инвестициями включает:

- управление инвестированием действий на национальном уровне, который принимает регулирование, контроль, стимуляцию инвестирования действий законодательными и регулирующими методами;

- управление отдельными инвестиционными проектами, которое включает действия для планирования. Организации, к координации, управляют во время всего жизненного цикла инвестиционного проекта при помощи системы современных методов и технологии управления;

- управление инвестированием деятельности отдельного бухгалтерского предприятия – предпринимательская фирма, которая принимает выбор инвестиционных объектов и контроль инвестиционного хода процесса.

На уровне предпринимательского устойчивого управления инвестированием действий нацелен на обеспечение внедрения самых эффективных форм капиталовложений и включает несколько стадий.

Первая стадия управления инвестициями на уровне фирмы – анализ инвестиционного климата страны, которая включает изучение данных о:

- к динамике валового внутреннего продукта, национального дохода и объемов производства объема промышленного производства;

- к динамике распределения национального дохода (накопления и потребление);

- развитие процессов приватизации;

- изменение действий инвестирования регулирования законодательства; развитие отдельных инвестиционных рынков, в особенности наличные деньги и акция.

Вторая стадия: – выбор определенных направлений инвестирования деятельности фирмы, принимающей во внимание стратегию ее экономического финансового развития. На данном этапе фирма определяет промышленную ориентацию действий инвестирования, и также главные формы инвестиций на отдельных стадиях действий. Промышленная ориентация инвестирования действий определена на основе изучения инвестиционной привлекательности отдельных индустрий экономики, которая включает анализ их среды, динамики и перспектив требований общества продуктов этих отраслей промышленности.

Третья стадия – выбор определенных инвестиций возражает, в результате которого текущее предложение на инвестиционном рынке проанализировано и затем отдельные реальные инвестиционные проекты и финансовые инструменты, которые соответствуют главным направлениям инвестирования действий экономической стратегии предприятия, отобраны.

В процессе управления инвестициями предпринимательские устойчивые потребности, гарантирующие выдающееся исполнение инвестиций поэтому, все инвестиционные объекты, запланированные на внедрение, проанализированы от позиции их экономической эффективности.

Четвертая стадия – обеспечение ликвидности инвестиций. В ходе внедрения инвестирования деятельности фирмы буду полагать, что в результате изменения инвестиционного климата на отдельном инвестиционном ожидаемом доходе объектов может уменьшиться значительно. В результате таких изменений необходимо сделать своевременным решение о выходе из отдельных программ инвестирования и реинвестирования акции. Поэтому на каждой инвестиционной степени объекта ликвидности инвестиций буду первоначально оценен, и предпочтению нужно дать тех от них, у которых есть самый большой потенциальный уровень ликвидности.

Пятый уровень – определение необходимой суммы инвестиционных ресурсов и поиск источников их формирования. На данном этапе грубое требование в инвестиционных ресурсах, необходимых для внедрения инвестирования деятельности фирмы в запланированных направлениях, предсказано. Происхождение потребности в инвестиционных ресурсах, источники их формирования определены. Решение о привлекательности одолженных финансовых ресурсов в случае отсутствия собственных принято.

Шестая стадия управления инвестициями – управление инвестициями рискует возникать в ходе внедрения инвестирования действий фирмой. На данном этапе необходимо показать риски, с которыми предприятие в ходе инвестиций на всех инвестиционных объектах может столкнуться, и принятие во внимание показанных рисков развивать действия, направленные к их минимизации.

Мы коротко рассмотрели управление оборотными средствами: управление инвестициями, оптимизация доходности, политика обращающегося управления, ограничивающая тактика, стратегия доходности. Оставляйте свои комментарии или дополнения к материалу

ФОБ

ФОБ Факторинг - это

Факторинг - это Управление активами предприятия

Управление активами предприятия Управление активами

Управление активами Секвестр

Секвестр Норматив оборотных средств

Норматив оборотных средств Трансферт

Трансферт Тратта

Тратта Нормирование

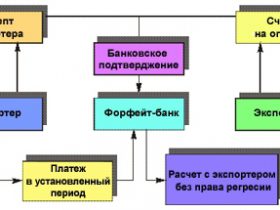

Нормирование Форфейтинг

Форфейтинг Сделка

Сделка Санация предприятия

Санация предприятия Теория конвергенции

Теория конвергенции Торговля акциями

Торговля акциями Отчуждение имущества

Отчуждение имущества Оборот

Оборот Операнд

Операнд Основной капитал предприятия

Основной капитал предприятия Оптовая цена

Оптовая цена Операционная касса

Операционная касса Отложенные налоговые активы

Отложенные налоговые активы Темп инфляции

Темп инфляции Рентабельность активов

Рентабельность активов Роялти

Роялти