Добавлено в закладки: 0

Что такое ставка капитализации? Описание и определение понятия

Ставка капитализации – это ставка, которую используют для процесса перерасчета потоков дохода в рыночную стоимость.

Экономическое содержание метода

Метод капитализирования прибыли испокон веков можно назвать одним из вариантов наиболее доходного подхода к оцениванию бизнеса действующей компании. Как и другие варианты доходных подходов, в его основании лежит базовая посылка, в соответствии с расчетом которой стоимость доли собственности в предприятиях равняется текущей стоимости будущего дохода, которые сможет принести эта собственность. По существу данный метод можно выразить формулой:

Чистая прибыль / ставка капитализации = Оцененная стоимость

Метод капитализирования прибыли в наилучшей степени подойдёт для ситуаций, в которых ожидают, что компания на протяжении длительного срока сможет получать примерно одинаковую величину прибыли (или темпы роста этой прибыли будут постоянными).

Необходимо признать, что, в отличие от оценивания объектов недвижимости, в оценивании бизнеса этот метод применяют достаточно редко из-за заметных колебаний величин прибыли или денежных потоков на протяжении лет, что характерно для большей части оцениваемых компаний.

Основные этапы применения метода

Практически применить метод капитализирования прибыли обычно можно только с предусмотрением следующих основных этапов:

- Анализирование финансовых отчетов, их нормализация и трансформация (во время наличии необходимости).

- Выбор величины подлежащей капитализации прибыли.

- Проведение расчета адекватной ставки капитализации.

- Определение предварительных величин стоимости.

- Проведение поправки на наличие нефункционирующего актива (если таковые имеются).

- Проведение поправки на контрольный или неконтрольный характер оцениваемых долей, а также на нехватку ликвидности (если это необходимо).

Анализ финансовой отчетности

В список основных документов для проведения анализа финансовых отчетов предприятий в целях оценивания его активов входят балансовый отчет и отчет о финансовых результатах и их использовании. Для достижения цели оценивания активов паевого инвестиционного фонда желательно иметь в наличии эти документы в течении последних трёх лет. Оценщик также обязан указать в отчетности, прошёл ли каждый из указанных финансовых отчетов аудиторскую проверку.

В список основных документов для проведения анализа финансовых отчетов предприятий в целях оценивания его активов входят балансовый отчет и отчет о финансовых результатах и их использовании. Для достижения цели оценивания активов паевого инвестиционного фонда желательно иметь в наличии эти документы в течении последних трёх лет. Оценщик также обязан указать в отчетности, прошёл ли каждый из указанных финансовых отчетов аудиторскую проверку.

При анализировании финансового отчета предприятия оценщик должен в обязательном порядке провести нормализацию указанных видов отчётов, то есть сделать поправки на различные чрезвычайные и единовременно действующие статьи, как баланс, так и отчет о финансовых результатах и их использования, которые не должны были носить регулярного характера в прошлых видах деятельности компании и вряд ли смогут повторяться в будущем.

Примерные моменты чрезвычайных и единовременно действующих статей могут выступать следующие:

- доход или убыток от продажи актива, особенно в тех случаях, когда предприятие не способно постоянно продавать такое количество активов;

- доход или убыток от продаж частей компании;

- поступление различных видов страхования;

- поступление от удовлетворения судебного иска;

- последствие забастовки или длительного перерыва в работе;

- последствие анормального колебания цен.

Помимо этого, оценщик может провести трансформацию бухгалтерских отчетностей, которая подразумевает её перевод на общепринятые показатели стандарта бухгалтерского учета (общепринятые на западе). Данные операции при оценивании не являются обязательными, но желательными.

После окончания проведения трансформации баланс компании приобретает приблизительно такой вид:

АКТИВЫ:

1.Текущие активы (средства в обороте):

- денежные средства

- дебиторские задолженности (векселя и счета к получению)

- товарно-материальный запас (сырье и материалы, незавершенные этапы производства, готовая продукция) ;

- все остальные текущие активы.

- Основные средства и внеоборотные активы:

- весь объем зданий, сооружений, машин и оборудования (согласно данным исторической стоимости)

- минус начисленная амортизация

- объем зданий, сооружений, машин и оборудования (по остаточной стоимости)

- материалы по долгосрочным финансовым вложениям

- нематериальные активы

- Всего основных средств

Итого активов

Обязательства и собственный капитал:

- Текущие обязательства:

- Данные по кредиторской задолженности (счета к оплате)

- векселя к оплате;

- расчеты с другими кредиторами

Всего текущих обязательств

- Долгосрочные обязательства

Всего долгосрочных обязательств

- Объем собственного капитала:

- внесенный (оплаченный)

- нераспределенная прибыль

Всего собственного капитала

Всего обязательств и собственного капитала

Отчет о результатах проведения финансовых операций и их использования после окончания проведения трансформации выглядит примерно так:

1) Чистая выручка, оставшаяся после реализации

2) Минус себестоимости реализованного объема продукции в части про переменные затраты

3) Равняется данные по валовой прибыли

4) Минус операционные расходы:

- общепроизводственные (постоянные затраты)

- износ (амортизация)

5) Равняется показатель прибыли до выплаты процентов и налогов

6) минус проценты по долгосрочным кредитам

7) Равняется прибыли до налогообложения

8) Минус налог на полученную прибыль

9) Равняется чистой прибыли.

Кроме того, оценщик будет вынужден подготовить отчет по движению денежных средств согласно следующей схеме:

- Движение денежных средств по операционной деятельности:

1.1. Чистая прибыль

1.2. Данные по износу, амортизации (+)

1.3. Увеличения (-) или уменьшения (+) дебиторских задолженностей

1.4. Увеличения (-) или уменьшения (+) товарно-материального запаса

1.5. Увеличения (+) или уменьшения (-) кредиторских задолженностей

1.6. Итого чистое движение денежных средств по показателям операционной деятельности

- Движение денежных средств по показателям инвестиционной деятельности

2.1. Прирост (-) в объеме основных средств

2.2. Прирост (-) в объеме капитального строительства

2.3. Прибыль (+) по продаже некоторых видов основных средств и капитальных вложений

2.4. Итого чистое движение денежных средств от инвестиционной деятельности

- Движение денежных средств от финансовой деятельности

3.1. Увеличения (-) или уменьшения (+) долгосрочного финансового вложения в денежном эквиваленте

3.2. Увеличения (-) или уменьшения (+) краткосрочного финансового вложения в денежном эквиваленте

3.3. Итого чистое движение денежных средств от финансовых действий

Во время проведения корректировки финансовой отчетности оценщику необходимо особое внимание уделить следующим статьям финансовых отчетов:

- дебиторский вид задолженности

- товарно-материальные запасы

- начисленный объем амортизации

- остаточная стоимость основного объема средств

- кредиторский вид задолженности

Дебиторскую задолженность необходимо корректировать согласно списку потенциально безнадежных долгов.

Корректировку проводят с помощью сравнения ретроспективных процентов прошлых потерь по выплате безнадежных долгов в стоимости продаж в кредит с долями настоящих продаж на сегодняшний день в кредит, которая начисляется как убытки по безнадежным долгам. Как результат, можно сделать вывод о количестве, а точнее о недостаточном или чрезмерном количестве сегодняшних начислений.

Во время корректировки стоимости товарно-материальных запасов оценщику необходимо обязательно придерживаться принципов оценивания по наиболее дешевой стоимости исходя из показателей первоначальной (то есть, стоимости на момент приобретения) или рыночной. Исходя из этого принципа, в том случае, если рыночная стоимость необходимого запаса оказывается ниже, чем его себестоимость, то его учетная стоимость необходимо соответствующим образом понизить.

Во время анализа износа и амортизаций оценивающий должен в обязательном порядке определять, применяют ли обычные (равномерные) методы начисления износа или ускоренной амортизации.

Во время анализа износа и амортизаций оценивающий должен в обязательном порядке определять, применяют ли обычные (равномерные) методы начисления износа или ускоренной амортизации.

Во время анализирования финансовой отчетности оценивающем необходимо исходить из посылки о добросовестных отношениях оцениваемых предприятий к списку своих обязательств. В связи с этим кредиторские задолженности обычно не корректируют.

Выбор величины прибыли, которая будет капитализирована.

Данный этап включает в себя фактический выбор периодов текущей производственной деятельности, результаты которых необходимо будет капитализировать.

Оценивающий может выбирать между несколькими вариантами:

- прибыль исходя из данных последнего отчетного года;

- прибыль по первому прогнозному году;

- средняя величина прибыли за несколько последних отчетных лет (3—5 лет).

В качестве капитализируемых величин могут выступить либо показатели чистой прибыли после уплаты налогов, либо прибыль, полученная до уплаты налогов, либо величина денежных потоков.

В большей части случаев на практике в качестве капитализируемых величин выбирают прибыль по последнему отчетному году.

Расчет адекватной ставки капитализации.

Ставку капитализации для предприятий обычно выводят из ставки дисконта с помощью вычитания ожидаемого среднегодового темпа роста прибыли или денежного потока (в зависимости от того, какой показатель величины капитализируют). Соответственно, для показателей одной и той же компании ставки капитализации обычно становятся ниже, чем ставки дисконта.

С чисто математических точек зрения, ставка капитализации является делителем, который применяется для преобразования величины прибыли или денежного потока за один период времени в показатель стоимости.

Итак, чтобы определить показатель адекватной ставки капитализации, необходимо в первую очередь заняться расчетами соответствующей ставки дисконта, используя одну из следующих возможных методик.

Существует множество различных методик для определения ставки дисконта, наиболее распространенными из списка которых являются:

- модель оценивания капитальных активов;

- метод кумулятивного построения;

- модель средневзвешенной стоимости капитала.

Кумулятивный подход

Кумулятивный подход обладает определенным сходством с CAPM (моделью оценивания капитальных активов). Как в том, так и в другом случае в качестве базы расчетов берутся ставки доходов по безрисковому типу ценных бумаг, к которым прибавляются дополнительные источники дохода, которые связанны с риском инвестирований в данный конкретный вид ценных бумаг.

Затем вносят поправки (как в сторону увеличения, так и в сторону уменьшения) на действия количественного и качественного факторов риска, которые связаны со спецификой развития данного предприятия.

Приведенные ниже варианты данных могут позволить получить представления об соотношении между величинами ставок дохода и уровнем риска, связанного с теми или иными инвестициями. С их помощью может возникнуть вероятность и возможность проиллюстрировать концепцию кумулятивного роста ставки дохода в процессе перехода от немного менее рискованных (или и вовсе безрисковых) к наиболее рискованному типу инвестиций. Расчет стоимости каждого из собственных капиталов согласно с правилами кумулятивного подхода проводят в два этапа:

- определение соответствующих безрисковых ставок дохода;

- оценивание величины соответствующих видов премий за риск инвестирования в данное предприятие.

Общая характеристика подхода, основанного на дисконтировании будущих доходов

В пределах этого подхода консультанты-оценщики дисконтируют будущий денежный поток или доход от прогнозируемого вида деятельности предприятия (включая терминальные показатели стоимости предприятия — стоимости в послепрогнозный период), что приводит их к текущей стоимости. Результат представляет собой оцененную стоимость собственно самого предприятия. С использованием данного подхода, который основан на дисконтировании будущего уровня доходов, необходимо выполнять последовательность следующих конкретных шагов:

Шаг 1. Получите или подготовьте финансовые прогнозы на каждый из будущих лет деятельности предприятия, включая терминальные года рассматриваемого периода времени. Терминальный год не подразумевает под собой последний год, а наоборот: под этим понятием имеется в виду следующий полный календарный год после того годового периода времени, на который было конкретно спрогнозировано определенное количество результатов деятельности предприятия.

Шаг 2. Если в этом есть потребность, стоит провести корректирование финансовых прогнозов, которые были получены на шаге 1, для того, чтобы устранить разные типы отклонений от GAAP или с намерением нормализации других типов показателей прогнозирования. Если нормализационные корректировки являются необходимыми пунктами для произведения устранения любого рода влияния недействующего на данный промежуток времени или излишнего вида активы, возникает необходимость рассмотрения стоимости этих видов активов в отдельном шаге 9. Стоит попробовать определить, способно ли прогнозирование влияния той или иной недостачи активов. Если нехватку необходимого актива удалось идентифицировать, прогнозы могут быть исправлены, для полного отражения их влияния, или же стоимость недостающих активов может быть рассмотрена на шаге 9. (Шаг 2 может быть не обязателен, если корректировки для устранения отклонений от требований GAAP и нормализации показателей были сделаны в процессе подготавливания финансовых прогнозов во время исполнения шага 1).

Шаг 3. Если необходимо, проведите тотальную проверку пересчетов (или расчетов) подоходных налоги на полученные на шаге 2 нормализованные суммы прогнозируемого объема дохода в течении каждого года. Как результат, вы сможете получить суммы прогнозируемого чистого дохода для каждого будущего года. (Шаг 3 по факту может быть не обязательным, если во время шага 2 не производили корректировку, а налоги начали учтены в процессе подготовки прогноза на шаге 1).

Шаг 4. Если для дисконтирования выбран чистый денежный поток, сделайте дополнительные корректировки полученных на шаге 3 прогнозных показателей чистого дохода для того, чтобы перейти к каждой из погодовых прогнозных величин денежных потоков.

Шаг 5. Определите ставки дисконтирования для того потока доходов, который будет необходимо дисконтировать. В большинстве ситуаций этим потоком будет являться чистый поток, который приносит движение денежных средств (согласно шагу 4); однако при наличии некоторых обстоятельств измеряющим показателем могут быть чистые доходы (согласно шагу 3).

Шаг 6. Определите операционные стоимости предприятия по показателям терминального года.

Шаг 7. Определите объемы текущей операционной стоимости компании, с помощью дисконтирования всех будущих операционных доходов (учитывая терминальную стоимость предприятия, которую уже потрудились определить на шаге 6) в размер текущей стоимости, с использованием коэффициентов приведения к текущей стоимости, которые были получены на основании ставок дисконтирования, которые были установлены на шаге 5.

Шаг 8. Проведите базовую проверку на наличие «здравого смысла», чтобы определить то, насколько правдоподобной оказалась полученная оценка.

Шаг 9. Если во время проведения шага 2 получилось провести корректировку финансовой отчетности с целью учета влияния на оценивание стоимости предприятия недействующего или избыточного актива, попробуйте определить подходящий размер стоимости этого актива на дату оценивания и прибавьте ее к стоимости, которую определили на шаге 7. Если во время проведения шага 2 было установлено наличие недостатка активов, определите, могут ли быть показатели стоимости предприятия уменьшены на стоимость обнаруженных недостающих активов. Если недостача активов была учтена при нормализационном корректировании отчетности о списке доходов, еще одно дополнительное сокращение стоимости предприятия не требуется.

Шаг 9. Если во время проведения шага 2 получилось провести корректировку финансовой отчетности с целью учета влияния на оценивание стоимости предприятия недействующего или избыточного актива, попробуйте определить подходящий размер стоимости этого актива на дату оценивания и прибавьте ее к стоимости, которую определили на шаге 7. Если во время проведения шага 2 было установлено наличие недостатка активов, определите, могут ли быть показатели стоимости предприятия уменьшены на стоимость обнаруженных недостающих активов. Если недостача активов была учтена при нормализационном корректировании отчетности о списке доходов, еще одно дополнительное сокращение стоимости предприятия не требуется.

Шаг 10. Определите, требуется ли провести корректировку полученной на шаге 9 стоимости с целью ведения учета скидок за ликвидность, премий за контроль или скидок на неконтрольный характер всего пакета акций в общем.

Примечание: Шаги 8, 9, 10 могут быть выполнены после окончания осуществления процедуры взвешивания.

Определение стоимости миноритарных долей, с одной стороны, и контрольных долей — с другой. Миноритарная стоимость предприятия обычно может определяться с помощью проведения процедур капитализации или дисконтирования всего объема доходов по миноритарной доле или денежных потоков (не прошедших корректировку в отношении завышенного или заниженного по сравнению с разумными уровнями вознаграждения). При этом можно легко проследить использование ставок, которые были определены ранее с помощью структуры и направленности действий предприятия. Однако определение стоимости контрольной доли, с использованием обсуждаемых подходов, часто оказывается намного сложнее. Одним из способов определения такой стоимости — расчет стоимости миноритарных долей и затем увеличение их с использованием некоторых премий за контроль.

Как и обсуждалось раньше, многие консультанты-оценивальщики склонны полагать, что доход или денежный поток предприятия, которые обязаны своим происхождением контрольным долям участия (которая была откорректирована в отношении завышенного или заниженного вознаграждения и других подобных этим явлений) могут пройти капитализацию или дисконтирование с помощью определенной ставки дисконтирования и коэффициента капитализации для миноритарных долей, и таким образом владелец имеет возможность получения стоимости контрольных долей участия. Хотя эти процедуры могут казаться несостоятельными, все же не существует эмпирического свидетельства того, что нормы окупаемости, которые могут требовать обладатели контрольных долей акций, могут отличаться от таких же норм для владельцев неконтрольного пакета акций. Так что именно этот способ можно использовать в любых случаях, когда для оценивания контрольных долей собственности применяют разные подходы, которые основаны на принципах капитализации и дисконтировании всех доходов.

Мы рассмотрели ставку капитализации: экономическое содержание метода, основные этапы применения, кумулятивный подход. Оставляйте свои комментарии и дополнения к материалу.

ЭКЮ

ЭКЮ Спрэд

Спрэд Спекулянт

Спекулянт Скрытые активы

Скрытые активы Цедент

Цедент ФОБ

ФОБ Факторинг - это

Факторинг - это Учет нематериальных активов

Учет нематериальных активов Управление портфелем ценных бумаг

Управление портфелем ценных бумаг Управление оборотными активами

Управление оборотными активами Управление активами предприятия

Управление активами предприятия Управление активами

Управление активами Секвестр

Секвестр Норматив оборотных средств

Норматив оборотных средств Трансферт

Трансферт Тратта

Тратта Нормирование

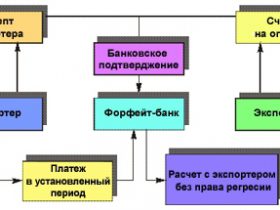

Нормирование Форфейтинг

Форфейтинг Сделка

Сделка Санация предприятия

Санация предприятия Теория конвергенции

Теория конвергенции Торговля акциями

Торговля акциями