Добавлено в закладки: 0

Что такое ставка дисконтирования? Описание и определение понятия

Ставка дисконтирования — это вид процентной ставки, которая используется для того, чтобы пересчитывать будущие потоки доходов в единую величину по текущей стоимости.

Вычисление ставки дисконтирования

В основе прогнозирования ставки дисконтирования лежит теоретическая предпосылка о тесных связях между доходностью долгового инструмента (облигации) и долевого инструмента (акции). В общей сложности инвесторы готовы взять на себя больший риск (по покупке акции) исключительно в том случае, если прогнозируемый уровень доходности по ним может превысить доходность по облигациям плюс определённые премии за риск. Согласно модели, которую здесь рассмотрим, будущая требуемая инвесторами ставка доходности должна представлять собой сумму:

В основе прогнозирования ставки дисконтирования лежит теоретическая предпосылка о тесных связях между доходностью долгового инструмента (облигации) и долевого инструмента (акции). В общей сложности инвесторы готовы взять на себя больший риск (по покупке акции) исключительно в том случае, если прогнозируемый уровень доходности по ним может превысить доходность по облигациям плюс определённые премии за риск. Согласно модели, которую здесь рассмотрим, будущая требуемая инвесторами ставка доходности должна представлять собой сумму:

Базовых ставок по эмитентам — ставок прогнозируемой доходности по множеству валютных (долларовых) корпоративных облигаций данного эмитента (включает в себя премию за кредитный риск);

Премию за страновой риск для владельца долевого инструмента (для учтения рисков вложения средств в долевой инструмент, который характерен для российского рынка акций по сравнению с облигационными рынками);

Премию за отраслевый риск (для учтения волатильности денежного потока, которая обусловлена отраслевой спецификой);

Премию, связанную с риском некачественного корпоративного управления;

Премию за риск неликвидности акции эмитента.

Вычисление базовых ставок по эмитентам

Базовые ставки являются составными частями ставок дисконтирования. По своему смыслу базовые ставки показывают, по какой минимальной доходности участник рынка готов стать инвестором и отдать средства в бизнес. В отличии от распространённого мнения, о том, что значение базовой ставки является единым для всех рассматриваемых компаний, рассматриваемый способ подхода учитывает различия в бизнесе даже на  первоначальных этапах. Базовые ставки для каждой из компаний индивидуальны. Эти ставки зависят от финансовой устойчивости конкретной компании.

первоначальных этапах. Базовые ставки для каждой из компаний индивидуальны. Эти ставки зависят от финансовой устойчивости конкретной компании.

Финансовая устойчивость компании можно определить либо основываясь на кредитном рейтинге, который присваивают эмитенту независимые рейтинговые агентства (например S&P, Moody’s, Fitch), либо анализируя его финансовое состояние. В идеале для каждой компании рассчитывают свою базовую ставку.

Таким образом, поскольку базовая ставка способна учесть уровень финансовой устойчивости предприятия, то она действительно может отразить степень риска (и, как следствие, минимальный требуемый уровень доходности), которая может соответствовать уровню инвестиций в конкретное предприятие.

Вычисление премии за страновой риск

Страновой риск представляет собой риски на неадекватное поведение представителей официальной власти по отношению к бизнесу, который работает в рассматриваемых странах. Чем более возможно предсказать отношение государства к бизнесу, чем в большем размере проводимые государством действия способствуют развитию предприятия, тем меньшими являются риски по ведению бизнеса в таких странах и, как следствие, меньше будет требуемая доходность.

Страновой риск можно измерять и выражать в дополнительном уровне доходности, которую может требовать инвестор при осуществлении инвестиций в акцию или облигации компании, работающих в рассматриваемых странах.

Чтобы понять, каков размер той дополнительной доходности, которую сейчас требуют инвесторы, чтобы компенсировать страновые риски, достаточным будет сравнение доходности государственной и корпоративной облигации. При этом чтобы увеличить точность вычисления, сравниваемые виды облигаций должны иметь примерно одинаковый уровень ликвидности, кредитных качеств и дюрации. Таким образом, разницу в доходности корзин корпоративной и государственной облигации можно будет объяснить одним только наличием страновых рисков для инвестора, которые вложили средства в корпоративную облигацию (для государственной облигации понятие «страновой риск» не применяется).

Полученную разницу в доходностях можно использовать как показатель величины странового риска для владельца долгового инструмента. Для того, чтобы преобразовать данный показатель при работе с разными видами акций вычисленную величину странового риска умножают на поправочный коэффициент, который определяют экспертным образом.

Премия за отраслевой риск

Эта составляющая ставок дисконтирования носит наднациональные характеристики (то есть не зависит от стран, в которой ведут бизнес) и определяет её размер только с внутренней стороны особенностей отрасли — волатильностью их денежного потока. Например, волатильность потока в розничной торговле и добыче нефти будет кардинально разной.

Наиболее полно отношение инвестора к сравнительным мерам риска отраслей выражают развитые фондовые рынки. Именно они и выступают источниками вычисления отраслевой премии. По каждой из интересующих отраслей определяют совокупность исследуемых предприятий, по которым вычисляют среднеотраслевую ставку дисконтирования.

Объективное основание для того, чтобы появилась дополнительная премия за отраслевой риск возникает тогда, когда среднеотраслевые ставки дисконтирования (требование инвесторов к минимальной доходности) превышают рамки уже сложившейся доходности по государственным облигациям — наиболее надёжным активам для инвесторов. Отрасли, в которых средние ставки дисконтирования меньше, чем доходность гособлигации воспринимаются как относительно безрисковые, то есть инвестор не закладывает дополнительных специфических требований, которые бы повышали СД эмитентов данной отрасли. Что до всех остальных отраслей премии за отраслевой риск считаются как разница между средним показателем СД отрасли и доходностью гособлигации. Соответственно, вычисленные показатели премий по отраслям распространяются на всех её эмитентов.

Другие виды премий

Премии за риск некачественного корпоративного управления (КУ)

Данный вид премии способен отразить риск владельцев акций эмитента, которые связанны, прежде всего, с выводами чистой прибыли и актива из предприятия.

Премии за неликвидность акций

Данный вид премии возникает из-за возможных затруднений инвесторов в приобретении или продаже пакетов акций без особых ценовых и временных потерь. При наличии прочих равных условиях инвесторы купят более ликвидные активы.

без особых ценовых и временных потерь. При наличии прочих равных условиях инвесторы купят более ликвидные активы.

Ставки дисконтирования

С одной стороны, ставка дисконтирования — это те нормы доходности (в процентном эквиваленте), которые необходимо получить инвесторам на вложенный капитал. Т.е. проекты являются привлекательными для инвесторов, если их нормы доходности превышают ставки дисконтирования для любого из других способов вложения капитала с аналогичными рисками.

С другой стороны, ставки дисконтирования отражают стоимость денег учитывая временной фактор и риски, так как деньги, уже полученные на данный момент, являются более предпочтительными, чем деньги, которые будут возможно получены в будущем.

Ставки дисконтирования включает в себя:

минимальные гарантированные уровни доходности;

темпы инфляции;

коэффициенты, которые учитывают степень риска конкретных инвестирований.

Основанием для расчета ставок дисконтирования могут служить кредитные ставки для конкретных заемщиков или уровень доходности облигации, которые имеются на рынке. Эти показатели нуждаются в значительной корректировке на риск инвестирования в аналогичные виды бизнеса.

Роль в бизнес-плане

На практике часто используются определения ставок дисконтирования, которые проводятся экспертным путем с учетом требований инвесторов и инвестиционных банков, которые привлекают средства для реализации проектов. В соответствии с теорией оценивания деятельности ставки дисконта должны быть рассчитаны с учетом хотя бы трех факторов. Первым фактором является наличие различных видов источников по привлекаемому капиталу, требующие разных уровней компенсирования. Второй фактор — рост цены денег во временном отношении. Третий фактор — риск, который связан с вложением денег в конкретные объекты или проекты.

Одной из наиболее существенных проблем, которые возникают при разработках бизнес-планов является процесс определения ставки дисконтирования. Чаще всего заказчики бизнес-планов не всегда понимают то, каким должен быть бизнес-план или четко представляют себе значимость этого параметров для расчета показателя проекта, а порой даже понятия не имеют, зачем он нужен.

Одной из наиболее существенных проблем, которые возникают при разработках бизнес-планов является процесс определения ставки дисконтирования. Чаще всего заказчики бизнес-планов не всегда понимают то, каким должен быть бизнес-план или четко представляют себе значимость этого параметров для расчета показателя проекта, а порой даже понятия не имеют, зачем он нужен.

Дисконтирование — это способ определения стоимости денежного потока, который относится к будущему периоду (будущих доходов на данный момент).

Ставки дисконтирования отражают стоимость денег учитывая временной фактор и риски.

Время – это критический фактор для осуществления выгод, которые ожидаются, и издержек любых проектов, которые описываются в бизнес-плане, потому что деньги, которые уже получили в настоящий момент, являются более предпочтительными, чем деньги, которые будут получены в дальнейшем: “нынешние” деньги смогут приносить проценты или доходы, будучи использованными в качестве сбережений или вложений.

Помимо того, что происходит изменение ценности денежного вклада, время является важным для продолжительности проектов. Для установления временных границ проекта, необходимо перед его началом назначить окончания его действия, который определяется как ожидаемое число стандартных временных промежутков (лет, месяцев или дней), на протяжении которых проекты будут технически допустимыми (например, ограничение на сроки полезного использования применяемого на производстве оборудования) и будут приносить доход. Важность правильно установленных временных границ и влияние на допустимость проектов становятся очевидными, когда концепция ценности денежных средств с учетом будущих приобретений включают в выгоды и издержки проектов в бизнес-планах. Сокращения или удлинения продолжительности проектов будут устанавливать интервалы времени, в котором будет поступать доход и начисляться издержка. Таким образом, продолжительность проектов необходимо устанавливать в согласии с реалистичной оценкой их существования, независимо от того, насколько эти периоды времени делают проекты привлекательными или непривлекательными.

Кеш-флоу

Ценность денежных средств во временных промежутках (с учетом приобретения будущих доходов) необходимо непосредственно включить в анализ проектов с помощью применения дисконтированных потоков финансовых средств – ДПФ (другими словами – дисконтированных потоков налички, денежных средств – Cashflow – Кэш-флоу). Этот вид анализа способен показывать поток выгоды и издержек в течении жизненного цикла по мере его образования в течении каждого года действия проектов, отражая каждый конкретный поток денежных средств за каждый отрезок времени (например: год, месяц, пять лет). Преимущество этого отражения издержек и выгод на  протяжении всего жизненного цикла состоит в том, что хорошо видно действие главных факторов, которые влияют на структуры потока выгод и кучи издержек, подобные инфляции, изменению цен и риску или неопределенности. Способность Кэш-флоу включить изменения в главном потоке выгод и издержек с помощью прогнозируемых или предполагаемых изменений тех самых цен является самым полезным свойством анализирования потока денежных средств. Чтобы включить ценность денежных средств во времени в Кэш-флоу применяется дисконтирование.

протяжении всего жизненного цикла состоит в том, что хорошо видно действие главных факторов, которые влияют на структуры потока выгод и кучи издержек, подобные инфляции, изменению цен и риску или неопределенности. Способность Кэш-флоу включить изменения в главном потоке выгод и издержек с помощью прогнозируемых или предполагаемых изменений тех самых цен является самым полезным свойством анализирования потока денежных средств. Чтобы включить ценность денежных средств во времени в Кэш-флоу применяется дисконтирование.

С экономической точки зрения ставки дисконтирования — это определенные нормы доходности на вложенный объем капитала, которую требует инвестор. Другими словами, с помощью ставки дисконтирования мы можем определить сумму, которую инвесторам придется заплатить сегодня за права на получение предполагаемого дохода в будущем. Поэтому от значений ставок дисконтирования зависят принятия ключевых решений, в том числе во время выбора инвестиционных проектов.

Процентные ставки

Для вычисления приведенной к текущему моменту (вложения средств в проект) ценности будущих денег пользуются определением дисконтирования. При этом берутся будущие количества денег и приводятся назад к значению на нынешний день путем их уменьшения с каждым отчетным периодом проекта.

При этом используют ставку дисконта, которая является ожидаемой будущей альтернативной стоимостью денег, иногда текущей или реальной ставкой процента.

Процент в общем понимании означает цену капитала для инвесторов, как например, ставки дохода по облигациям государственного сектора или базисная ставка (прайм рейт) для частных фирм.

Процент в общем понимании означает цену капитала для инвесторов, как например, ставки дохода по облигациям государственного сектора или базисная ставка (прайм рейт) для частных фирм.

При условии, что ценность денег способна совершить падение в реальном выражении по хожу течения времени из-за инфляции, в бизнес-плане можно использовать две ставки.

Реальная процентная ставка – это ставка доходов на капитал без учитывания инфляции. Если используют реальные процентные ставки, то все цены, указанные в бизнес-плане и стоимость капитала должна быть выражена в постоянных показателях стоимости (“постоянных долларах”, т.е. инфляцию исключили).

Напротив, текущей (номинальной) ставкой процента можно назвать ставку дохода с точки зрения инвесторов на частных рынках, поэтому она включает в себя возможность инфляции, что означает, что текущая ставка является суммой инфляции и реальной процентной ставки:

Текущая ставка процента = Реальные ставки процента + Инфляция

Если в анализе бизнес-планов используют исключительно реальные (постоянные) цены для видимости показателей стоимости капитала, то нельзя инфлировать годовые, производственные и эксплуатационные расходы и выгоды. Аналогично, если предполагают использование постоянных цен для производственного и эксплуатационного расхода, то в отношении стоимостей капиталов необходимо применить реальную процентную ставку.

Помимо того, в финансовом анализе часто используют ставку дисконта в равном эквиваленте к реальной ставке процента.

И напротив, если в бизнес-планах используются текущие цены, то ставку дисконта можно назвать равной текущей процентной ставке (то есть размеру реального процента плюс инфляция) и в анализе применяют текущую процентную ставку для всех видов производственных, эксплуатационных расходов и заемного капитала.

Проблемы

Отсутствие последовательности в использовании показателей процентной ставки является одной из самых широко распространенных ошибок, которые случаются при построении финансовых моделей в бизнес-планах. Если использовать постоянные цены, то необходимо применить данные по реальной (а не текущей) ставке процента. Смешение реальных ставок с текущими приводит к серьезному искажению в пользу одного потока выгод и издержек и в ущерб другому. В большей части анализов проектов, которые проводят международные организации, применяют реальные показатели издержки, даже если четких данных про реальные ставки для капитала нет.

Кроме проблемы выражения денег в теле текущих или постоянных показателей возникает дальнейшая проблема с выбором ставок дисконтирования. Обычно используют два основных типа ставок дисконта: для оценивания по частному (финансовому) и общественному (экономическому) секторам.

Частная ставка дисконта отражает показатели либо текущей, либо постоянной ставки, то есть соответственно включая в себя или исключая показатели инфляции, основываясь на прогнозе финансового рынка (что чаще всего относится к частным альтернативным собственностям).

Кумулятивный метод оценки премии за риск

Одним из самых распространенных в практическом применении способов, которых используют для определения ставок дисконтирования является кумулятивный метод оценивания премии за риски.

Основой этого метода являются несколько предположений о том, что:

- если бы инвестиция были безрисковой, то инвестор требовал бы безрисковую доходность на свой капитал (то есть нормы доходности, которая могла бы соответствовать нормам доходности вложений в список безрисковых активов);

- чем выше инвесторы оценивают риск проекта, тем более высокие требования они могут предъявить к его доходности.

Исходя из вышеперечисленных предположений рассчитывая ставку дисконтирования необходимо учитывать так называемую «премию за риски».

Наличие тех или иных факторов риска и значение каждого рискового вида премии на практике определяется экспертным путем.

Объем странового риска можно узнать из различных рейтингов, которые составляют международные рейтинговые агентства и консалтинговые фирмы.

Размер премий за риски, который характеризирует размер ненадежности участников проектов, согласно постановлениям Методических рекомендаций не должен превышать 5%.

Поправки на риск неполучения предусмотренного проектом дохода рекомендуется установить в непосредственной зависимости от цели проекта.

К явным недостаткам упомянутого метода можно отнести субъективность (уровень зависимости от экспертных оценок рисков).

Самым же простым путем определения ставок дисконтирования, используемый на практике, — это процесс установления ее экспертным путем или исходя из списка требований, предоставленный инвестором. Также следует обратить внимание, что ставку дисконтирования, используемую в расчетах, почти всегда необходимо согласовывать с инвестиционным банком, который должен привлекать средства для проектов или с инвесторами. При этом в расчетах, как и всегда, необходимо ориентироваться на риски инвестиции в аналогичную компанию или рынок.

Мы рассмотрели ставку дисконтирования: вычисление, базовые ставки по эмитентам, вычисление за страновой риск, премия за отраслевый риск, другие виды премий, роль в бизнес-плане, кеш-флоу, процентные ставки, проблемы, кумулятивный метод оценки. Оставляйте свои комментарии и дополнения к материалу.

Спрэд

Спрэд Спекулянт

Спекулянт Скрытые активы

Скрытые активы Цедент

Цедент ФОБ

ФОБ Факторинг - это

Факторинг - это Учет нематериальных активов

Учет нематериальных активов Управление портфелем ценных бумаг

Управление портфелем ценных бумаг Управление оборотными активами

Управление оборотными активами Управление активами предприятия

Управление активами предприятия Управление активами

Управление активами Секвестр

Секвестр Норматив оборотных средств

Норматив оборотных средств Трансферт

Трансферт Тратта

Тратта Нормирование

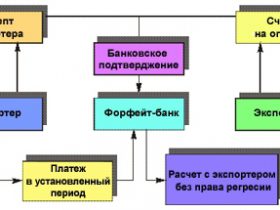

Нормирование Форфейтинг

Форфейтинг Сделка

Сделка Санация предприятия

Санация предприятия Теория конвергенции

Теория конвергенции Торговля акциями

Торговля акциями Отчуждение имущества

Отчуждение имущества Оборот

Оборот