Добавлено в закладки: 0

Дисконтирование денежных потоков – это потоков к единому моменту времени часто используют для приведения к стоимости текущего момента стоимости платежей будущих периодов. Это делает возможным оценить бизнес в целом или экономическую эффективность инвестиций.

Дисконтирования денежных потоков основано на том факте, что объем денег, которым располагает предприятие сегодня, в реальном выражении стоит больше, чем равный объем, который поступит на предприятие в будущем.

Дисконтирование денежных потоков как правило отражает тот экономический факт, что сумма денег, которой мы располагаем в настоящий момент, имеет большую реальную стоимость, чем равная ей сумма, которая появится в будущем. Это всегда объясняется несколькими причинами, например: имеющаяся сумма может принести прибыль, например в случае если она будет положена на депозит в банке. Покупательная способность уже имеющейся суммы будет уменьшаться по причине инфляции. Важно учитывать и тот факт, что всегда есть риск неполучения предполагаемой суммы.

Дисконтирование денежных потоков как правило отражает тот экономический факт, что сумма денег, которой мы располагаем в настоящий момент, имеет большую реальную стоимость, чем равная ей сумма, которая появится в будущем. Это всегда объясняется несколькими причинами, например: имеющаяся сумма может принести прибыль, например в случае если она будет положена на депозит в банке. Покупательная способность уже имеющейся суммы будет уменьшаться по причине инфляции. Важно учитывать и тот факт, что всегда есть риск неполучения предполагаемой суммы.

Дисконтирование денежных потоков (англ. Discounted cash flow, DCF, дисконтированная стоимость) – это приведение стоимости будущих (ожидаемых) денежных платежей к текущему моменту времени. Дисконтирование денежных потоков базируется на важном экономическом законе убывающей стоимости денег. Что имеется в виду? То что со временем деньги соответственно теряют свою стоимость по сравнению с текущей, поэтому необходимо за точку отсчета взять текущий момент оценки и все будущие денежные поступления (прибыли/убытки) привести к настоящему времени. Для этих целей используют коэффициент дисконтирования. Это коэффициент дисконтирования применяется для приведения будущих доходов к текущей стоимости за счет перемножения коэффициента дисконтирования и потоков платежей.

Дисконтирование денежных потоков – это определение стоимости денежных потоков, которые относятся к будущим периодам. Дисконтирование является базой для расчетов стоимости денег с учетом фактора времени.

Денежные средства сегодня стоят дороже, соответственно,чем те же денежные средства будут стоить через десять лет, по причине инфляции например. Как же понять, насколько дороже они стоят сегодня, и сколько стоят в настоящее время будущие поступления денежных средств? Дисконтирование будущих денежных потоков позволяет привести их к текущей стоимости в настоящем времени. Если выражаться простым языком, то дисконтирование – это определение сегодняшней стоимости будущей денежной суммы (или если говорить более правильно, будущего денежного потока). Если вы к примеру желаете выяснить, сколько будет стоить сегодня сумма денег, которую вы или получите, или планируете потратить в будущем, то вам надо про дисконтировать эту будущую сумму по заданной ставке процента. По этому эта ставка называется «ставкой дисконтирования». Когда человек дисконтирует — то в таком случае он шагает от будущего к сегодняшнему дню.

Дисконтирование денежных потоков

Метод дисконтирования доходов основан на предположении, что стоимость компании определяется текущей

Величина дохода, который будет получен в будущем владелец компании.

Метод дисконтированных денежных потоков (DCF) используется, когда ожидается, что будущие денежные потоки являются неустойчивыми и существенно отличается от тока и может обоснованно прогнозировать будущие доходы. Прогнозируемый будущий доход может быть определена как разница между будущими потоками доходов и расходов. Эта разница положительна для большинства вероятных лет, в том числе в прошлом году прогнозируемого периода.

Другими словами, метод более применим к приносящей доход предприятий с нестабильными потоками доходов и расходов. Поскольку доход лучше использовать денежный поток или чистый доход (балансовой прибыли за вычетом налога на прибыль и дивиденды по привилегированным акциям).

Этот метод оценки считается наиболее приемлемым с точки зрения инвестиционной привлекательности, как инвестор, инвестировать в операционную компанию, в конечном счете не купить набор активов, состоящий из зданий, сооружений, машин, оборудования, нематериальных активов и т.д., и будущий денежный поток доходов, что позволяет ему вернуться на инвестиции, прибыль и улучшить свое благосостояние.

Для расчета дисконтированных денежных потоков необходимо:

о продолжительности прогнозируемого периода;

о прогнозную стоимость потоков денежных средств, в том числе обращения;

O ставка дисконтирования.

Реверсия – это остаточная стоимость объекта после прекращения потока доходов. Реверсия может быть получено после истечения срока экономической жизни объекта или его перепродажи до истечения этого срока.

Основные этапы оценки DCF:

1) определение длительности прогнозного периода;

2) ретроспективный анализ и прогноз доходов;

3) Ретроспективный анализ и прогноз валовой выручки от продажи;

4) выбор модели денежного потока;

5) анализ и прогноз расходов;

6) анализ и прогноз инвестиций;

7) Расчет денежного потока для каждого года прогнозного периода.

8) определение ставки дисконтирования;

9) Расчет стоимости бизнеса в постпрогнозный период;

10) расчет текущей стоимости будущих денежных потоков и стоимости в постпрогнозный период;

11), что делает окончательные корректировки.

Метод расчета DCF

1. Определение прогнозируемого периода зависит от объема информации, достаточной для подготовки прогноза, предсказать стоимость денежных потоков. Поскольку прогнозируемый период берется, продолжается до тех пор пока темпы роста компании стабилизировалась (предполагается, что в постпрогнозный период должны быть стабильный долгосрочный рост и бесконечный поток доходов).

В соответствии с установленным в странах с развитой рыночной экономикой практике прогнозный период для оценки предприятия может быть основано на оценке конкретной ситуации и цели от 5 до 10 лет. В странах с переходной экономикой, в условиях нестабильности, где долгосрочные прогнозы трудно, прогноз период сокращается до 3-х лет, что довольно мало, но более долгосрочный прогноз не является реальным. Для точности результата можно сделать дробление прогнозного периода на более мелкие единицы: половину или четверть.

2. Ретроспективный анализ и прогноз доходов. Прогнозирование величины денежных потоков, включая реверсию требует:

а) Анализ доходов и расходов от объекта в ретроспективном периоде на основе финансовой отчетности, предоставленных заказчиком;

б) изучение современного состояния отрасли и рыночной динамики его основных характеристик;

с) прогноз доходов и на основе реконструированных расходов отчета о доходах.

При оценке стоимости компании рассчитывается путем DCF нескольких видов доходов от собственности:

1) потенциальный валовой доход (ПВД);

2) фактический валовой доход (DVD);

3) чистый операционный доход (PSE);

4) чистый доход до (после) налога;

5) денежный поток до уплаты налогов;

6) денежный поток после уплаты налогов.

Движение денежных средств после уплаты налогов – это наличные деньги потока до налогообложения за вычетом платежей по налогу на прибыль.

Требуется для дисконтирования денежных потоков, как крюк:

о движении денежных средств не столь изменчивы, как прибыль;

о термин “денежный поток” относится приток и отток денежных средств, с учетом денежных предметов, таких как “инвестиции” и “долг”, которые не включены в расчет прибыли, то есть все реальные доходы или расходовании средств ,

3. Выбор модели денежного потока. При оценке бизнеса компании используют одну из двух моделей денежного потока (PD):

1) к собственному капиталу;

2) все вложенный капитал.

Движение денежных средств на собственный капитал определяет количество собственных средств, создал эту нить.

Движение денежных средств в общем объеме инвестированного капитала показывает, сколько и на каких условиях финансировать инвестиционный процесс будет занимать, в дополнение к собственным средствам.

Для каждого будущего периода учитывает предполагаемое увеличение долгосрочной задолженности предприятия (приток вновь привлеченных кредитных средств), уменьшение обязательств компании (отток денежных средств в связи с запланированными на будущий период погашения основной суммы задолженности) , выплата процентов по кредитам на их текущее обслуживание.

В соответствии со значением DCF Enterprise основывается на будущих денежных потоков. Поэтому необходимо разработать прогноз на движении денежных средств (на основе планов прогнозных денежных потоков) в некоторый будущий период времени, начиная с текущего года. На основе всей имеющейся информации и ретроспективного анализа прогноз валовой выручки от продаж.

4. Ретроспективный анализ и прогноз реализации валовых поступлений требует детального рассмотрения и принимая во внимание целый ряд факторов, среди которых:

о ассортимент продукции;

O объемов производства и цен на продукцию;

о ретроспективном темпы роста предприятия;

о спроса на продукцию;

о существующих мощностей;

о перспективах и последствиях капитальных вложений;

о общей ситуации в экономике, которая определяет перспективы спроса на них;

о ситуации в конкретной отрасли с учетом текущего уровня;

о конкуренции;

о темпах инфляции;

о доля оцениваемых компаний на рынке;

о Долгосрочный рост в постпрогнозный период;

о стратегических и оперативных планов предприятия.

В целом, прогноз валовой выручки должен быть логически согласуется с исторической деятельности компании и отрасли в целом. Оценки, основанные на прогнозах, которые заметно расходятся с историческими тенденциями, представляются неточными.

Необходимо учитывать то, каким образом компания планирует сохранить или увеличить долю рынка (за счет снижения цен, дополнительных маркетинговых издержек или путем повышения качества и объема производства).

В любой отрасли, как правило, несколько компаний ведут борьбу за долю рынка. И там могут быть разные варианты. Вы можете увеличить свою долю на падающем рынке из-за неудачных конкурентов, но вы можете, наоборот, теряют свою долю на растущем рынке.

В связи с этим важно точно оценить размер и границы сегмента рынка, в котором компания собирается работать. Задача оценщика – определить тенденции доли реального рынка, состоявшейся в настоящее время занимает с точки зрения спроса и потребностей конечных пользователей.

В этом случае целесообразно учитывать следующие факторы:

о доли рынка, принадлежащая компании в данный момент времени;

о ретроспективный тенденции этой доли;

О предприятии бизнес-план.

На данном этапе оценщик должен:

о изучить структуру затрат и соотношение постоянных и переменных затрат;

о, чтобы оценить инфляционные ожидания (изменения) стоимости каждой категории;

о изучить повторяющиеся и чрезвычайные статьи расходов, которые могут появиться в финансовой отчетности за последние несколько лет, но не встречались в будущем;

O определить амортизацию на основе текущего наличия активов и будущего роста и их удаления;

O рассчитать расходы проценты по долгу на основе прогнозируемых уровней задолженности;

O сравнить прогнозируемые расходы с соответствующими показателями для конкурентов или компаний с аналогичными средними значениями по отрасли.

5. Анализ и прогноз расходов. Затраты могут быть разделены на промышленные (операционных) затрат и капитальных (инвестиционных) затрат.

Классификация затрат

1) постоянные и переменные.

Постоянные затраты не зависят от изменений объемов производства (общие и административные расходы, амортизация, себестоимость реализованной продукции, за вычетом сборов, арендной платы, налога на имущество и т.д.).

Переменные затраты (сырье, заработная плата являются основной производственный персонал, топливо и потребление энергии для производственных целей), как правило, пропорционально объему производства;

2) прямые и косвенные. Он используется для определения затрат на определенный тип продукта.

Капитальные инвестиции (затраты) направлены на обширной или интенсивного развития производства (бизнеса) или заменить полностью изношенные основные средства.

Учет издержек производства и капитальных затрат показывает их влияние на стоимость бизнеса на различных этапах его жизненного цикла.

Определение ставки дисконтирования. С математической точки зрения, ставка дисконтирования – процентная ставка, используемая для преобразования будущих потоков доходов (может быть и больше) в одном значении тока (ныне) стоимости, которая является основой для определения рыночной стоимости бизнеса ,

С экономической точки зрения, ставка дисконтирования – норма прибыли требует инвесторов на вложенный капитал в сопоставимых по уровню инвестиционного риска объектов, или норма прибыли на существующих инвестиционных альтернатив с сопоставимым уровнем риска на дату оценки.

Если рассматривать ставку дисконтирования компанией как самостоятельное юридическое лицо, отдельно от владельцев и (акционеров), а также от кредиторов, вы можете определить ее как стоимость привлечения капитала в настоящее время из различных источников. Таким образом, ставка дисконтирования, используемая для определения суммы, которую инвестор заплатил бы сегодня (приведенная стоимость) за право присвоения будущих денежных потоков. Из-за рисков, связанных с получением будущих доходов, ставка дисконтирования должна превышать безрисковую ставку капитальных вложений (безрисковая ставка) и обеспечить дополнительный доход за весь период рисков, связанных с инвестированием в компании по оценкам.

Для получения дохода дисконтирования ставки дисконтирования в прогнозном периоде будет принято в середине года. Эго связано с тем, что доход, полученный в течение года, и не входит в единую сумму в конце года. Таким образом, использование учетной ставки в конце года приведет к недооценке текущей стоимости будущих доходов. Однако, если в силу каких-либо специальных функций денежный поток отрасли фокусирует на определенную дату текущего года, то ставка дисконтирования должна основываться на этой дате.

Факторы, учитываемые при расчете ставки дискотирования

Ставка дисконтирования или стоимость капитала рассчитывается с учетом трех факторов.

1) существование многих предприятий различных источников капитала, используемых, которые требуют разных уровней компенсации;

2) необходимость учитывать для инвесторов стоимости денег во времени;

3) фактор риска. В этом случае риск определяется как степень вероятности ожидаемых будущих доходов.

Существуют различные методы определения ставки дисконтирования, наиболее распространенными из которых являются:

1) DP к собственному капиталу:

о ценовой модели капитальных активов (САРМ);

о кумулятивный метод строительства;

о как обратное соотношение “цена / прибыль”;

2) для денежного потока для всего инвестированного капитала:

о модели средневзвешенной стоимости капитала.

Расчет ставки дисконтирования зависит от того, тип денежного потока используется для оценки в качестве базы.

Для получения денежного потока к ставке дисконтирования собственного капитала, используемого равна требуемой нормы доходности на владельца вложенного капитала.

Мы коротко рассмотрели определение термина дискотирование денежных средств, факторы, учитываемые при расчете ставки дискотирования, метод расчета DCF, классификация затрат, дисконтирование денежных потоков. Оставляйте свои комментарии или дополнения к материалу.

Дисквалификация

Дисквалификация Дискаунтер

Дискаунтер Дисбаланс

Дисбаланс Естественный уровень безработицы

Естественный уровень безработицы Задаток

Задаток Заключение аудиторское

Заключение аудиторское Займы физическим лицам

Займы физическим лицам Жизненный цикл товара

Жизненный цикл товара Заем

Заем Заказ государственный

Заказ государственный Заемщик

Заемщик Займ

Займ Закладная

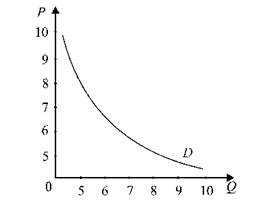

Закладная Закон спроса

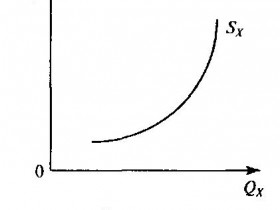

Закон спроса Закон предложения

Закон предложения Квалиметрия

Квалиметрия Качество продукции

Качество продукции Кастомизация

Кастомизация Кассация

Кассация Капиталовложения

Капиталовложения Дебитор

Дебитор Дебет

Дебет Данные персональные

Данные персональные Дайджест

Дайджест