Добавлено в закладки: 0

Что такое налог на прибыль? Описание и определение термина

Налог на прибыль – это прямой налог, его величина прямо зависит от конечных финансовых результатов деятельности организации.

Налог начисляется на прибыль, которую получила организация, то есть на разницу между доходами и расходами.

Прибыль – результат вычитания суммы расходов из суммы доходов организации – является объектом налогообложения.

Правила налогообложения налогом на прибыль определены в главе 25 Налогового кодекса РФ.

Кто платит налоги

(Статья 246, Статья 246.2, 247 кода налога Российской Федерации)

Все российские юридические лица (компания Ltd, закрытое акционерное общество, акционерное общество и т.д)

Иностранные юридические лица, которые работают в России через постоянные представительства или просто получают доход с источника в Российской Федерации

Иностранные организации, признанные налоговыми резидентами Российской Федерации согласно международному договору на вопросах налогообложения – в целях применения этого международного договора

Иностранные организации, место фактического управления, которого Российская Федерация, если другой не предоставлен международным договором на вопросах налогообложения

Кто не платит налоги

(Статья 246.1, 346.1, 346.11, 346.26 кода налога Российской Федерации)

Налогоплательщики, применяющие специальные налоговые режимы (ESHN, USN, ENVD) или являющиеся налогоплательщиком на играх

Участники проекта “Инновационный центр “Сколково”

Обязательство оплатить налог возникает только, когда есть объект налогообложения. Если нет никакого объекта, нет также никаких основ для уплаты налога.

Для различных категорий налогоплательщиков в целях налогообложения различные категории дохода могут быть прибылью.

Доход. Классификация дохода

Доход является доходом на основной деятельности (доход с внедрения), и также суммы, полученные от других типов деятельности. Например, от имущественной аренды, процента на банковских депозитах и т.д (неоперационные доходы). В случае налогообложения прибыли весь доход рассматривают, исключая НДС и акцизы.

Доход определен на основе исходных документов и других документов, подтверждающих доход, полученный налогоплательщиком и документами налогового учета.

Некоторый доход освобожден от налогообложения. Их список предоставлен Статьей 251 Кода налога Российской Федерации.

Для большинства типов экономической активности определен список чаще всего встреченных, которые не рассматривают в случае налогообложения.

Расходы. Группа расходов

Расходы доказаны, и документальный фильм подтвердил затраты предприятия. Они разделены на расходы, связанные с производством и внедрением (зарплата сотрудников, купите стоимость сырья и материалов, амортизация основное средств и т.д), и в нерабочие расходы (отрицательная курсовая разница, судебные сборы и арбитражные взносы и т.д).

Налогоплательщик самостоятельно определяет в учетной политике для целей налогообложения перечень прямых расходов, связанных с производством товаров (выполнением работ, оказанием услуг)

Сумма косвенных расходов на производство и реализацию, осуществленных в отчетном (налоговом) периоде, в полном объеме относится к расходам текущего отчетного (налогового) периода.

Расчет налога

Метод начисления. Проводя налоговый учет налогоплательщиком дата метода начисления признания дохода/расхода не зависит от даты фактического поступления средств (получение собственности, прав собственности, и т.д.) / фактический платеж расходов. Доход (расходы) в случае метода начисления признан, что бухгалтерский (налог) период, в который они имели место (который они рассматривают).

Показать подробные данные

Наличный метод. В случае применения налогоплательщика наличного метода проведения налогового учета доход/расходы признан датой фактического поступления средств (получение собственности, прав собственности, и т.д.) / фактический платеж расходов.

Показать подробные данные

Процедура налоговых платежей

Чтобы вычислить налог на прибыль в течение налогового периода, необходимо определить налоговую базу (который является прибылью, налогооблагаемой) и увеличить его соответствующей налоговой ставкой.

Российская Федерация кода налога установила особенности определения дохода и расходов некоторых организаций, которые зависят от типа деятельности, выполненной этими организациями. Таким образом, в hl. 25 Кодов налога Российской Федерации считают не только общими подходами к формированию из налоговой базы, вычислению и уплате налога на прибыли, но также и особенностям налогообложения прибыли, связанной со специфическими особенностями некоторых отраслей или групп компаний.

- Банки (Св. 290, 291, 292 кода налога Российской Федерации)

- Страховые компании (страховые компании) (Св. 293, 294, 294.1 Кода налога Российской Федерации)

- Негосударственные пенсионные фонды (Св. 295, 296 Кодов налога Российской Федерации)

- Участники рынка ценных бумаг (Св. 298, 299 Кодов налога Российской Федерации)

- Клиринг организаций (Св. 299.1, 299.2 Кодов налога Российской Федерации)

- Особенности на операциях финансового инструмента передовых операций (Код налога Статьи 301 – 305 и 326 – 327 Российской Федерации)

- Особенности в случае выполнения договора трастового управления собственностью, соглашений о простом товариществе (Статья 276, 278 и 332 Кода налога Российской Федерации)

- Особенности налогообложения иностранных организаций (Статья 307-310 Кода налога Российской Федерации)

Порядок исчисления налога и авансовых платежей

Налог определяется как соответствующая налоговой ставке процентная доля налоговой базы. (cт. 286 НК РФ)

- Квартальные авансовые платежи уплачиваются не позднее срока, установленного для подачи налоговых деклараций за соответствующий отчетный период.

- Уплата налога по истечении налогового периода не позднее срока, установленного для подачи налоговых деклараций за соответствующий налоговый период.

- Ежемесячные авансовые платежи уплачиваются не позднее 28–го числа месяца, следующего за истекшим месяцем.

Процедура ежемесячных авансовых платежей

Если, вычисляя ежемесячные авансовые платежи различие отрицательно или равно нолю, то ежемесячные авансовые платежи не оплачены.

Ежемесячные авансовые платежи для меня, четверть года равна ежемесячным авансовым платежам, ожидали IV четвертей предыдущего налогового периода, которые поочередно определены после результатов девяти месяцев.

Недавно созданная организационная оплата не ежемесячно, но авансовые платежи четверти до полной четверти с даты их государственных регистрационных концов. Затем налогоплательщик должен посмотреть, к чему выручке от реализации равны (исключая НДС). Если это не превышает 1 миллион рублей в месяц или 3 миллиона рублей за четверть, компания может продолжать платить только авансовые платежи четверти. В случае избытка лимита предприятие со следующего месяца проходит к платежу ежемесячных авансовых платежей.

Определение ежемесячного происхождения авансовых платежей фактической прибыли

Организация может добровольно применить этот метод. (позиция 2 из Статьи 286 Кода налога Российской Федерации)

С этой целью необходимо уведомить налоговые органы не позднее, чем 31 декабря, что в течение следующего года проходы предприятия в вычисление ежемесячного происхождения авансовых платежей фактически получили прибыль.

В случае этого метода отчетные периоды являются месяцем, двумя месяцами, тремя месяцами и т.д. перед завершением календарного года.

Авансовый платеж на январь равен налогу от прибыли, которая фактически получена в январе.

Авансовый платеж на январь-февраль равен налогу от прибыли, которая фактически получена в январе и феврале минус авансовый платеж на январь.

Авансовый платеж на январь-март равен налогу от прибыли, которая фактически получена в январе-марте меньше авансовых платежей на январь и февраль.

И т.д. до декабря.

Организации, оценивающие ежемесячное происхождение авансовых платежей фактической прибыли, представляют налоговые декларации на налоге на прибыль 12 раз в год.

Отсрочка потерь для будущего

Срок отсрочки потери для будущего не должен превышать 10 лет после того налогового периода, в который получена эта потеря. Одновременно налогоплательщик обязан хранить документы, подтверждающие сумму понесенной потери в течение всего срока, когда это сокращает налоговую базу периода текущего налога суммами ранее полученных потерь.

Налоговая декларация предоставлена (Св. 289 Кодов налога Российской Федерации):

Не позднее, чем 28 дней с даты конца соответствующего отчетного периода

Не позднее, чем 28 марта года после налогового периода с истекшим сроком

Налоговая декларация на налоге на прибыль организаций заполнена и перемещается в налоговые органы в форме, утвержденной по приказу FNS номера 26.11.2014 России MMB-7-3/600.

Декларация должна быть представлена налоговым органам:

в местоположении организации;

в местоположении каждого отдельного подразделения организации.

Сроки платежа уплаты налогов и авансовые платежи

Авансовые платежи после результатов отчетного периода:

- оплаченный ежемесячно на фактически получил прибыль

- оплаченный ежеквартально

- Не позднее, чем 28-я дата после после месяца, в течение которого оценена сумма предоплаты.

- Не позднее, чем 28-я дата после отчетного периода с истекшим сроком.

- Ежемесячные авансовые платежи

- Ежемесячно не позднее, чем 28-й из текущего месяца

Налоговый учет

Налоговый учет является системой обобщения информации для определения налоговой базы на налоге на основе этих исходных документов. (Св. 313 Кодов налога Российской Федерации)

Налогоплательщики оценивают налоговую базу после результатов каждого бухгалтерского (налог) период на основе данных налогового учета. Система налогового учета будет организована налогоплательщиками независимо.

Подтверждение данных налогового учета:

- источник бухгалтерские документы (включая ссылку бухгалтера)

- аналитические реестры налогового учета

- определение налоговой базы

Аналитические реестры налогового учета являются итоговыми формами систематизации данных налогового учета для бухгалтерского (налог) период.

Для организаций – резиденты особой экономической зоны пониженная налоговая ставка может быть establishedф согласно законам субъектов Российской Федерации. Одновременно размер указанной налоговой ставки не может быть ниже, чем 13,5%.

Налоговая ставка 0% применена к налоговой базе, определенной организациями, выполняющими образовательные и (или) медицинские операции.

Налоговые ставки на доходе иностранных организаций, который не связан с операциями в Российской Федерации через постоянное представительство, установлены в следующих размерах:

1) 20% – от всего дохода, за исключением указанного в подпункте 2 из позиции 2 и позиций 3 и 4 из Статьи 284 Кода налога Российской Федерации, принимающей во внимание положения Статьи 310 Кода налога Российской Федерации;

2) 10% – от использования, контента или аренды (груз) судов, самолетов или других мобильных транспортных средств или контейнеров (включая трейлеры и сервисное оборудование, необходимое для транспортировки) в связи с внедрением международных перевозок.

Следующие налоговые ставки применены к налоговой базе, определенной доходом, полученным в форме дивидендов:

1) 0% – согласно доходу, полученному российскими организациями в форме дивидендов при условии, что в день принятия решений о выплате дивидендов организации, получающей дивиденды в течение по крайней мере 365 календарных дней постоянно, принадлежит на вкладе по крайней мере 50 процентов права собственности (акция) в санкционированном (склад) капитал (фонд) организации, выплачивая или депозитарные расписки, предоставляющие право к дивидендам в сумме, соответствующей по крайней мере 50 процентам общей суммы дивидендов, выплаченных организацией.

2) 9% – согласно доходу извлекли пользу в форме дивидендов от российских и иностранных организаций российскими организациями;

3) 15% – согласно доходу извлекли пользу в форме дивидендов от российских организаций иностранными организациями.

Одновременно налог оценен, приняв во внимание особенности, предоставленные Статьей 275 Кода налога Российской Федерации.

Пропорциональный налог

Пропорциональный налог Налоговое право

Налоговое право Налоговая ставка

Налоговая ставка Налоговая декларация

Налоговая декларация Федеральный налог

Федеральный налог Налоговый мультипликатор

Налоговый мультипликатор Мультипликатор денежный

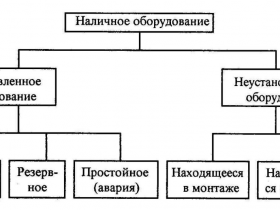

Мультипликатор денежный Производственная мощность

Производственная мощность Что такое мошенничество? Описание и определение понятия

Что такое мошенничество? Описание и определение понятия Прямой налог

Прямой налог Солидарная ответственность

Солидарная ответственность Открытое акционерное общество

Открытое акционерное общество Дисциплинарная ответственность

Дисциплинарная ответственность Производственные отношения

Производственные отношения Статистическая отчетность

Статистическая отчетность Административная ответственность

Административная ответственность Чистая монополия

Чистая монополия Монополия естественная

Монополия естественная Монетаризм

Монетаризм Мотивация труда

Мотивация труда Модус

Модус Монополизм

Монополизм Мораторий

Мораторий Монопсония

Монопсония