Добавлено в закладки: 0

Кто такие участники финансовых рынков ? Описание и определение понятия

Участники финансовых рынков – это субъекты, которые принимают участие в деятельности рынка.

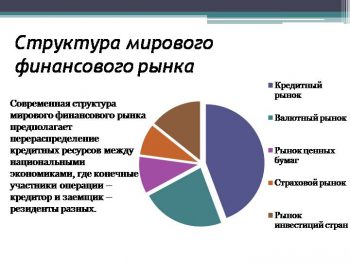

Финансовый рынок и его структура

Денежно-финансовый сектор в качестве самостоятельного элемента денежного хозяйства образует денежный рынок.

Мировой денежный рынок — это совокупность международных и национальных рынков, которые обеспечивают перераспределение, направление, аккумуляцию финансовых капиталов меж субъектами рынка при помощи финансовых учреждений для того, чтобы достигнуть нормального отношения меж спросом и предложением на капитал.

Финансовый сектор, в состав которого включается кредитный и финансовый, являет собой специфичный рынок с его доходами и оборотами. Финансовый мировой рынок оказывает финансовые услуги обществу, снабжая его в необходимый момент и в необходимом месте деньгами. Иначе говоря, специфичным товаром на денежном рынке являются деньги. Как товар деньги обращаются в секторах финансового мирового рынка: рынок ценных бумаг, кредитный, страховой, валютный и так далее.

Финансовый сектор, в состав которого включается кредитный и финансовый, являет собой специфичный рынок с его доходами и оборотами. Финансовый мировой рынок оказывает финансовые услуги обществу, снабжая его в необходимый момент и в необходимом месте деньгами. Иначе говоря, специфичным товаром на денежном рынке являются деньги. Как товар деньги обращаются в секторах финансового мирового рынка: рынок ценных бумаг, кредитный, страховой, валютный и так далее.

Финансовый мировой рынок представляет собой по собственной экономической сущности систему некоторых отношений и механизм перераспределенияи сбора на конкурентном основании денежных ресурсов меж регионами, странами, институциональными единицами и отраслями.

Денежный рынок включает в себя некоторые секторы: инвестиционный, кредитный, фондовый, страховый, валютный.

- Рынок инвестиций

- Валютный рынок

- Кредитный рынок

- Страховой рынок

- Рынок ценных бумаг (фондовый рынок)

На денежном рынке объект купли-продажи — это денежные ресурсы. Но есть принципиальное отличие сделок в разных секторах денежного рынка. Когда деньги на кредитном рынке продают, как таковые, то есть они являются сами объектом сделок, то на фондовом рынке, к примеру, продают права на приобретение финансовых доходов, созданных уже или будущих.

Денежный рынок — это не лишь средство перераспределения финансовых ресурсов в экономике (на условиях оплачиваемости), но и индикатор в целом состояния экономики. Принцип денежного рынка заключен не просто в перераспределении денежных ресурсов, однако в первую очередь, в определении направлений данного перераспределения. Именно на денежном рынке определяют самые эффективные области приложения финансовых ресурсов.

Структуру такого денежного рынка можно представить так:

Структуру такого денежного рынка можно представить так:

- Рынок денег — это рынок финансовых короткосрочных инструментов (долговых обязательств), срок обращения которых до 1 года.

- Рынок капиталов — это рынок долгосрочных и среднесрочных (от 1 до 5 лет) активов — облигаций, акций (со сроком погашения больше года) и ссуд (со сроком погашения больше года).

- Кредитный рынок — это рынок долгосрочных, краткосрочных, среднесрочных ссуд. На практике меж ними отсутствует четкая граница.

На финансовом мировом рынке определяют самые эффективные области приложения финансовых ресурсов.

Функционирование денежного рынка связано тесно с идентификацией ставок по процентам, т. е. цены товара «деньги», который продан, как кредит. Образование системы процентных ставок — это одна из самых важных функций денежного рынка, она оказывает воздействие на степень эффективности экономики в целом.

Функции финансового мирового рынка:

- экономия издержек обращения;

- перелив и перераспределение капитала;

- межвременная торговля, которая снижает издержки экономических циклов;

- ускорение централизации и концентрации капитала;

- содействие непрерывному воспроизводству.

Денежное состояние

Система денежных отношений, функционирование денежного рынка предусматривают введение термина «денежное состояние» экономики, ее субъектов и секторов экономической деятельности. На конкретном уровне (микро-, макро-) денежное состояние оценивают при помощи конкретного набора показателей.

Система денежных отношений, функционирование денежного рынка предусматривают введение термина «денежное состояние» экономики, ее субъектов и секторов экономической деятельности. На конкретном уровне (микро-, макро-) денежное состояние оценивают при помощи конкретного набора показателей.

Финансовое состояние — это основной показатель эффективности деятельности денежного рынка.

Финансовое состояние определяют при помощи конкретных показателей.

В отношении макроуровня обычно для того, чтобы определить финансовое состояние, применяют такие показатели:

- расходы и доходы государства;

- профицит или дефицит государственного бюджета;

- сальдо платежного баланса;

- госдолг;

- уровень процентных ставок;

- уровень инфляции;

- объем массы денег;

- валютный курс;

- объем долгов экономических субъектов и сбережений;

- курс ценных бумаг.

Финансовые инструменты и финансовые посредники

Участники денежного рынка

Финансовые посредники — это главные агенты на финансовом рынке.

Финансовый мировой рынок обслуживают финансовые посредники, то есть организации, которые принимают за некий процент деньги на сбережение или собирают их по другим причинам, предоставляют их взаймы за больший процент тем юридическим и физическим лицам, которым необходимы инвестиционные ресурсы и оплачивают пенсии и страховые полисы. Возникновение денежных посредников — это продолжительный процесс. В данный момент они снабжают стабильное финансирование социальных и экономических нужд, экономят финансовые ресурсы и убыстряют рост производства.

Финансовый мировой рынок обслуживают финансовые посредники, то есть организации, которые принимают за некий процент деньги на сбережение или собирают их по другим причинам, предоставляют их взаймы за больший процент тем юридическим и физическим лицам, которым необходимы инвестиционные ресурсы и оплачивают пенсии и страховые полисы. Возникновение денежных посредников — это продолжительный процесс. В данный момент они снабжают стабильное финансирование социальных и экономических нужд, экономят финансовые ресурсы и убыстряют рост производства.

Участников финансового международного рынка можно классифицировать по таким главным признакам:

- характер участия в операциях субъекта (косвенные и прямые или прямые и и непосредственные);

- мотивы и цели участия (спекулянты и хеджеры, арбитражеры и трейдеры);

- виды эмитентов (национальные, международные, муниципальные и региональные, частные, квази-правительственные);

- типы должников и инвесторов (институциональные и частные);

- страна происхождения субъекта (международные институты, развивающиеся, развитые страны, оффшорные центры, переходные экономики).

Деятельность денежных посредников является выгодной для предпринимателей и собственников сбережений; приводит к получению всеми участниками финансового мирового рынка доходов.

Деятельность денежных посредников является выгодной для предпринимателей и собственников сбережений; приводит к получению всеми участниками финансового мирового рынка доходов.

К финансовым посредникам относят в первую очередь банковско-кредитные организации и банки (кооперативы, кредитные союзы, общества взаимного кредитования, сберегательные ассоциации и так далее). Кроме кредитных и банковских организаций к финансовым посредникам относят инвестиционные компании, пенсионные фонды, страховые организации и так далее. Принципиальное отличие банков и этих организаций в том, что они не принимают депозитов (вкладов) и не воздействуют на число денег, которые находятся в обращении.

Инструменты денежного рынка

Финансовые инструменты — это оформленные документально соответственно с нынешним законодательством финансовые обязательства экономических субъектов.

В рыночных развитых экономиках в настоящее время выражена четко тенденция к объединению разных финансовых посредников и к диверсификации операций. Развитие денежного посредничества благоприятствовало появлению некоего экономического явления — денежных инструментов, к которым относят:

- чеки

- векселя

- акции

- долговые расписки

- кредитные карточки

- облигации

- страховые полисы

- закладные

- сертификаты

- различные свидетельства, которые дают право получать денежный доход и так далее.

Денежные инструменты бывают на предъявителя и именные.

Денежные инструменты бывают на предъявителя и именные.

Участников финансовых рынков делят на три группы:

Заемщики — это государство, в том числе муниципальные власти, которые занимают средства на общественные текущие расходы; компании, которые привлекают деньги для собственного развития и поддержки текущей ликвидности; домохозяйства и частные лица, которые используют автокредиты, ипотеку и прочие типы ссуд.

Кредиторы в мировой современной экономике – это, в первую очередь частные лица, которые помещают в банках свои средства, принимают участие в инвестиционных фондах или приобретают напрямую ценные бумаги, вкладывают в пенсионные фонды деньги. Кредиторами реже выступают организации, которые инвестируют собственные свободные денежные остатки на счету в определенные денежные инструменты. При относительно рыночной экономике инвестором может также выступать государство и гоструктуры.

Посредники — это те, кто обеспечивают взаимодействие и связь меж кредиторами и заемщиками. Это в первую очередь профессиональные участники рынка ценных бумаг — управляющие, брокерские, дилерские компании (которые создают акционерные и паевые инвестиционные фонды) и банки. Помимо этого, посредническую аналогичную функцию по размещению и аккумуляции средств исполняют страховые компании и пенсионные фонды.

Особенное место в структуре денежных рынков имеют регуляторы, у которых роль заключена в образовании правил и стандартов для профессиональных посредников, однако их деятельность затрагивает также и других участников. В России участники денежных рынков — это Банк России, который отвечает за денежно-кредитную политику, контроль банковской области, валютный рынок и Федеральная служба по денежным рынкам, в области деятельности которой – фондовый рынок или рынок капиталов.

Особенное место в структуре денежных рынков имеют регуляторы, у которых роль заключена в образовании правил и стандартов для профессиональных посредников, однако их деятельность затрагивает также и других участников. В России участники денежных рынков — это Банк России, который отвечает за денежно-кредитную политику, контроль банковской области, валютный рынок и Федеральная служба по денежным рынкам, в области деятельности которой – фондовый рынок или рынок капиталов.

На финансовом рынке функционируют разные участники, у которых функции определяются их целями деятельности и уровнем участия в выполнении конкретных сделок. Состав главных участников денежного рынка различается зависимо от форм проведения сделок, которые делятся на опосредствованные и прямые.

Учитывая принципиальные формы оформления сделок на денежном рынке главные его участники делятся на две категории:

1) покупатели и продавцы денежных услуг (инструментов);

2) денежные посредники.

Помимо главных участников денежного рынка, которые принимают непосредственно участие в проведении сделок, к его субъектам относят многочисленных участников, осуществляющих второстепенные функции (функции обслуживания конкретных операций на денежном рынке, функции обслуживания главных участников денежного рынка и так далее).

Рассмотрим отдельные типы участников денежного рынка в разрезе их главных групп:

I. Покупатели и продавцы денежных услуг (инструментов) составляют группу непосредственных участников денежного рынка, которые осуществляют на нем главные функции по проведению денежных операций. Состав главных видов данной группы участников денежного рынка определяется в значительной степени характером финансовых активов, обращающихся на нем (услуг, инструментов).

1. На кредитном рынке главные типы непосредственных участников денежных операций — это:

а) Кредиторы. Они дают характеристику субъектам денежного рынка, которые предоставляют во временное пользование ссуду за некий процент. Главная функция кредиторов — это продажа финансовых активов (как заемных, так и собственных) для того, чтобы удовлетворить различные потребности ссудополучателей в денежных ресурсах. На финансовом рынке кредиторами могут быть: государство (производя целевое кредитование предприятий благодаря средствам местных и общегосударственного бюджетов и целевых государственных внебюджетных фондов); коммерческие банки, которые осуществляют самый большой объем и широкий ассортимент кредитных операций; кредитно-финансовые небанковские учреждения.

б) Заемщики. Они дают характеристику субъектов денежного рынка, которые получают под некие гарантии их возврата ссуды от кредиторов за некую плату, как процент. Главные заемщики финансовых активов на денежном рынке — это государство (приобретая кредиты от финансовых международных банков и организаций), коммерческие банки (которые получают кредиты на кредитном межбанковском рынке), предприятия (для того, чтобы удовлетворить потребности в финансовых активах для пополнения оборотных средств и образования инвестиционных ресурсов); население (как потребительский финансовый кредит, используемый в целях вложения).

2. Главными типами прямых участников денежных операций на рынке ценных бумаг являются:

а) Эмитенты. Это субъекты денежного рынка, которые привлекают нужные денежные ресурсы за счет эмиссии (выпуска) ценных бумаг. Эмитенты на финансовом рынке выступают только в роли продавца ценных бумаг с обязательством исполнять все требования, которые вытекают из условий их эмиссии. Эмитенты ценных бумаг — это государство (органы местного самоуправления и исполнительные органы госвласти) и разные юридические лица, которые созданы обычно, как акционерные общества. Помимо этого, на финансовом национальном рынке могут вращаться ценные бумаги, которые эмитированы нерезидентами.

б) Инвесторы. Это субъекты денежного рынка, которые вкладывают собственные финансовые средства в различные типы ценных бумаг для того, чтобы получить доход. Данный доход образуется благодаря получению прироста курсовой стоимости ценных бумаг прироста курсовой стоимости ценных бумаг, процентов, дивидендов и инвесторами . Инвесторов, которые осуществляют собственную деятельность на денежном рынке, классифицируют по нескольким признакам: они подразделяются по своему статусу на институциональных (представлены разными инвестиционно-финансовыми институтами) и индивидуальных (физические лица, отдельные предприятия) инвесторов; по целям инвестирования можно выделить стратегические (приобретающие контрольный пакет акций для проведения стратегического управления предприятием) и портфельных инвесторов (которые приобретают особые типы ценных бумаг только для получения дохода); по принадлежности к резидентам на финансовом национальном рынке отличают иностранных и отечественных инвесторов.

3. На валютном рынке главные типы участников денежных операций это:

а) Продавцы валюты. Главные продавцы валюты — это: государство (которое реализует через уполномоченные органы на рынке часть резервов валюты); коммерческие банки (которые имеют лицензию на проведение операций с валютой); предприятия, которые ведут внешнеэкономическую деятельность (реализуют собственную валютную выручку на рынке за продукцию, которая экспортируется); физические лица (которые реализуют валюту, которая у них имеется через сеть валютных обменных пунктов).

б) Покупатели валюты. Главные покупатели валюты — это те же субъекты, что и ее продавцы.

4. На страховом рынке главными типами прямых участников денежных операций являются:

а) Страховщики. Они дают характеристику субъектов денежного рынка, которые реализуют разные типы страховых продуктов (страховых услуг). Главная функция страховщиков на денежном рынке — это проведение всех форм и видов и страхования при помощи принятия за определенную плату на себя различных типов рисков с обязательством возместить убытки субъекту страхования, когда наступает страховое событие. Главные страховщики — это страховые компании и фирмы отрытого типа (которые предоставляют страховые услуги различным категориям страховых субъектов); страховые кэптивные компании и фирмы — дочерняя компания находится в составе холдинговой компании (промышленной финансовой группы), которая создана для страхования в первую очередь субъектов хозяйствования, которые входят в ее состав (совпадение экономических стратегических интересов страховщика и клиентов в данной ситуации создает большие денежные возможности для эффективного применения страховых платежей); компании по перестрахованию риска (перестраховщики), которые принимают часть (или полную сумму) риска от прочих страховых компаний (главная цель операций перестрахования — это дробление больших рисков для уменьшения сумм убытка, возмещаемого первичным страховщиком при появлении страхового события).

Мы коротко рассмотрели участников финансовых рынков: финансовый рынок и его структуру, денежное состояние, финансовые инструменты и финансовых посредников, инструменты денежного рынка. Оставляйте свои комментарии или дополнения к материалу

Расходы коммерческого банка

Расходы коммерческого банка Расчет и осуществление выплаты в каско

Расчет и осуществление выплаты в каско Расчет имущественного налогового вычета при ипотеке

Расчет имущественного налогового вычета при ипотеке Расчетные документы

Расчетные документы Реальная заработная плата

Реальная заработная плата Реальный сектор экономики

Реальный сектор экономики Фактор

Фактор Учредительные документы

Учредительные документы Фарминг

Фарминг Учредители банка

Учредители банка Бюджетный период

Бюджетный период Профессиональный участник рынка ценных бумаг

Профессиональный участник рынка ценных бумаг Взнос

Взнос Перестрахование

Перестрахование Петиция

Петиция План маркетинга

План маркетинга План счетов

План счетов Директивное планирование

Директивное планирование