Добавлено в закладки: 0

Бланк акта выездной проверки оформляется два месяца после того, как была составлена справка о грядущей инспекции. По правилам, просчет сроков происходит именно с момента написания листа, а не его вручения. Отметим, бумага оформляется даже тогда, когда нарушений не было.

Общие сведения

Формируется договор акта выездной проверки на основании ст. No100 НК России. Оформляется в течение 2 календарных месяцев с момента составления инспектором справки о проверке. Бланк фиксирует итоговые результаты инспекции. В нем подробно расписаны нарушения, выявленные во время анализа, и методы их устранения. Отметим, документ акт выездной проверки обязательно оформляется в нескольких случаях:

- После каждой выездной инспекции.

- В десятидневный срок после камеральной проверки, при которой были выявлены нарушения законодательства.

- После каждой выездной процедуры в отношении КГН.

На оформление акта отводится не более трех месяцев после составления справки об итогах инспекции. Форма акта выездной проверки утверждена Федеральной налоговой службой России. Подробная информация о структуре и содержании бланка описана в Приложении No24. Акт был принят еще в 2015 году и с тех пор не подвергался изменениям. По законодательству, лист акта выездной проверки заверяется специалистами, проводившими инспекцию хозяйственного субъекта, и самим налогоплательщиком. Обратите внимание: в случаях, когда проверяемый или его поверенный отказываются ставить подпись в документе, об этом делается отметка в бланке.

Как правильно составить

Шаблон акта выездной проверки составляется в двух вариантах: один остается у налогового инспектора, второй передается проверяемому. В некоторых случаях проверяющим оформляется три экземпляра бланков. Как правило, делается это при повторной или совместной проверке.

Готовый договор сотрудники ФНС обязаны вручить налогоплательщику в течение пяти рабочих дней, после того, как акт был подписан. Как правило, бланк передается лично в руки проверяемому или его представителю. Выдается лист под расписку, где проставляется дата получения бумаги организацией. В случаях, когда предприниматель или его законный представитель уклоняются от получения бланка, инспектор заносит этот факт в акт проверки и отсылает его заказным письмом. В такой ситуации действуют такие правила:

- Отправляется документ по адресу компании, указанном в ЕГРЮЛ.

- Дата вручения оттягивается, т.е. передается акт не в течение 5 дней, а не позже 6 суток после отправки конверта.

Обратите внимание: компания имеет право обжаловать решение налогового инспектора, если не согласна с ним. В таком случае потребуется составить письменные возражения относительно всего акта и по отдельным его положениям. На обжалование дается 1 месяц с момента получения бланка. После, налогоплательщик уже не сможет ничего сделать. Отметим, проверяемому может быть вручен как оригинал документа, так и его копия. В обоих случаях договор считается действительным.

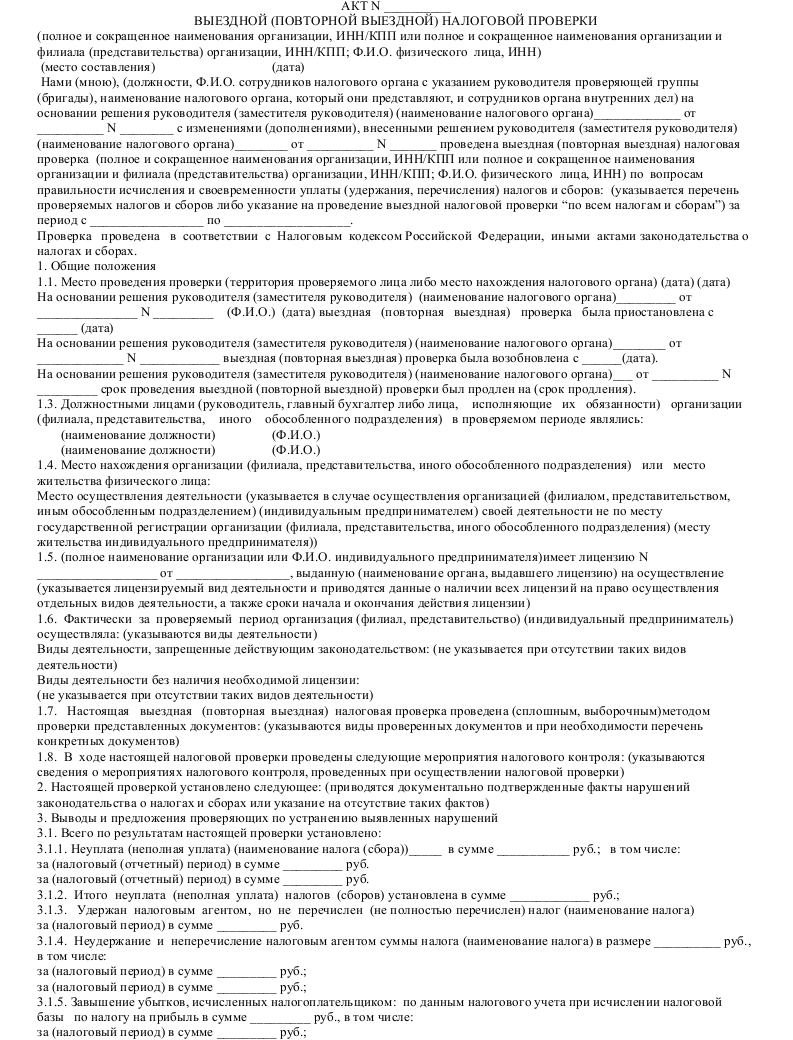

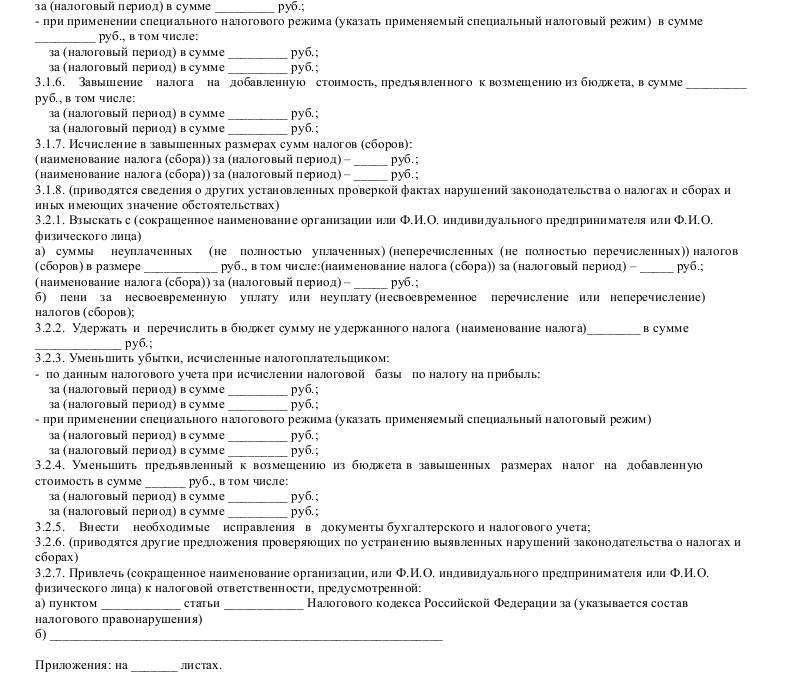

Бланк акта выездной проверки

Схема акта выездной проверки унифицирована и утверждена законодательными актами. Выездная проверка проводится только в отношении определенных категорий налогов. Максимальное количество инспекций за один год по одному виду отчислений не должно превышать двух раз. Чтобы иметь представление о том, как выглядит договор и как он заполняется, рекомендуем скачать образец акта выездной проверки. В типовом шаблоне представлена стандартная структура бланка.

Скачать образец акта выездной проверки (doc, 27 КБ)

Как правильно заполнить

О том, как правильно составлять образец акта выездной проверки, подробно описано в статье 100 Налогового кодекса. В законодательном акте указано, что бланк должен состоять из трех разделов:

- Вступительный или общий. Здесь подробно расписаны вводные данные о налогоплательщике.

- Основной или описательный. В этой части детально перечислены виды нарушений.

- Заключительный – рекомендательный. Сюда включены советы инспектора относительно того, как можно исправить имеющиеся нарушения. Также в разделе содержатся предписания ИФНС.

Чтобы правильно заполнить пример акта выездной проверки, потребуется указать:

- наименование формы, дату оформления и порядковый номер;

- имена всех инспекторов (необходимо написать полностью инициалы, должность, подразделение ИФНС);

- наименование организации или инициалы налогоплательщика (указываются данные полностью и сокращенно);

- адрес, по которому расположена компания, или проживает налогоплательщик;

- порядковый номер и дату решения по выездным мероприятиям;

- перечень проверяемых официальных бумаг;

- период, за который осуществляется инспекция;

- время начала и конца проверки;

- список налоговых сборов, по которым происходит проверка;

- сведения относительно используемых контрольных программ;

- отметку об отсутствии нарушений или факты, подтверждающие их наличие;

- итоговые отметки и предписания относительно того, как нужно устранить правонарушения, ссылки при наличии мер ответственности.

По закону бумаги о проверке должны быть составлены в строго установленные сроки: в течение двух месяцев в обычных случаях, и трех для КГН. Отметим, если налоговыми инспекторами по каким-то причинам были нарушены сроки, результаты проверки не отменяются. Налогоплательщик, в свою очередь, может подавать обжалование в обычном порядке. Если налогоплательщик не согласен с выводами, сделанными в акте, он имеет право составить и подать возражение. Сделать это можно не позже 1 месяца с момента получения официальной бумаги.

Образец акта выездной проверки

Напомним, акт проверки составляется даже в тех случаях, когда комиссией не было выявлено нарушений. Порядок оформления бланка подробно расписан в статье 100 НК РФ. Конечно же, на практике бывает все совершенно по-другому. Рекомендуем скачать акт выездной проверки и детально изучить структуру официальной бумаги и правила ее составления.

На что обратить внимание

Получая на руки готовый образец, необходимо внимательно его перечитать. Внимание следует уделять содержанию бланка. Если в договоре не указаны обстоятельства нарушений по итогам проверочных мероприятий, бумага считается недействительной.

Изучите рекомендации по устранению правонарушений. Отсутствие данной информации лишает налогоплательщика права эффективно защищать себя в суде. В таком случае, лучше обратиться за разъяснениями в налоговую службу.