Добавлено в закладки: 0

В ходе выездной проверки налоговая служба составляет бланк акта налоговой проверки. Такой акт необходимо составить не позже чем через два месяца после проведения проверки и оформления справки с результатами проверки. Уплата налогов и штрафов после инспекции производится в течение восьми рабочих дней со дня получения требования налогового органа, если в этом требовании не указаны иные сроки.

Общие сведения

Договор акта налоговой проверки формируется после окончания ревизии. Бланк включает данные о нарушениях статей Налогового кодекса, выявленных в ходе поверки, ссылки на соответствующие разделы НК и рекомендации по исправлению неточностей. Также в лист вносится информация об отсутствии нарушений.

Составляется специальный документ – акт налоговой проверки 2-3 месяца с момента предоставления отчетных бумаг. Отметим, если проводилась камеральная ревизия, то бланк заполняется только в случае выявления нарушений.

Срок составления официальной бумаги зависит от типа проверки. Так, если проводилась выездная ревизия, справка оформляется на протяжении двух месяцев с момента, следующего за датой заполнения бланка о проведении ВНП. Если же проводилась камеральная поверка, документ формируется в течение 10 рабочих суток после завершения ревизии.

Как правильно составить

Схема акта налоговой проверки имеет установленный законодательством образец. Состоит документ из трех разделов. Первая, вводная часть, содержит общие сведения о ревизии и сотруднике ФНС, который ее проводил. Также в этом пункте указываются сведения о филиале и представительстве ФНС.

Если проводилась выездная поверка, потребуется внести:

- номер бланка;

- название города, в котором была составлена бумага;

- дату визирования готового образца налоговиками;

- номер приказа начальника ФНС о проведении ревизии;

- название исследуемой компании;

- ИНН юридической особы;

- КПП;

- день начала и окончания поверки;

- ссылку на то, что ревизия была проведена в установленном законодательством порядке;

- адрес территории, где проходила поверка;

- начало и завершение ревизии;

- инициалы руководителя проверяемой организации, главного бухгалтера или других уполномоченных сотрудников;

- информацию о лицензиях на выполнение определенных видов работ, если они есть;

- данные о типах работ, запрещенных законом, или выполняемых без лицензии;

- данные об особенностях ревизии, методах ее проведения;

- сведения о мерах налогового контроля, используемых в ходе поверки.

Если проводилась камеральная ревизия, то первый раздел акта включает:

- номер справки;

- название населенного пункта, в котором оформлялся бланк;

- должность, название подразделения ФНС, Ф.И.О. инспектора;

- информацию об отчетных бумагах, на основании которых проводилась ревизия;

- ИНН налогоплательщика;

- КПП;

- предложение, в котором оговаривается то, что поверка выполнена в соответствии с Налоговым законодательством РФ;

- день начала и завершения поверки;

- перечень официальных бумаг, подтверждающих законность предпринимательской деятельности проверяемой особы;

- информацию о проведенных мерах ревизии.

Во втором, описательном разделе, прописываются сведения о нарушениях закона, если они имеются, и обстоятельства, влияющие на решение по итогам ревизии.

Сведения в основной части могут оформляться в виде сплошного текста, или таблицы. В тексте допускается использовать общепринятые сокращения, аббревиатуры. Стоит отметить, что при первом упоминании термин указывается полностью. Если в бланк вносятся сведения об иностранной валюте, рядом потребуется прописать рублевый эквивалент суммы. Курс, по которому переводятся расходы, должен соответствовать установленным Банком России показателям. Информация должна излагаться последовательно и лаконично. Представленные сведения о нарушениях должны быть подтверждены фактами. Обстоятельства нарушений описываются полностью.

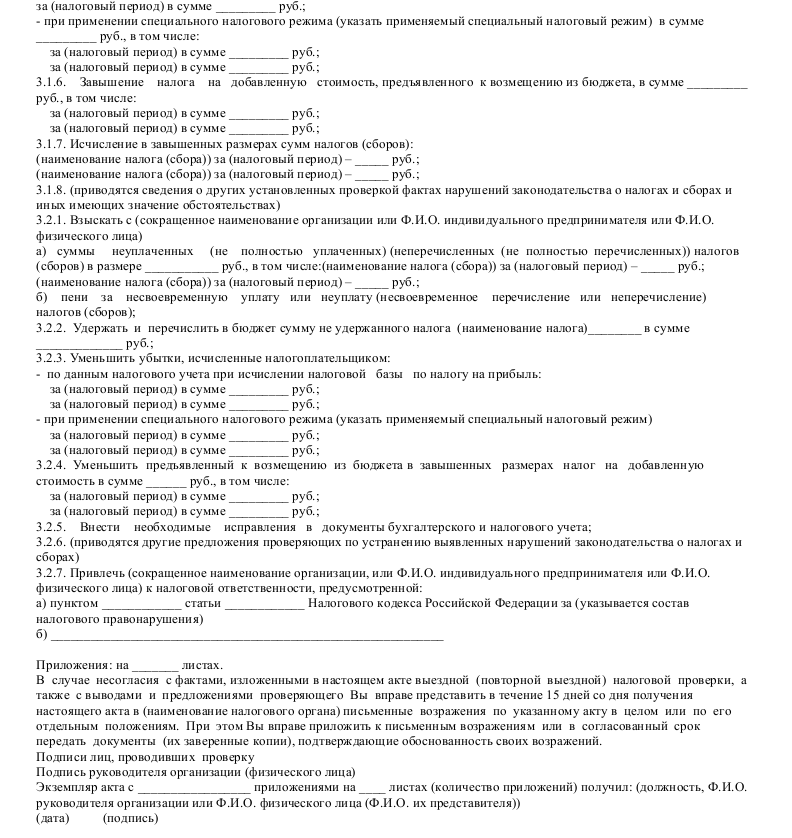

В последнем разделе прописываются данные о суммах не полностью или вообще не уплаченных сборов, предложения по устранению неточностей, и выводы ревизоров о правонарушениях со ссылками на Налоговый кодекс. Также в этой части указывается количество страниц приложения и право налогоплательщика представлять возражения по представленной бумаге. Бланк составляется в 2 экземплярах, один остается в ИФНС, второй – у проверяемого лица.

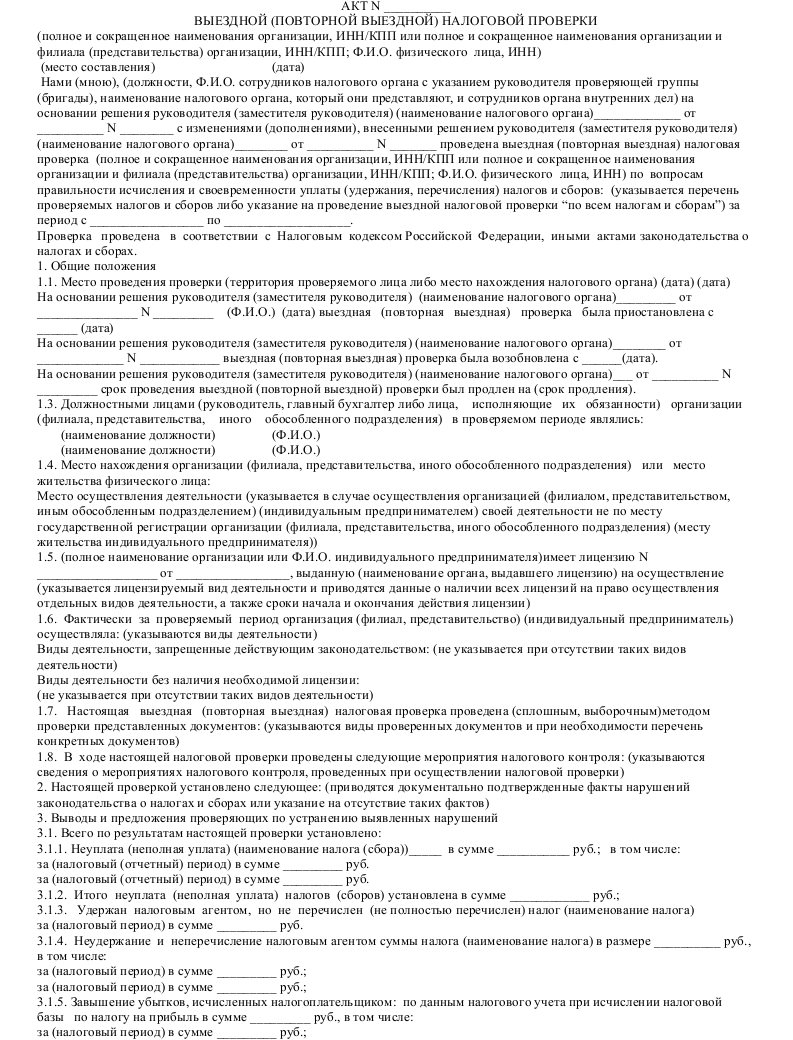

Бланк акта налоговой проверки

Результаты проверки предоставляются налогоплательщику в распечатанном виде или на электронном носителе. Заполняется бланк от руки или на компьютере. Оформляется документ согласно установленному законодательством шаблону. Чтобы ознакомиться с ним, рекомендуем скачать акт налоговой проверки.

Скачать образец акта налоговой проверки (doc, 29 КБ)

Как правильно заполнить

Правильно оформленный пример акта налоговой проверки содержит:

- Дату подписания документа сотрудниками ФНС.

- Название проверяемой организации.

- Должность, Ф.И.О. и название подразделения ФНС, за которым закреплены проверяющие.

- Дату решения управляющего налоговой о проведении ревизии (для выездной поверки), и дату предоставления в органы ФНС отчетной документации (для камеральной ревизии).

- Список документов, на основании которых проводится поверка.

- Период, за который проводилась ревизия.

- Название налоговых сборов, которые изучались в ходе ревизии.

- Дату начала и окончания поверки.

- Адрес проживания физической особы.

- Данные о проведенных мероприятиях налоговой проверки.

- Подтвержденные факты правонарушений, если они есть.

- Итоги проверки и рекомендации относительно устранения недочетов.

- Ссылки на статьи Налогового кодекса. Вставляются в том случае, если были обнаружены правонарушения.

Вручается подписанный налоговиками бланк в течение пяти рабочих дней. Заверяется шаблон акта налоговой проверки одним или несколькими проверяющими, все зависит от того, сколько человек проводило ревизию. Если документ не заверен налоговиками, этот факт не влияет на итоги ревизии и не служит основанием для их аннуляции.

Образец акта налоговой проверки

Акт обязательно составляется по форме, которая установлена приказом налоговой службы. Этим же приказом были одобрены требования к написанию акта выездной налоговой проверки. Изучить актуальный образец акта налоговой проверки можно здесь.

На что обратить внимание

Заполненный бланк должны вручить руководителю организации в течение 5 дней. В момент получения справки владелец компании или его законный поверенный составляет расписку о том, что он получил официальную бумагу. Заверяется расписка подписью получателя и хранится у сотрудников ФНС.

Отметим, подписание акта не является свидетельством того, что вы соглашаетесь с результатами ревизии. Роспись – доказательство того, что готовый бланк был получен. Если владелец предприятия нарочно избегает получения справки, сотрудник налогового органа делает пометку в своих документах, а затем лист акта налоговой проверки заказным письмом.

Как правило, конверт пересылается по:

- Адресу компании.

- Адресу регистрации обособленного подразделения. По этому месту документ отправляется только после камеральной ревизии, либо самостоятельной выездной поверки филиала или главного офиса предприятия.

- Адресу проживания владельца предприятия.

Если форма акта налоговой проверки была отправлена почтой без видимых на то причин или из-за некорректной работы почтальона вы не получили официальную бумагу, вы можете подать в суд на ФНС. В таком случае, судья признает результаты поверки незаконными.