Добавлено в закладки: 0

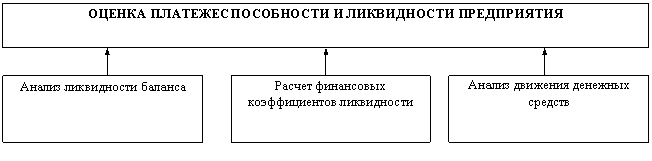

Что такое анализ ликвидности предприятия и платежеспособности — это оценка способности предприятия в установленные сроки погашать имеющиеся финансовые обязательства денежными наличными ресурсами. Для оценки платежеспособности в качестве основания применяются характеристики ликвидности баланса.

Что такое анализ ликвидности предприятия и платежеспособности — это оценка способности предприятия в установленные сроки погашать имеющиеся финансовые обязательства денежными наличными ресурсами. Для оценки платежеспособности в качестве основания применяются характеристики ликвидности баланса.

Ликвидность баланса характеризует способность компании обращать имеющиеся активы в деньги для того, чтобы погасить платежные обязательства, то есть возможность изыскать средства для покрытия долгов предприятия лишь за счет реализации активов. Ликвидность предприятия предусматривает возможность привлечь заемные средства для покрытия собственных долговых обязательств.

Для анализа ликвидности и платежеспособности предприятия определяют такие показатели:

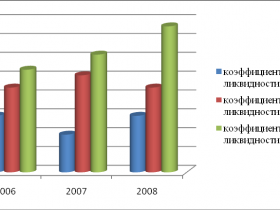

1. Коэффициент абсолютной ликвидности, который показывает, какую часть имеющихся долговых обязательств можно погасить в определенный срок.

2. Коэффициент промежуточной или критической ликвидности, который позволяет оценить возможность погашать текущие обязательства не только благодаря имеющимся в наличии денежным средствам, но и за счет будущих поступлений.

3. Коэффициент текущей ликвидности, который позволяет установить соотношение краткосрочных обязательств и текущих активов.

4. Ликвидность материально-производственных запасов, которая показывает степень, в какой можно покрыть краткосрочные обязательства материально-производственными запасами.

5. Коэффициент покрытия имеющимися активами всех финансовых обязательств.

6. Коэффициент общей платежеспособности.

7. Коэффициент финансового риска.

Рассмотрим, более детально, что значит анализ платежеспособности и ликвидности. Ликвидность и платежеспособность являются главными характеристиками финансового состояния организации. Необходимо разграничивать платежеспособность предприятия, есть ожидаемую способность погасить в конечном итоге задолженность, и ликвидность предприятия, то есть достаточность имеющихся денежных и прочих средств для оплаты в текущий момент долгов. Но на практике понятия ликвидности и платежеспособности как правило, выступают как синонимы.

Платежеспособность предприятия

Важный показатель, который характеризует ликвидность и платежеспособность предприятия, является свой оборотный капитал, который определяют, как разность меж краткосрочными обязательствами и оборотными активами. Предприятие имеет свой оборотный капитал до тех пор, пока оборотные активы больше краткосрочных обязательств. Данный показатель называют также чистыми текущими активами.

Важный показатель, который характеризует ликвидность и платежеспособность предприятия, является свой оборотный капитал, который определяют, как разность меж краткосрочными обязательствами и оборотными активами. Предприятие имеет свой оборотный капитал до тех пор, пока оборотные активы больше краткосрочных обязательств. Данный показатель называют также чистыми текущими активами.

Зачастую главной причиной изменения величины оборотного капитала является прибыль (или убыток), полученная организацией.

Увеличение собственного оборотного капитала, вызванное опережением увеличения оборотных активов в сравнении с краткосрочными обязательствами, сопровождается обычно оттоком денежных средств. Уменьшение оборотного капитала, которое наблюдается, когда рост оборотных активов отстает от увеличения краткосрочных обязательств, обычно обусловливается получением займов и кредитов.

Собственный оборотный капитал должен трансформироваться без затруднений в денежные средства. Когда в оборотных активах большой удельный вес труднореализуемых видов, это может уменьшать платежеспособность предприятия.

Банкротство

Решения, которые принимаются соответственно с рассмотренной системой критериев о признании неплатежеспособными организаций, служат основой для подготовки предложений о финансовой поддержке неплатежеспособных организаций, их ликвидации и реорганизации.

Решения, которые принимаются соответственно с рассмотренной системой критериев о признании неплатежеспособными организаций, служат основой для подготовки предложений о финансовой поддержке неплатежеспособных организаций, их ликвидации и реорганизации.

Помимо того, при неспособности организации увеличивать собственные краткосрочные обязательства кредиторы могут направиться в арбитраж с заявлением о признании организации — дебитора несостоятельной (банкротом).

Следовательно, банкротство в качестве определенного состояния неплатежеспособности устанавливают в судебном порядке.

Банкротство бывает двух типов:

Простое банкротство применяют к должнику, который виновен в непоследовательности легкомыслии, плохом ведении дел (азартные игры, спекулятивные операции, беспорядочное выписывание векселей, чрезмерные бытовые потребности, недостатки в бухгалтерском учее и так далее).

Злостное банкротство обусловливают выполнением противоправных действий для введения кредиторов в заблуждение (сокрытие определенной части пассивов организации и документов, а также сознательное увеличение источников формирования собственности организации).

Помимо рассмотренных признаков, которые дают возможность отнести это предприятие к неплатежеспособным, есть критерии, которые позволяют прогнозировать вероятность в будущем потенциального банкротства предприятия.

Критерии банктротства предприятия

- неудовлетворительная структура оборотных активов; тенденция к увеличению доли труднореализуемых активов (материально-производственных запасов, которые имеют медленную оборачиваемость, сомнительной дебиторской задолженности) может вызвать неплатежеспособность организации;

- замедление оборачиваемости оборотных средств ввиду накопления чрезмерных запасов и имеющейся просроченной задолженности заказчиков и покупателей;

- преобладание в обязательствах предприятия дорогостоящих займов и кредитов;

- наличие кредиторской просроченной задолженности и рост ее удельного веса в обязательствах организации;

- значительные суммы дебиторской задолженности, которые списываются на убытки;

- тенденция преимущественного увеличения срочных обязательств в отношении к росту самых ликвидных активов;

- уменьшение коэффициентов ликвидности;

- образование внеоборотных активов благодаря краткосрочным источникам средств, и так далее.

При анализе нужно своевременно устранять и выявлять названные негативные тенденции в деятельности предприятия.

При анализе нужно своевременно устранять и выявлять названные негативные тенденции в деятельности предприятия.

Необходимо иметь в виду, что текущую платежеспособность предприятия возможно выявить по данным баланса лишь один раз в квартал или месяц. Но предприятие проводит ежедневно расчеты с кредиторами. Потому для оперативного анализа текущей платежеспособности, для ежедневного контроля за поступлением средств от реализации услуг, продукции, работ, от погашения прочей дебиторской задолженности и за прочими поступлениями денежных средств и для контроля за исполнением платежных обязательств перед поставщиками и прочими кредиторами нужно составлять платежный календарь, в котором, с одной стороны, показывают доступные денежные средства, ожидаемые поступления денежных средств или дебиторскую задолженность и с другой стороны отображают платежные обязательства за аналогичный период. Платежный оперативный календарь составляют на основании данных о реализации и отгрузке продукции, о приобретенных средствах производства, документов о расчетах по заработной плате, на выдачу работникам авансов выписок из банковских счетов и так далее.

Для оценки перспектив платежеспособности предприятия рассчитывают показатели ликвидности.

Методика нахождения коэффициентов

Предприятие является ликвидным, когда она может погасить собственную кредиторскую краткосрочную задолженность за счет реализации текущих (оборотных) активов.

Предприятие может являться ликвидным в большей или меньшей степени, ввиду того, что оборотные активы включают их разнородные виды, где есть труднореализуемые и легкореализуемые активы.

Предприятие может являться ликвидным в большей или меньшей степени, ввиду того, что оборотные активы включают их разнородные виды, где есть труднореализуемые и легкореализуемые активы.

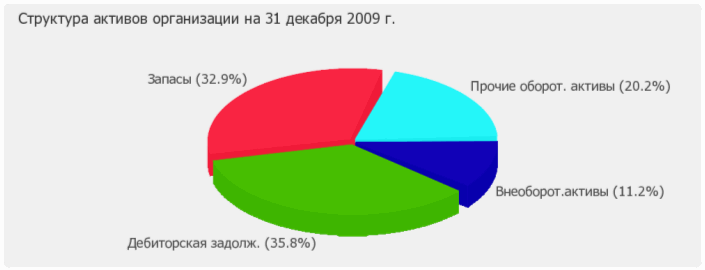

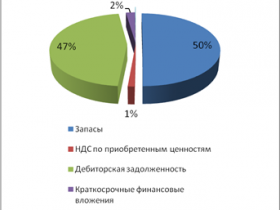

Оборотные активы по степени ликвидности возможно условно поделить на несколько групп.

В экономическом анализе используется система финансовых коэффициентов, которые выражают ликвидность предприятия:

Коэффициент абсолютной ликвидности (коэффициент срочности)

Его исчисляют, как отношение денежных средств и краткосрочных быстрореализуемых ценных бумаг к кредиторской краткосрочной задолженности. Данный показатель дает представление о том, какую часть данной задолженности можно погасить на дату составления баланса. Допустимыми являются значения данного коэффициента в границах 0,2 — 0,3.

Промежуточный (уточненный) коэффициент ликвидности

Его исчисляют, как отношение денежных средств, краткосрочных быстрореализуемых ценных бумаг и дебиторской задолженности к кредиторской краткосрочной задолженности. Данный показатель отображает ту часть краткосрочных обязательств, которая может быть погашена не лишь за счет имеющихся ценных бумаг и денежных средств, но также и за счет ожидаемых поступлений за отгруженную продукцию, оказанные услуги или исполненные работы (то есть за счет дебиторской задолженности). Рекомендуемым значением этого показателя является значение — 1:1. Необходимо иметь в виду, что обоснованность выводов по этому коэффициенту зависит в значительной степени от “качества” дебиторской задолженности, то есть от сроков ее появления и от финансового состояния дебиторов. Большой удельный вес дебиторской сомнительной задолженности ухудшает финансовое состояние организации.

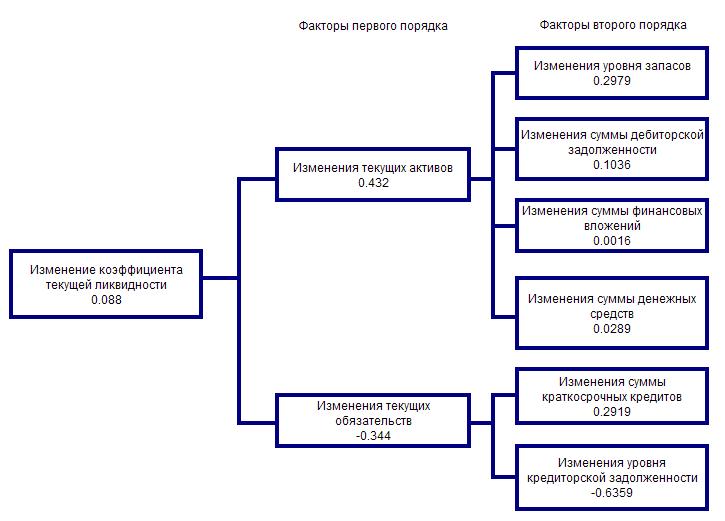

Коэффициент текущей ликвидности

Общий коэффициент ликвидности, или коэффициент покрытия характеризует общую обеспеченность оборотными средствами организации. Это отношение фактической стоимости всех активов (оборотных средств) к пассивам (краткосрочным обязательствам). При исчислении этого показателя советуется из общей суммы оборотных активов вычитать сумму налога на добавленную стоимость по приобретенным ценностям и величину расходов предстоящих периодов. Пассивы (краткосрочные обязательства) необходимо одновременно уменьшить на суммы доходов предстоящих периодов, фондов потребления и резервов предстоящих платежей и расходов.

Данный показатель дает возможность установить, в какой пропорции оборотные активы покрывают пассивы (краткосрочные обязательства). Значение данного показателя должно составлять не меньше двух.

Также применяется показатель, который характеризует обеспеченность организации своими оборотными средствами. Его можно определить одним из двух следующих методов.

I метод. Источники собственных средств отнять Внеоборотные активы (результат III раздела пассива баланса) (результат I раздела актива баланса) делим на оборотные активы (результат II раздела актива баланса).

II метод. Оборотные активы — Краткосрочные обязательства (результат V раздела пассива баланса) (результат II раздела актива баланса) делим на оборотные активы (результат II раздела актива баланса).

Данный коэффициент должен быть не меньше 0,1.

Когда коэффициент текущей ликвидности на конец отчетного периода имеет значение меньше двух, а коэффициент обеспеченности организации своими оборотными средствами на конец отчетного периода имеет значение меньше 0,1, то структура баланса организации считается неудовлетворительной, а сама организация является неплатежеспособной.

Когда одно из таких условий исполняется, а другое — нет, то оценивают возможность восстановить платежеспособность предприятия. Для того, чтобы принять решение о реальной возможности ее восстановления необходимо, чтобы отношение рассчитанного коэффициента текущей ликвидности к его значению, которое равно двум, было более единицы.

Ликвидность баланса

На текущую платежеспособность предприятия оказывает непосредственное влияние ликвидность ее оборотных активов (возможность их преобразовать в денежную форму или применять для уменьшения обязательств).

На текущую платежеспособность предприятия оказывает непосредственное влияние ликвидность ее оборотных активов (возможность их преобразовать в денежную форму или применять для уменьшения обязательств).

Оценка качества и состава оборотных активов с точки зрения их ликвидности называется анализом ликвидности. При анализе ликвидности баланса производится сравнение активов, которые сгруппированы по степени их ликвидности, с обязательствами по пассиву, которые сгруппированы по срокам их погашения. Расчет коэффициентов ликвидности дает возможность определить степень обеспеченности ликвидными средствами текущих обязательств.

Ликвидность баланса является степенью покрытия обязательств предприятия его активами, скорость превращения в деньги которых отвечает сроку погашения обязательств.

Изменение уровня ликвидности можно также оценить по динамике величины своих оборотных средств фирмы. Так как данная величина являет собой остаток средств после погашения всех краткосрочных обязательств, то ее рост отвечает увеличению уровня ликвидности.

Активы для оценки ликвидности группируют на 4 группы по степени ликвидности, а пассивы группируют по степени срочности погашения обязательств. Баланс ликвиден абсолютно, когда исполняются все четыре неравенства:

А1 > П1

А2 > П2

А3 > П3

А4 < П4 (носит регулярный характер);

Вторая стадия анализа ликвидности предприятия — расчет коэффициентов ликвидности

1) Коэффициент абсолютной ликвидности — указывает какую часть краткосрочных обязательств предприятие способно немедленно погасить денежными средствами и финансовые краткосрочные вложения:

К абсолют. = ДС + КФВ / КО = (стр.250 + стр.260) / (стр.610 + стр.620 + стр.630 + стр. 650 + стр.660) > 0,2-0,5

2) Коэффициент критической ликвидности (промежуточного покрытия) — указывает какую часть краткосрочных обязательств может погасить предприятие, для этого мобилизовав краткосрочные финансовые вложения (КФВ) и краткосрочную ДЗ:

К крит. ликв. = ДЗ + ДС + КФВ / КО = (стр.240 + стр.250 + стр.260) / (стр.610 + стр.620 + стр.630 + стр. 650 + стр.660) > 0,7 — 1

3) Квота оборотных средств или коэффициент текущей ликвидности — указывает увеличение над краткосрочными обязательствами оборотных активов.

К тек.уточ. = ОА / КО = (стр.290 — стр.220 — стр.216) / (стр.610 + стр.620 + стр.630 + стр. 650 + стр.660) > 2

- где ДС — денежные средства;

- КФВ — финансовые краткосрочные вложения;

- ДЗ — дебиторская задолженность;

- ТО — текущие обязательства;

Коэффициент текущей ликвидности указывает, сколько раз оборотные активы компании покрывают краткосрочные обязательства, то есть сколько раз компания способна удовлетворить требования кредиторов, когда в наличность обратит все активы, которые имеются на данный момент в ее распоряжении.

Когда у фирмы есть определенные финансовые затруднения, конечно, она погашает задолженность намного медленнее; изыскивают добавочные ресурсы (банковские краткосрочные кредиты), откладывают торговые платежи и так далее. Когда краткосрочные пассивы увеличиваются быстрее, нежели оборотные активы, коэффициент текущей ликвидности снижается, что обозначает (в неизмененных условиях) наличие проблем с ликвидностью у предприятия. В согласии со стандартами считают, что данный коэффициент должен быть в границах меж 1 и 2 (иногда 3). Нижняя граница обуславливается тем, что текущих активов по меньшей мере, должно быть достаточно для того, чтобы погасить краткосрочные обязательства, в противном случае предприятие может быть неплатежеспособным по данному типу кредита. Превышение оборотных активов над краткосрочными обязательствами больше, чем в два раза также считается нежелательным, так как говорит о нерациональном вложении своих средств компанией и их неэффективном использовании.

Мы старались дать наиболее полное определение и понятие термина анализ платежеспособности и ликвидности, раскрыть особенности его расчета

Анализ кластерный

Анализ кластерный Анализ ликвидности баланса

Анализ ликвидности баланса Аналитик

Аналитик Анализ ликвидности предприятия

Анализ ликвидности предприятия Анализ портфельный

Анализ портфельный Анализ функционально-стоимостной

Анализ функционально-стоимостной Акционирование

Акционирование Акция

Акция Аллокация

Аллокация Амортизационный фонд

Амортизационный фонд Амортизация основных средств

Амортизация основных средств Альтернативная стоимость

Альтернативная стоимость Анализ горизонтальный

Анализ горизонтальный Амортизационные отчисления

Амортизационные отчисления Аллонж

Аллонж Амортизация нематериальных активов

Амортизация нематериальных активов Акционерный капитал

Акционерный капитал Активы чистые

Активы чистые Акцептовать

Акцептовать Акционер

Акционер Актуарные расчеты

Актуарные расчеты Акцептант

Акцептант