Добавлено в закладки: 0

Что такое косвенный налог? Описание и определение термина

Косвенный налог — термин налогового законодательства ряда стран и теории налогообложения, обычно означающий налоги на товары и услуги, устанавливаемые в виде надбавки к цене или тарифу. В отличие от прямых налогов косвенные налоги непосредственно не связаны с доходом (имуществом) налогоплательщика. Собственник предприятия, производящего товары или оказывающего услуги, подлежащие обложению, вносит государству налоговую сумму за счет выручки от реализации товаров и услуг, т.е., по существу, выполняет функции сборщика налогов. Конечным плательщиком — носителем налога выступает потребитель, который приобретает товары по повышенным ценам, включающим косвенные налоги. В современных налоговых системах косвенные налоги действуют в форме акцизов, государственных фискальных монополий, таможенных пошлин.

История

Определенная форма косвенных налогов является сборами предприятий и организаций (юридические лица) в фондах социального страхования, которые участвуют в цене товаров и оплачены потребителем. Исторически косвенные налоги возникли в государстве. Их развитие вызвано расширением операций государства и отношений товарных денег. В начале есть извращенные пошлины, оплаченные владельцем товаров в случае входа в город, где операции были сделаны. В период феодального разобщения государств внутренние таможенные пошлины, забранные феодалом из товаров, которые были импортированы, экспортировали или транспортировали через его территорию, простирались. С формированием централизованного государственного и национального рынка за ними следовали внешнние таможенные пошлины, акцизы, государственная фискальная монополия. Косвенное налогообложение применено не только к мобилизации дохода государственного бюджета, но также и к регулированию экономики: стимулирование или контроль развития их или тех отраслей экономики. При использовании налогов с оборота, построенных принципом каскадного налогообложения есть повторение налогообложения тех же товаров в различные этапы его движения от производителя потребителю.

В объектах 20-го века косвенного налогообложения, особенно с вводом налога с оборота и налога на добавленную стоимость простираются. В общем косвенном налогообложении действует как важный фактор ухудшения инфляционного процесса. В косвенных налогах СССР, работавших как “временная мера во время переходного периода от капитализма социализмом”. После Октябрьской революции тяжелых косвенных налогов 1917 года на предметах роскоши установлены. Натурализация экономики, ухудшение денег в период гражданской войны и иностранной интервенции предопределили переход к централизованным бесплатным поставкам населения и ликвидацию наличных налогов. В период Новых косвенных налогов Экономической политики в форме акцизов на товарах личного потребления наложены снова. Поступления косвенных налогов в 1925 — 1926 достигли 55,4% всего дохода по налогу, главным образом за счет акцизов. Формально косвенные налоги были отменены налоговой реформой 1930 — 1932. В Российской Федерации не использован термин “косвенные налоги” в актах законодательства о налогах и сборах.

Как взимается косвенный налог?

Налог этого типа установлен в форме надбавки к цене на продуктах или к ставке для услуг и работ в различии от прямого налога, взимаемого непосредственно от дохода налогоплательщика. Владелец бизнеса продает продукты, делая надбавку к цене на сумме набора, и затем передает его в бюджет. Фактически, плательщик такого налога является продуктами потребительской покупки или услугой заказа, и предприятием или актом предпринимателя как его коллекционер.

По словам ведущих экспертов, косвенные налоги подавляют стремление в гражданах к самоуправлению, как наложены, скрыт. Принимая во внимание, что прямой налог совершенно видим любому, от дохода которого он обвинен поэтому, он стимулирует более активный гражданский стенд общества.

Типы косвенных налогов

Официальная экономическая наука распределяет три типа косвенных налогов: акцизы, таможенные пошлины и различные фискальные монополии.

Акцизы являются установленным процентом продажной цены чаще всего очень прибыльных товаров. Между прочим, согласно этой классификации, НДС также рассматривает акцизы.

Таможенные пошлины оплачены, пересекая границу в ходе экспортного или импорта товаров. На различных группах товаров установлены отдельные размеры пошлины.

Фискальные монополии являются платежами государству для его услуг. Например, лицензионный взнос или госпошлина для регистрации.

Российские косвенные налоги

В Российской Федерации, косвенной налогообложение, это активно используется государством для пополнения бюджета страны.

НДС наложен где угодно и везде: в каждой производственной стадии и обращениях товаров. Это представляет льготу процента добавленной стоимости. Налогоплательщик оплачивает к бюджету разницу между полученным НДС от покупателя в случае платежа это продукты или работы и поставщикам и подрядчикам, оплаченным НДС, для товаров, материалов и услуг. И, несмотря на то, что это – слишком фактически акциз, это можно рассмотреть в нас отдельно.

Акцизы в нашей стране представляют надбавку к цене высокого процента или некоторую сумму, определенную по единице измерения определенной группы товаров. В России это – алкоголь, табачные изделия, содержащие алкоголь продукты, драгоценности, пассажирские вагоны и бензин.

Таможенные пошлины (экспорт и импорт) являются отдельным типом косвенных налогов. Им платит налогоплательщик, который занят иностранной экономической активностью.

Государственные пошлины и расходы — наложены от налогоплательщика в случае внедрения действий, требующих специальной государственной регистрации им. Пошлина в случае регистрации предпринимателя или предприятия, в случае модификации, набора в случае получения лицензии на внедрение определенного типа деятельности и другого. Производитель должен обещать все эти расходы в стоимости продуктов, которые выпущены ею.

Страховые премии, между прочим, также являются примером косвенного налогообложения, поскольку это уполномочено нести их общую добавленную и выплаченную сумму на производственных затратах. В случае нормальных рыночных отношений сборы также включены в продажную цену продуктов или услуг и на их плательщика есть определенный потребитель.

Львиная доля всех налоговых поступлений бюджета страны занята косвенными налогами. Хорошо или это плохо — чтобы решить его выдающимся экономистам и финансистам, но, оказывается, что главная часть всех налогов страны оплачена конечным потребителем.

Отличия от прямого налога

На объектах налогообложения налоги разделены на следующие группы:

налоги на доход (доход, прибыль, зарплата, процент, дивиденды, аренда);

налоги на добавленную стоимость продуктов, работ, услуг;

налоги на имущество (предприятия и граждане);

налоги на определенные типы деятельности и операций (например, сделки с ценными бумагами);

налоги для природных ресурсов использования.

Принимающие во внимание различия в формирующихся налогах механизма делятся на два типа: прямые и косвенные налоги.

Прямой налог представляет прямое снятие от дохода или стоимости имущества. Налоги на прибыль, налоги на прибыль, сборы в фондах социального страхования, налогах на имущество (земельный налог, налог на здания, на прирост капитала), на операции с ценными бумагами, на наследовании и пожертвовании касаются ему.

Косвенный налог представляет скрытое снятие дохода посредством его включения в цены проданных товаров. Рассматривайте этот тип: налог на добавленную стоимость, акцизы, таможенные пошлины, налог на покупки и продажи. Косвенный налог, таким образом, появляется как фактор ценообразования.

У каждого из этих типов налога есть достоинства и недостатки с точки зрения как государство, заинтересованное получением налогов и обслуживанием экономической и социальной стабильности в обществе и плательщиках, которые не чувствуют специального удовольствия от уплаты налогов.

Главное преимущество прямых налогов состоит в том, что они предоставляют довольно стабильные поступления в государственном бюджете. Кроме того, они весьма эффективны как средства целеустремленного влияния на совокупный спрос и как фактор перераспределения дохода и обеспечения социальной стабильности.

Недостатки прямых налогов связаны с их открытостью. Плательщики хорошо видят акцию и размер дохода, снятого от них и если сумма значительна, стремитесь избегать так или иначе его включая укрывательством дохода.

Преимущества косвенных налогов связаны с их скрытым характером. Много людей платят им, даже не подозревая об этом как обычно в цене, это не указано, что это включало косвенный налог. С социополитической точки зрения это очень важно.

Благодаря косвенным налогам цены на товары с недорогостоящей стоимостью возможно поддерживать на экономически рациональном уровне, включая на уровне, позволяющем ограничить потребление не безопасных товаров. Так происходит с ценами алкогольных напитков, табачных изделий.

Такие косвенные налоги как таможенные пошлины, помогите государству влиять на национальных производителей, защитив их от иностранных конкурентов и мотивировав их вход на мировой рынок.

Главный недостаток косвенных налогов заключается в том, что они усиливают неравномерность распределения налогового бремени среди населения. Очевидно, что для богатой части населения повышение цены из-за включения в нее косвенного налога не столь ощутимо, как для бедной части. В этой связи нередко товары для бедных освобождаются от налогообложения, и наоборот, товары для богатых облагаются повышенными налогами.

Другой недостаток косвенных налогов заключается в их инфляционном характере.

Таможенные пошлины

Таможенные пошлины — косвенные налоги (сборы, платежи) на импорте, экспорте и транзитных товарах, поступающих в доход государственного бюджета; наложены таможенными управлениями этой страны в случае ввоза товаров на ее таможенной территории или ее экспорте от этой территории по ставкам, предоставленным в таможенном тарифе, и составное условие такого импорта или экспорта.

Функция набора таможенных пошлин в Российской Федерации назначена на федеральную таможенную службу.

Курсы таможенных пошлин установлены в Таможенном тарифе Российской Федерации и зависят от типа товаров (на классификации номенклатуры товаров, подвергающихся внешней торговле), страны происхождения, и также условия, определяющие применение специальных типов пошлин.

В зависимости от направления товаров распределите:

- Импорт (импорт) пошлины — самое широко распространенное и в мировой практике, и в России тип пошлин;

- Экспортные (экспортные) пошлины — встречают намного менее часто импорт в России, это применено к основным товарам (например, масла). ВТО требует полную отмену таких пошлин;

- Пошлины транзита — в Российской Федерации установлены теперь, нулевые пошлины транзита, в мире также почти не используются.

В России дифференцируемый таможенный тариф, в случае которого ставки импортных пошлин зависят от страны работ происхождения товаров:

Процентные ставки применены к товарам, прибывающим из стран, которые торгуются, и политические отношения с Россией предоставляют режим наибольшего благоприятствования (почти все страны, поддерживающие внешнюю торговлю с Россией), и составляют 100% от указанного в Таможенном тарифе;

Если торговля и политические отношения не предоставляют такой способ, максимальные ставки таможенных пошлин, составляющих 200% от указанного в Таможенном тарифе, применены;

Ставки ввозных таможенных пошлин относились к товарам, прибывающим из стран, торговля и политические отношения, которыми предоставляют способу страны, пользующейся статусом наибольшего благоприятствования, за исключением случаев, когда таможенное управление нашло признаки факта, что страна происхождения товаров является страной, торговлей и политическими отношениями, которыми не предоставляют способу страны, пользующейся статусом наибольшего благоприятствования, применены к товарам, какая страна происхождения не установлена, или обеспечивающий платеж таможенных пошлин по указанным ставкам предоставлен.

Мы коротко рассмотрели значение термина косвенный налог, таможенные пошлины, отличия от прямого налога, российские косвенные налоги, типы косвенных налогов, как взимается косвенный налог, история. Оставляйте свои комментарии или дополнения к материалу.

Земельный налог

Земельный налог Налог на прибыль

Налог на прибыль Пропорциональный налог

Пропорциональный налог Налоговое право

Налоговое право Налоговая ставка

Налоговая ставка Налоговая декларация

Налоговая декларация Федеральный налог

Федеральный налог Налоговый мультипликатор

Налоговый мультипликатор Мультипликатор денежный

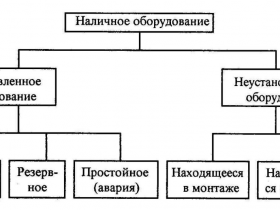

Мультипликатор денежный Производственная мощность

Производственная мощность Что такое мошенничество? Описание и определение понятия

Что такое мошенничество? Описание и определение понятия Прямой налог

Прямой налог Солидарная ответственность

Солидарная ответственность Открытое акционерное общество

Открытое акционерное общество Дисциплинарная ответственность

Дисциплинарная ответственность Производственные отношения

Производственные отношения Статистическая отчетность

Статистическая отчетность Административная ответственность

Административная ответственность Чистая монополия

Чистая монополия Монополия естественная

Монополия естественная Монетаризм

Монетаризм Мотивация труда

Мотивация труда Модус

Модус Монополизм

Монополизм