Добавлено в закладки: 0

Что такое недоимка? Описание и определение термина

Недоимка – это дефицит налога. Если организация или отдельный предприниматель проводят срок уплаты налогов, нарушив, таким образом, налоговое законодательство (параграф 2 товара 1 из Статьи 45 Кода налога Российской Федерации), то они формируют долг бюджету. Это – дефицит на налогах, который находится в этом долге случая (товар 2 из Статьи 11 Кода налога Российской Федерации).

Кроме того, есть ситуации, когда, проверяя налогоплательщика, инспекторы находят сумму налогов, которая чрезмерно дана компенсацию ему из бюджета, например, для НДС. И это – дефицит на налогах.

Возможно дать компенсацию от бюджета следующим налогам: НДС, когда сумма выводов превышает сумму расчетного налога, включая принятие во внимание сумм налога, которые подвергаются восстановлению (товар 2 из Статьи 173 Кода налога Российской Федерации); удаляет, когда сумма налоговых вычетов – больше суммы акциза, оцененного на транзакциях с товарами акциза — объекты налогообложения на основе Статьи 182 Кода налога Российской Федерации (товар 1 из Статьи 203 Кода налога Российской Федерации).

Когда есть дефицит налога?

Дефицит на налоге возникает уже на следующий день после нарушения даты оплаты уплаты налогов, установленной законодательством в бюджете.

Если дефицит чрезмерно дал компенсацию, сумма налога признана, то день ее образования будет (параграф 4 товара 8 из Статьи 101 Кода налога Российской Федерации):

Если дефицит чрезмерно дал компенсацию, сумма налога признана, то день ее образования будет (параграф 4 товара 8 из Статьи 101 Кода налога Российской Федерации):

в тот день, когда налогоплательщик на самом деле получил данную компенсацию сумму налога от бюджета, в случае денежного перевода из бюджета на расчетном счете;

день, когда решение о возмещении суммы налога, в случае выполнения возмещения на налогах было передано.

Какие последствия появления дефицита?

Необходимо перечислить налоги всегда вовремя, иначе последствия возможны – это – дефицит на налогах, и также начисление пеней.Дефицит может быть погашен налогоплательщиком в добровольном заказе. Однако, кроме налога также будет необходимо передать пени в бюджет, принимающий во внимание число дней отсрочки платежа.

Если налогоплательщик не возместит независимо долг в форме дефицита на налоге и пенях перед бюджетом, то специалисты по налогообложению соберут эти суммы уже насильственно.

В случае невозможности коллекции дефицита на налогах и пенях от налогоплательщика налоговые органы могут списать этот долг как безнадежный.

Какой заказ коллекции дефицита налоговыми органами?

Мы рассмотрим заказ коллекции от налогоплательщика

Шаг 1. В случае обнаружения дефицита на налогах налоговый орган должен выставить должнику требование о налоговой уплате, пенях, штрафах, проценте в следующих терминах:

- если дефицит на налоге показан во время налогового аудита, то не позднее, чем 20 рабочих дней, так как тот момент, когда решение прошло после результатов проверки, вступил в силу (пункт 6 Статьи 6.1, подпункты 2, 3 из Статьи 70, пункт 1 Статьи 87, подпункты 7, 9 из Статьи 101 Налогового кодекса Российской Федерации);

- если дефицит будет показан вне проверок налогоплательщика, то термин направления требования будет зависеть от непогашенной суммы (подпункты 1, 3 из Статьи 70, пункт 10 Статьи 101.4 Налогового кодекса Российской Федерации). Так, в случае долга 500 рублям и большего требования это должно быть направлено в течение 3 месяцев с даты идентификации дефицита, и в случае долга меньше чем 500 рублей — в течение 1 года с даты идентификации дефицита.

Шаг 2. Налогоплательщик должен выполнить требование в течение срока (пункт 6 Статьи 6.1, параграф 4 пункта 4 Статьи 69 Налогового кодекса Российской Федерации) определенный в нем. Минимальный срок, которого это должно остаться в рамках с урегулированием дефицита на налогах, пенях и т.д, составляет 8 рабочих дней с момента получения. Если требование не выполнено должником, то:

согласно пункту 3 Статьи 46 Налогового кодекса Российской Федерации не позднее, чем 2 месяца после завершения даты завершения требования налоговым органом решение о взыскании долга со счетов должника открылось в банке, и институты кредита передан. Мы отметим, что, если это об объединенной группе налогоплательщиков, тогда термин заявления указанного решения налогового органа продлен до 6 месяцев с того момента, когда дата завершения требования, посланного ответственному участнику группы (подпункт 5 из пункта 11 Статьи 46 Налогового кодекса Российской Федерации), истекла. Заказ взыскания долга от счетов налогоплательщика отрегулирован Статьей 46 Налогового кодекса Российской Федерации. Если нет никаких денег на банковских счетах или них недостаточно для долговой выплаты, необходимо пройти к шагу 3;

согласно пункту 3 Статьи 46 Налогового кодекса Российской Федерации не позднее, чем 2 месяца после завершения даты завершения требования налоговым органом решение о взыскании долга со счетов должника открылось в банке, и институты кредита передан. Мы отметим, что, если это об объединенной группе налогоплательщиков, тогда термин заявления указанного решения налогового органа продлен до 6 месяцев с того момента, когда дата завершения требования, посланного ответственному участнику группы (подпункт 5 из пункта 11 Статьи 46 Налогового кодекса Российской Федерации), истекла. Заказ взыскания долга от счетов налогоплательщика отрегулирован Статьей 46 Налогового кодекса Российской Федерации. Если нет никаких денег на банковских счетах или них недостаточно для долговой выплаты, необходимо пройти к шагу 3;

После 2, но не позднее, чем 6 месяцев после завершения даты завершения требования об оплате дефицита, пенях, штрафах и т.д налоговый орган имеет право подать заявление в арбитражный суд, чтобы собрать необходимую непогашенную сумму от налогоплательщика. Число истечения срока подчинения заявления относительно взыскания долга от участников объединенной группы налогоплательщиков продлено спустя 6 месяцев после истечения 6-месячного срока бесспорного взыскания долга с банковских счетов указанных людей (подпункт 5 из пункта 11 Статьи 46 Налогового кодекса Российской Федерации). Мы обратим внимание, что, если инспекция для разумных оправданий пропустила число истечения срока подчинения этого заявления, суд может возвратить его (параграф 1 пункта 3, подпункт 5 из пункта 11 Статьи 46 Налогового кодекса Российской Федерации, Искусства 117 аграрных и промышленных комплексов Российской Федерации);

не позднее, чем 6 месяцев после завершения даты завершения требования налоговый орган подает заявление в арбитражный суд, чтобы собрать от налогоплательщика необходимую непогашенную сумму в тех случаях, которые обеспечены подпунктом 1-4 из пункта 2 Статьи 45 Налогового кодекса Российской Федерации. Согласно условиям подпункта 2 из пункта 2 Статьи 45 Налогового кодекса Российской Федерации в указанных специалистах по налогообложению случая имеют право принять судебные меры, только если дефицит показан во время налогового аудита и зарегистрирован для должника больше чем 3 месяца. Бесспорная коллекция дефицита в аналогичных ситуациях невозможна.

Шаг 3. Если не возможно взыскать долг для счета денег должника, то: инспекция не позднее, чем 1 год после завершения даты завершения требования о долговой выплате передает решение о своей коллекции за счет собственности налогоплательщика (пункт 7 Статьи 46, пункт 1 Статьи 47 Налогового кодекса Российской Федерации). Коллекция дефицита, и т.д за счет собственности сделана пенями в заказе, обеспеченном Статьей 47 Налогового кодекса Российской Федерации;

в период с 1 года до 2 лет после истечения казни специалистов по налогообложению требования принимают судебные меры с заявлением для коллекции от налогоплательщика необходимого долга. Если инспекция для разумных оправданий пропускает число истечения срока подчинения указанного заявления, то это может быть восстановлено судом (параграф 3 пункта 1 Статьи 47 Налогового кодекса Российской Федерации, Искусства 117 аграрных и промышленных комплексов Российской Федерации).

Когда списание со счета дефицита на налогах возможно?

Если срок периода ограничения на долге бюджету истек, то специалисты по налогообложению не будут в состоянии обязать должника платить дефицит несмотря на то, что долг и будет зарегистрирован для него. Однако, если такой долг признан безнадежный к коллекции, то это может быть исключено из карты вычислениями с бюджетом.

Согласно подпункту 1-4.1 из пункта 1 Статьи 59 Налогового кодекса Российской Федерации долг признан безнадежный следующие случаи:

- в случае ликвидации компании;

- в случае признания банкротом отдельного предпринимателя;

- в случае смерти физического лица, если это был должник на налогах и сборах;

- в присутствии суждения, согласно которому налоговые органы не имеют никакого права потребовать оплаты дефицита на налогах, пенях и т.д от должника;

- в случае заявления швейцара суда резолюции по завершению производства согласно правительственному документу с возвращением кредитору выполнения такого документа (подпункты 3, 4 p.1 Статьи 46 федерального закона 02.10.2007 номеров, 229-FZ “Об исполнительном производстве”) при условии, что был этот долг больше чем 5 лет назад в установленном ниже случаев:

размер долга равен или ниже, чем размер требований должнику, установленному законодательством Российской Федерации на банкротстве (банкротство) для инициирования слушаний о банкротстве;

суд возвращает заявление на признание должника банкротом или останавливает слушания о банкротстве ввиду отсутствия средств, необходимых для компенсации судебных издержек для удерживания процедур, примененных в случае банкротства.

Правовое регулирование

Согласно Статье 23 Налогового кодекса Российской Федерации налогоплательщики обязаны заплатить по закону установленные налоги. Согласно пункту 1 Статьи 45 Налогового кодекса Российской Федерации налогоплательщик независимо выполняет обязанность на налоговой уплате, если другой не предусмотрен законодательством о налогах и сборах (далее – налоговое законодательство). Указанное обязательство должно быть выполнено вовремя, установлено налоговым законодательством.

Налоговый кодекс статьи 11 Российской Федерации при условии, что дефицит – налоговая сумма или коллекция, которая не заплачена времени, установленному налоговым законодательством. Это сформировано, если налогоплательщик не сделал бюджетный вклад приемлемых налогов или сделал их частичную передачу. Контроль над соблюдением налогоплательщиком налогового законодательства осуществлен налоговым органом, держа налоговые меры контроля, например камеральные и выходные налоговые аудиты (Статья 87 Налогового кодекса Российской Федерации).

Результатами рассмотрения материалов налогового аудита, когда, который показано выполнение нарушений налогового законодательства, решение об участии налогоплательщика к ответственности передано, и также имеет размеры для принудительной уплаты обязанности налогоплательщика для уплаты налогов, взяты. Необходимо обратить внимание что, если налогоплательщик не выполнил обязанность на уплате налогов добровольно, то налоговые органы обязаны собрать дефицит насильственно (Статья 39 Налогового кодекса Российской Федерации).

Два метода принудительной уплаты пошлины на уплате налогов (обвинения), другие обязательные платежи и санкции хранятся в налоговом законодательстве: бесспорные (внесудебные) и судебные заказы. У и этого и другого процедуры есть процедурные особенности.

Причины возникновения недоимки

Согласно статье 11 Налогового кодекса Российской Федерации (далее Налоговый кодекс Российской Федерации) дефицит понят как налоговая сумма или коллекция, которая не заплачена времени, установленному законодательством о налогах и сборах.

Исследователь А. С. Титов в случае определения дефицита характеризует его от позиции незаконности: “Дефицит представляет непогашенную сумму на этом или том типе налога или коллекции, не прибыл в бюджет соответствующего уровня или в государственном небюджетном фонде. Дефицит – результат незаконной деятельности налогоплательщика”.

В то же время дефицит понят как долг плательщиков к бюджетной системе (бюджеты всех уровней, и заявите небюджетные фонды), только на добавленных суммах, но налоги и плата, которая не внесена своевременная и полностью. Понятие “долг” шире и включает не только дефицит, но также и пени за задержку налоговых выплат и штрафов за нарушение налогового законодательства.

Долг — доступность долгов, надвигающихся обязательств. В налоговом праве термин “налоговый долг”, который, понят как налоговое правоотношение, которое возникло вследствие отказа заплатить (не, переходят) обязанным человеком в термине налога (коллекция), обеспеченная законом или измененная, пенями, штраф довольно часто используется.

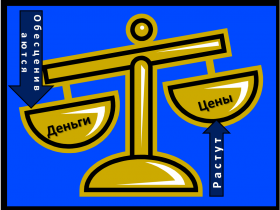

Основные причины появления долга на налогах и сборах вызваны неудовлетворительной работой глав организаций, слабого финансового контроля, низкого качества бизнеса и налогового бухгалтерского учета, и также отсутствия достаточного числа и технического оборудования структурных подразделений налоговых органов, участвующих в процессе взыскания долга. Необходимо ассигновать много моральных и психологических причин, таких как низкая налоговая культура определенных налогоплательщиков, которые не понимают неизбежность взыскания долга на уплате налогов.

Коллекция дефицита и пеней имеет характер компенсации и выполнена налоговыми органами в бесспорном заказе, в то время как у штрафа (налоговая санкция) есть карательный характер и собранный согласно Статье 46, 47 Налогового кодекса Российской Федерации.

Предписывающий предел уплаты пошлины на уплате налогов

Налоговое законодательство устанавливает предписывающий предел ответственности для того, чтобы сделать из налогового нарушения. Указанный термин составляет 3 года (Статья 113 Налогового кодекса Российской Федерации). Мерой ответственности за то, что сделали из налогового нарушения является налоговая санкция, которая установлена и применена в форме наличных штрафов (штрафы). Таким образом указанный предписывающий предел может быть применен только к взиманию штрафов, но не применен к непогашенной сумме.

Поэтому Налоговый кодекс Российской Федерации не устанавливает предписывающий предел для уплаты пошлины на уплате налогов включая насильственно (Определение ФАСА Уральского федерального округа от 18.06.2009 N F09-3963/09-S3).

По вопросу есть также другая точка зрения. Так, происхождение подпункта 8 из пункта 1 Статьи 23 Налогового кодекса Российской Федерации налогоплательщик не обязано хранить данные бизнеса и налогового бухгалтерского учета, документы, необходимые для вычисления и уплаты налогов, включая документы, подтверждающие получение дохода, внедрение расходов, и также оплаты (вычет) по налогам, больше чем четыре года. Таким образом возможно сделать вывод, что предписание коллекции дефицита должно быть ограничено три года как вне этого термина, налоговый орган не будет в состоянии поддержать документами факт появления дефицита. Эта позиция подтверждена обширной практикой суда .

Ситуация, в случае которых налоговых органов сумма дефицита, нереального к коллекции, участвовала в свидетельствах об условии вычислений с бюджетом, которые требовали организации, была расширена ранее. Такие ссылки, как правило, необходимы для привлекательности кредитов или участия в тендерах и тендерах. В указанном случае организации должны были возместить долг или отказаться от квитанции кредита (участие в тендере).

Мы коротко рассмотрели что такое недоимка: Когда есть дефицит налога? Какие последствия появления дефицита? Какой заказ коллекции дефицита налоговыми органами? Когда списание со счета дефицита на налогах возможно? правовое регулирование, причины возникновения недоимки, предписывающий предел уплаты пошлины на уплате налогов. Оставляйте свои дополнения и комментарии к статье.

Ратификация

Ратификация Расчёты по инкассо

Расчёты по инкассо Олигархия

Олигархия Неформальная организация

Неформальная организация Олигополия

Олигополия Расчёты по аккредитиву

Расчёты по аккредитиву Некоммерческая организация

Некоммерческая организация Общество хозяйственное

Общество хозяйственное Общественные объединения

Общественные объединения Операции на открытом рынке

Операции на открытом рынке Общество с дополнительной ответственностью

Общество с дополнительной ответственностью Подрядчик генеральный

Подрядчик генеральный Плюрализм

Плюрализм Подлинник

Подлинник Подготовка профессиональная

Подготовка профессиональная Поведение потребительское

Поведение потребительское Плебисцит

Плебисцит Пленум

Пленум Платёжный баланс

Платёжный баланс Причины инфляции

Причины инфляции Недееспособность

Недееспособность Недвижимое имущество

Недвижимое имущество Негаторный иск

Негаторный иск