Добавлено в закладки: 0

В соответствии с налоговым кодексом РФ для малого бизнеса существует вероятность льготного режима налогового обложения: система ЕНВД, при этом организационно-правовая форма может быть избрана как «общество с ограниченной ответственностью», так и «индивидуальный предприниматель».

В соответствии с налоговым кодексом РФ для малого бизнеса существует вероятность льготного режима налогового обложения: система ЕНВД, при этом организационно-правовая форма может быть избрана как «общество с ограниченной ответственностью», так и «индивидуальный предприниматель».

Такая система позволяет существенно минимизировать налоговые отчисления, что является актуальным для многих бизнесменов.

Процедура перевода на единый налог

- Рассмотрим главные требования для предприятий, согласно которым возможно осуществить перевод на льготный режим налогового обложения:

- Работа организации должна соответствовать перечню налогового кодекса. Так что на систему ЕНВД могут перейти предприятия и индивидуальные предприниматели, которые занимаются розничной продажей или проявляют различные услуги населению. Детальный перечень видов занятости оказывающихся под влиянием системы ЕНВД указан в статье 346,326 главы 26.3 НК РФ.

- Среднее количество персонала соответственно не должно превышать 100 человек.

- Число юридических лиц в уставном капитале предприятия соответственно не должно превышать 25%.

Преимущество ЕНВД

При постановке на единый налог организации всех форм собственности освобождаются от уплаты таких налогов:

- Налог на доход

- Налог на собственность

- Налог на прибавочную сумму (НДС)

Виды предпринимательской деятельности, в отношении которых применяется ЕНВД

- услуги бытовой сферы

- ветеринарная сфера деятельности

- ремонт, техобслуживание, мойка автотранспорта

- услуги охраняемой автостоянки

- оказание автотранспортных услуг по перевозке пассажиров и грузов (до 20 автомобилей)

- предоставление в аренду торговых мест

- торговля в розницу (торговый зал меньше 150 м 2 или отсутствует)

- услуги общепита (зал обслуживания посетителей меньше 150 м 2 или отсутствует)

- услуги по размещению наружной рекламы, в том числе с использованием площадок на автотранспорте

- оказание услуг по аренде жилых помещений на небольшой срок (помещения для проживания меньше 500 м2)

Основные элементы единого налога на вмененный доход (ЕНВД)

Плательщики налога — организации и индивидуальные предприниматели, осуществляющие на территории субъекта РФ, в котором введен единый налог, следующие виды деятельности

Налоговый период – квартал

Срок уплаты налога – не позднее 25-го числа первого месяца следующего налогового периода

Порядок исчисления

Сумма налога = Ставка налога х Базовая доходность х Физические показатели, характеризующие данный вид деятельности х Корректирующие коэффициенты базовой деятельности

Ставка налога – 15 процентов.

Налогооблагаемая база при единой системе налога

В различии от общей или простой системы налогового обложения, режим единого налога при установлении налогооблагаемой базы не предусматривает подсчет фактических затрат и прибыли бизнесменов. Вместо этого, при установлении суммы налоговых платежей организаций и индивидуальных предпринимателей, законодательство оперирует базовым представлением единого налога на «вмененную прибыль».

Для любого вида бизнеса российский законодатель ввел базовую прибыльность, которая обязана снабжать то или иное занятие, в расчете того или иного физического показателя – коммерческой площади, численностью работников и т.п. И собственно от этого исходит определение суммы единого налога, подлежащего к оплате в бюджет.

Помимо учета разной доходности отдельных видов бизнесменской занятости, в системе ЕНВД при подсчете налога учитывается и воздействие двух корректирующих факторов:

- Уровень инфляции или дефляции (падение цен) в стране, определяемого Федеральным законом (корректирующий коэффициент К1);

- Индивидуальных особенностей ведения бизнесменской занятости в соответствующих соглашениях и в поставленном регионе (вносить поправки в коэффициент К2). Такой коэффициент определяется на местном этапе, а его смысл может качаться в промежутке от 0,005 до 1.

Подсчет суммы единого налога

Подсчет суммы единого налога

Подсчет суммы единого налога, надлежащего к оплате в бюджет организациями и предприятиями, работающими на системе ЕНВД, совершается должным образом:

ЕН=НС*БД*ФП*К1*К2

- ЕН – единый налог,

- НС – налоговая ставка (на этот момент воздействующий смысл ставки единого налога в России – 15%);

- БД – базовая прибыль в расчете на физический показатель (число рабочих, площадь и пр.);

- ФП – физические показатели, характеризующие соответственный бизнес;

- К1 – коэффициент дефлятор, установленный на Федеральном этапе ежегодно

- К2 – корректирующий коэффициент учитывает специальные ведения бизнеса, в том или другом регионе. Организовывается на местном этапе ежегодно.

Сумма единого налога зависит от базовой прибыли и от масштабов бизнеса – в числе работников, площади торговых точек, земельного участка, экспонируемой поверхности (для рекламного бизнеса).

Например, для станций техобслуживания налог подсчитывается, истекая из числа работников, при этом базовая прибыль на одного составляет 12 тысяч рублей в месяц.

А для розничной продажи размер налога зависит от торговой площади зала, а базовая прибыль данной деятельности составляет 1,8 тысяч рублей на 1 квадратный метр площади в месяц.

Важный момент: организация имеет право понизить величину исчисленной суммы вмененного налога на размер сделанных социальных отчислений, но не больше чем на 50% от расчетной суммы налога. Это должно быть отмечено в декларации ЕНВД.

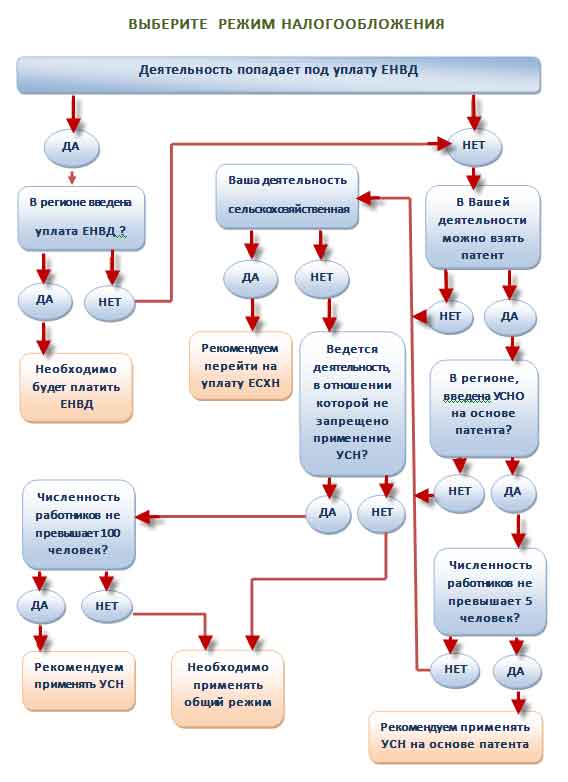

Как выбрать систему налогового обложения

Последовательность оплаты налога ЕНВД

Плата вменного налога совершается на ежеквартальной основе, не позже чем 25 числа первого месяца, следующего налогового периода. (т.е. налог за первый квартал 2013 года бизнесмен обязан заплатить не позже 25 марта 2013 г.).

Сравнительный анализ систем налогообложения

|

Классическая система налогообложения (основная, традиционная) |

Упрощенная система налогообложения |

Единый сельскохозяйственный налог |

Единый налог на вмененный доход |

Патент |

||

| 6% от доходов | 15% от доходов минус расходы | |||||

|

Условия применения |

Нет условий |

Доходы за 9 месяцев предыдущего года не превышают 15 млн. руб. (с коррекцией на определенный коэффициент), есть ограничения по количеству наемных работников, стоимости основных средств, видам деятельности | Производство сельскохозяйственной продукции не менее 70% от общего объема | Занятие определенными видами деятельности, которые прописаны в НК и соответствующих местных законах. | Занятие определенными видами деятельности, которые прописаны в НК и соответствующих местных законах. | |

|

Порядок перехода |

Заявления нет, так как это основная система, на которой находятся налогоплательщики изначально. Чтобы вернуться на нее, необходимо написать специальное заявление в установленные сроки | Заявление с 1 октября по 30 ноября предыдущего года, тогда можно перейти на специальный режим с 1 января следующего года, либо с момента регистрации, если заявление подано в течение 5 дней с момента регистрации | Заявление с 20 октября по 20 декабря | Заявление в течение 5 дней с момента начала деятельности | Заявление о переходе за 1 календарный месяц до перехода | |

|

Налоги и ставки от доходов |

Грубо: с доходов минус расходы:

|

6 % от выручки (доходов – то, что попадает на расчетный счет или в кассу от клиентов) | 15% от доходов минус расходы, но не менее 1% от выручки. Список расходов достаточно ограничен, но есть инвестиционная составляющая – расходы на приобретение основных средств можно включить в расходы в течение 1 года | 6% от доходов минус расходы. Список расходов ограничен. Нет минимального налога | 15% от «вмененного дохода», который рассчитан по определенной формуле | 6% от дохода, указанного в законе субъекта РФ |

|

От заработной платы наемных работников |

|

|||||

|

Минусы системы |

Большая налоговая нагрузка | Ограничение по уровню дохода, нет НДС | Наличие минимального налога, нет НДС, четко ограниченный список расходов | Четко ограниченный список расходов |

нет НДС, для организаций обязанность вести бухучет |

Ограничение по количеству работников и видам деятельности, общей сумме доходов, могут применять только предприниматели |

|

Плюсы системы |

Возможность работать с крупными клиентами, которым нужен НДС | Малая налоговая нагрузка, если нет расходов (или они не могут быть подтверждены), уменьшение количества форм, которые надо вести, и отчетов. Для организаций – отсутствие обязанности вести бухучет | Малая налоговая нагрузка для тех, у кого есть расходы, уменьшение количества форм, которые надо вести, и отчетов. Для организаций – отсутствие обязанности вести бухучет | Малая налоговая нагрузка (6% вместо 42%) | Фиксированный налог, который не зависит от оборотов | Фиксированный налог, который не зависит от оборотов |

Как начать бизнес?

Как начать бизнес? Схема "Дропшиппинг" для интернет-магазина

Схема "Дропшиппинг" для интернет-магазина Выбор оптимальной схемы работы интернет магазина

Выбор оптимальной схемы работы интернет магазина Выбор направления интернет-магазина

Выбор направления интернет-магазина Повышение продаж с помощью вирусной рекламы

Повышение продаж с помощью вирусной рекламы Наиболее эффективные способы убеждения на переговорах

Наиболее эффективные способы убеждения на переговорах