Добавлено в закладки: 0

Что такое чистая процентная маржа? Описание и определение термина.

Чистая процентная маржа (ЧПМ) – это шанс оценить способность банка сформировать чистый процентный доход, используя общие активы. В некоторой степени возможно полагать, что этот индикатор характеризует эффективность структуры активов банка.

Анализируя чистую процентную маржу, необходимо обратить внимание на ее назначение: маржа служит для покрытия расходов банка и рисков включая инфляцию, создание прибыли, покрытие договорных соглашений. Оптимальная стоимость меры составляет 4,5%. Сокращение процентной маржи сигнализирует об угрозе банкротства. Основные причины сокращения процентной маржи: уменьшение в процентных ставках займа; повышение цены ресурсов; сокращение определенного веса приобретения активов в их общей сумме; неправильная процентная политика.

Факторы, влияющие на стоимость ЧПМ:

Увеличение или сокращение процентной ставки;

Изменение распространения — различие между доходностью активов и затратами для обслуживания обязательств банка (который находит отражение в изменении формы кривой доходности или отношения между долгосрочными и краткосрочными процентными ставками, много обязательств банка краткосрочны, и значительная часть банковских активов, имеют более длинные периоды выплаты);

Изменение структуры процентного дохода и расходов на выплату процентов;

Изменение структуры процентного дохода и расходов на выплату процентов;

Изменения в суммах приносящих доход с активов (рабочие активы), которые держит банк в случае расширения или сокращения общего масштаба действий;

Изменения в суммах обязательств, характеризуемых расходами процентных ставок, которые банк использует для финансирования приносящего доход портфели активов в случае расширения или сокращения общего масштаба действий;

Изменения отношений активов и пассивов, которые управление каждого банка использует в случае выбора между активами и пассивами с фиксированными и переменными процентными ставками, длинными и короткими сроками платежа, и также между активами с высоким и низким ожидаемым доходом (например, в случае преобразования больших объемов наличных в кредитах или после перехода от потребительских кредитов высокой прибыли и кредитов на безопасности недвижимости, к коммерческим кредитам с низким урожаем).

Формула расчета

Процентная маржа представляет различие между процентным доходом активов, приносящих доход, и расходами на выплату процентов согласно обязательствам банка. Процентная маржа определяется так же само как чистый доход на проценте, выраженном в отношении на сумму активов, приносящих доход как процент.

Чаще всего для вычисления процентной маржи используют следующую формулу:

МФАКТ = (Дп – Рп) *100% / Ад

где МФАКТ — размер фактической процентной маржи;

Дп — процентный доход;

Рп — расходы по выплате процентов;

Ад — активы, приносящие доход в форме процента.

Анализ выполнен в следующих направлениях:

Анализ выполнен в следующих направлениях:

- сравнение фактической процентной маржи с основной, которое позволит считать своевременным нисходящая тенденция или увеличение дохода на проценте;

- наблюдение за соблюдением процентной маржи к разработанному стандарту или данным соответствующего банка;

- анализ изменения компонентов образования процентной маржи для определения, доходные группы (расходы) вызывают ее общее изменение;

определение пределов, в которых изменение процентной маржи требует принятия управленческих решений.

Основными факторами, влияющими на размер процентной маржи, является сумма и структура инвестиций в кредит и их источников, платежные числа истечения срока, природа прикладных процентных ставок и их движения.

Распределение кредитов на долгосрочном и краткосрочном, имеющем обеспечении и высоком риске, и также определяет различную доходность инвестиций предметами к кредитованию. С другой стороны, для расходов банка отношение между ресурсами, купленными у Центрального банка Российской Федерации, у других институтов кредита, привлеченных с депозитами и других источников, есть существенная стоимость.

Кроме названных факторов, размер процентной маржи находится под прямым воздействием отношения инвестиций в кредит и их источников на сроке платежа, и также на степени безотлагательности обзора процентных ставок. В нашей стране в случае операционной практики кредитования фиксированных процентных ставок, которые как правило не подвергаются пересмотру, прежде чем применено завершение условия соглашения о кредите.

Влияние на прибыль

Развивая рыночный механизм, необходимо рассмотреть опыт стран Запада, применяющих в то же время полный набор процентных ставок – зафиксированный и плавающий и, как правило, рассматривая процентные ставки в зависимости от изменения состояния рынка.

В этих условиях все активы и пассивы могут быть разделены на четыре категории согласно скорости регулирования выплат процентов и перехода к новым ставкам уровня интереса. Есть следующая классификация активов и пассивов:

- Активы и пассивы, на которые применен непосредственный и полный обзор процентных ставок в случае изменения состояния рынка;

- Полное регулирование в течение 3 месяцев;

- Активы и пассивы, на которых ставки рассмотрены в период, превышающий 3 месяца;

- Активы и пассивы с абсолютно фиксированными процентными ставками.

Первые две группы в целом представляют активы и пассивы банка, чувствительного к перестройке процентной ставки. Их отношение позволяет оценивать риск интереса, который производится банком, и также предсказать изменение процентной маржи. Несоответствие ответственности актива первых двух групп (А + В) в литературе иностранного банка получило имя ГЭПа. В случае, когда активы, чувствительные к перестройке процентной ставки, превышают соответствующие обязательства, ГЭП носит положительное значение, в случае противоположного отношения — отрицательный.

Управление ГЭПом принимает задачу максимизации процентной маржи во время цикла пересмотра процентных ставок. Есть несколько подходов к управлению ГЭПом:

Управление ГЭПом принимает задачу максимизации процентной маржи во время цикла пересмотра процентных ставок. Есть несколько подходов к управлению ГЭПом:

поддерживать портфель активов разносторонне развитых по ставкам, условиям, секторам экономики, стремясь гарантировать его высокую ликвидность;

применять соответствующую стратегию управления активами к каждой стадии цикла процентных ставок и обязательств банка. Например, на этапе низких процентных ставок в случае ожидания их роста разумно увеличить условия заимствования средств, уменьшить сумму кредитов с фиксированными процентными ставками, уменьшить условия инвестиций, привлечь долгосрочные кредиты, закрыть кредитные лимиты.

Анализ высококачественной структуры инвестиций и обязательств банка оценки риска интереса и прогнозирования размера процентной маржи выполнен в следующей форме (счет 20.2).

Мобильные процентные ставки

В отдельных активах и пассивах групп с мобильными процентными ставками (например, если срок соглашения истекает в течение месяца с даты анализа, или возможность обзора ставок в случае изменения индикаторов рынка обеспечена в соглашении), и согласно фиксированным процентным ставкам ассигнованы. На несоответствии между размером указанных активов и пассивов оценен риск интереса.

В целом ожидаемое изменение чистого процентного дохода (край процента — M) в связи с несоответствием ответственности актива на условиях и безотлагательности обзора процентных ставок может быть выражено следующей зависимостью:

M = ГЭП * I,

где I — ожидаемая перестройка процентной ставки.

Поскольку оценка степени воздействия банка к риску интереса также после индикатора используется:

ПР = ГЭП/АКТИВЫ • 100%.

Понятно, чтобы проводить процентную политику, институт кредита должен знать в каких пределах коэффициент внутренней стоимости банковских услуг. Этот индикатор характеризует развитый размер расходов, которые не покрыты с полученными комиссиями и другими доходами за каждый рубль продуктивно размещенных средств. Соответственно, этот индикатор может быть определен как минимум, прибыльный (процент) маржей (Mmin), т.е. минимальный промежуток в ставках активными и пассивными сделками банка, который позволяет последнему покрывать расходы, но не получать прибыль. Для вычисления меры подачи формулы

Mмин = [(Роб – Дп)/Ар] * [4/Н] * 100%

где Ар — рабочие активы банка, вычисленного на среднюю арифметику (хронологическую) в течение последнего отчетного периода на основе балансовых данных банка;

Роб — расходы по обеспечению деятельности банка последнего отчетного периода определили путь на основе отчета о прибыли и потерях.

Среди расходов по обеспечению деятельности банка:

- затраты на обслуживание и социальные расходов;

- комиссионные затраты, включая на наличные деньги, сделки урегулирования, полученные гарантии, и т.д.;

- другие эксплуатационные расходы, включая по оплате за обслуживание оборудования, информационных услуг, производства, приобретения и отгрузки форм, пересылки по почте, кабеля и телефонных расходов, обвинений в обесценивании, затрат на обслуживание зданий и строительства, транспортировки и других расходов;

- другие производственные расходы, включая на внедрении, списании со счета, избавление от собственности кредитного учреждения; на списании со счета дебиторской задолженности; на списании со счета дефицита, грабежах наличной ликвидности, материальных ценностей, сумм в соответствии с ложными наличными билетами, монетами; арендная плата; судебные издержки и расходы по арбитражным случаям соединились с деятельностью банка; расходы по контрольным проверкам; расходы согласно публикации сообщения;

- издержки на штрафы, пени.

Дп — другие расходы банка (за исключением дохода на активных сделках) в течение последнего отчетного периода, определенного в поселении путь на основе отчета о прибыли и потерях включая:

- доход извлек пользу от деятельности учебных заведений, организаций банка;

штрафы, пени;

- комиссия, полученная от: внедрения (распоряжение) собственности кредитного учреждения;

клиенты в компенсации банку кабеля и других расходов; доставки банковских документов; - квитанции излишка наличной ликвидности, материальных ценностей;

имущественная аренда; - другой доход прошлых лет показанный в годовом отчете;

- другой доход (от восстановления расхода на защите, сервисных платежах от лизинговых организаций, компенсации рабочими сумм для телефонных переговоров частного характера);

доход в типе возвращения сумм из бюджета для переплаты подоходного налога.

N — количество четвертей в проанализированный отчетный период.

Приблизительная процентная маржа (M), которая обеспечивается банком должна стремиться во время соглашений о кредите не только покрывать расходы, связанные с его действиями, но также и получать запланированную прибыль, определяется следующей формулой:

M = 0,1 CP + Mмин + Pмин

где 0,1 CP — пособие, чтобы составить в среднем текущую стоимость привлеченных ресурсов (SR) в связи с формированием из Фонда необходимых запасов (принят в происхождении вычисления минимального уровня на сумму 10% стоимости привлеченных ресурсов);

Ммин — минимальная процентная маржа, вычисленная вышеизложенным методом;

Pмин — минимальное регулирование доходности активных сделок полагается на инвестиции с минимальным риском, который определен на основе финансового плана банка текущий квартал и запланированное расширение или уменьшение в количестве его активных сделок.

Мы рассмотрели чистая процентная маржа: формула расчета, влияние на прибыль, мобильные процентные ставки. Оставляйте свои комментарии и дополнения к материалу.

Чарджбэк

Чарджбэк Чековая книжка

Чековая книжка Стоимость акций

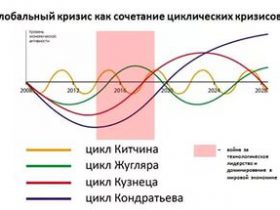

Стоимость акций Циклы Кузнеца

Циклы Кузнеца Цессия - это

Цессия - это Центр ипотечного кредитования

Центр ипотечного кредитования Стагфляция

Стагфляция Оценка нематериальных активов

Оценка нематериальных активов Основной капитал

Основной капитал Овернайт

Овернайт Оферент

Оферент Оптация

Оптация Общественная организация

Общественная организация Онкольный кредит

Онкольный кредит Объект страхования

Объект страхования Обязательное страхование

Обязательное страхование Объект статистического наблюдения

Объект статистического наблюдения Оборачиваемость активов

Оборачиваемость активов Опционная сделка

Опционная сделка Хеджирование

Хеджирование Ставка капитализации

Ставка капитализации Эмбарго

Эмбарго ЭКЮ

ЭКЮ