Добавлено в закладки: 0

Что такое финансовая пирамида? Описание и определение понятия

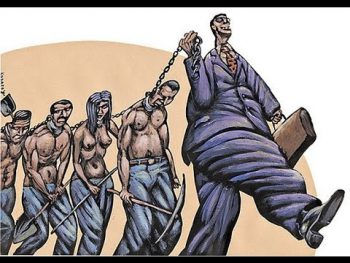

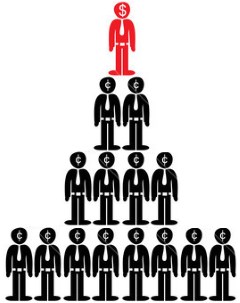

Федеральная налоговая служба (известна также под названием инвестиционная пирамида) – это один из способов обеспечения получения доходов, разработанная для участников  структуры за счёт того, что они постоянно привлекают денежные средства. Доход для первых участников пирамиды выплачивают за счет денежных вкладов тех участников, которые приходят после них. По большей части всех подобных случаев об истинном источнике получения денежных доходов скрывают от других, а напоказ выставляют другой, вымышленный или малозначимый. Подобный вид подмены по праву считают мошенничеством.

структуры за счёт того, что они постоянно привлекают денежные средства. Доход для первых участников пирамиды выплачивают за счет денежных вкладов тех участников, которые приходят после них. По большей части всех подобных случаев об истинном источнике получения денежных доходов скрывают от других, а напоказ выставляют другой, вымышленный или малозначимый. Подобный вид подмены по праву считают мошенничеством.

Чаще всего для привлечения в финансовую пирамиду вкладчикам обещают высокий уровень доходности, который представляется невозможным поддерживать на протяжении длительного времени, а погашение всего объема обязательств пирамиды перед каждым из участников становится в заведомо невыполнимых планах.

Как правило, финансовую пирамиду регистрируют в качестве коммерческого учреждения и  начинают привлекать денежные средства для обеспечения потока финансов для какого-нибудь проекта. Если реальный уровень доходности проекта по факту является ниже, чем обещали для инвесторов денежных доходов или она вообще отсутствует, это значит, что части средств пришедших инвесторов будет направлена на то, чтобы выплатить доход. Естественными закономерными итогами таких ситуаций является состояние банкротства проекта и убытки тех инвесторов, которые пришли последними. Потому что те средства, которые были собраны, направляются не на покупку активов, имеющих ликвидность, а сразу идут для выплаты для предыдущих участников, рекламу и доход организаторов. Чем дольше сможет функционировать пирамида, тем меньшим будет процент возможного возврата в процессе её ликвидации.

начинают привлекать денежные средства для обеспечения потока финансов для какого-нибудь проекта. Если реальный уровень доходности проекта по факту является ниже, чем обещали для инвесторов денежных доходов или она вообще отсутствует, это значит, что части средств пришедших инвесторов будет направлена на то, чтобы выплатить доход. Естественными закономерными итогами таких ситуаций является состояние банкротства проекта и убытки тех инвесторов, которые пришли последними. Потому что те средства, которые были собраны, направляются не на покупку активов, имеющих ликвидность, а сразу идут для выплаты для предыдущих участников, рекламу и доход организаторов. Чем дольше сможет функционировать пирамида, тем меньшим будет процент возможного возврата в процессе её ликвидации.

Принципиальное отличие финансовых пирамид от реальных бизнес-проектов – это наличие источника выплаты стабильного уровня дохода. Если размер суммы выплат дохода постоянно превышает объем прибавочной стоимости, которую способен обеспечить данный вид бизнеса, то этот проект практически наверняка является пирамидой.

Финансовые пирамиды не являются легальным видом заработка, а потому их организация и проведение запрещено в Австралии, Австрии, Албании, Бразилии, Великобритании, Венгрии, Германии, Дании, Доминиканской Республике, Иране, Исландии, Испании, Италии, Казахстане, Канаде, Китае, Колумбии, Малайзии, Мексики, Непала, Нидерландов, Новой Зеландии, Норвегии, Польши, Португалии, России, Румынии, США, Таиланде, Тайвани, Турции, Украине, Филиппинах, Франции, Швейцарии, Швеции, Шри-Ланке, Эстонии, Южной Африке, Японии. В пределах Объединенных Арабских Эмиратов даже ввели смертную казнь за процесс создания и развития финансовой пирамиды. В Китае за подобные действия тоже возможна смертная казнь. В ряде стран, где кодекс уголовного права не имеет отдельной статьи, которая бы предусматривала наказание за такие действия, создание компании, несущей смысл финансовой пирамиды могут классифицировать как другой вид преступления. К примеру, в Белоруссии сентябрь в 2016 году отметился задержанием создателей международной финансовой пирамиды согласно законным обвинениям в ведении незаконной предпринимательской деятельности.

В пределах Российской Федерации такие действия запрещены статьей 172.2 УК РФ (ввели с помощью Федерального закона от 30.03.2016 N 78-ФЗ).

Происхождение термина

Изначально это выражение использовали в русском языке чтобы обозначить развитую финансовую сеть с хорошо организованным централизованным контролем.

сеть с хорошо организованным централизованным контролем.

Английский эквивалент (с англ. pyramid scheme) употребляли чтобы обозначить жульничество уже в 1970-х годах.

Согласно мнению изданий «Коммерсантъ-Власть», смысл термина «Финансовая пирамида» обрел свою современную смысловую нагрузку в русском языке после знаменитого краха АО МММ. Первым в прессе его употребил Игорь Ниткин в своей статье:

Денег, судя по всему, у МММ немного. Иначе чем объяснить то, что из всех пунктов покупки акций вчера и позавчера работал только один? И хотя компания вполне может выкрутиться, взяв банковский кредит, благо процентные ставки по ним сейчас невысоки, но складывается ощущение, что в отлаженном механизме АО МММ что-то нарушено и финансовая пирамида может рухнуть.

— Игорь Ниткин, статья «Упал курс акций АО „МММ“» (28 июля в1994 году, газета «Коммерсантъ-Daily»)

История

В Соединенных Штатах Америки первую «пирамиду» умудрился создать Чарльз Понци (или Понти), эмигрировавший из Италии. В августе 1919 года один из знакомых ему испанских предпринимателей в письме для Чарльза захотел переслать для него международный вид ответного купона. Понци смог выяснить подробности обращения таких купонов. Выяснилось, что размеры соотношений обменных курсов разных валют вполне могут позволить с неплохим размером прибыли перепродать в США некоторые из купонов, которые были приобретены в некоторых странах Европы. Чарльз смог учредить компанию под названием «The Securities and Exchange Company» (сокращённо SXC) и склонить нескольких крупных инвесторов к тому, чтобы финансировать предложенную им аферу в обмен на простые векселя, обещая вернуть им 50-процентную выручку от ведения трансатлантической торговли сразу же в течении 45 дней или даже 100 %, если они будут согласны подождать 90 дней. Такое заверение существенно превышало аналогичные проценты по выплатам эмитентов других видов ценных бумаг. По факту Понци и не собирался покупать эти купоны. Всё дело в том, что международные виды ответных купонов можно было обменять исключительно на почтовые марки, но ни в кое случае не на наличные деньги — это значило, что в качестве инструмента спекуляции купоны выступать не могли. Эти факты не были засекреченными — при наличии желания эту информацию мог прояснить любой из тех, кто выступил в роли вкладчика. Всё же в срок до июля в 1920 году Понци успешно продавал наборы своих векселей на сумму, которая достигала 250 тысяч долларов за день. Ажиотаж начинала поддерживать в том числе и пресса (например, «Boston Post»), которая публиковала оплаченные одобрительные отзывы и статьи.

Пирамида громко рухнула после того, как в журнале «Post Magazine» были опубликованы материалы с подсчетами, что для покрытия инвестиций, которые производила его компания, про ходу обращения должно было бы находиться 160 млн купонов — в то время как на те времена на руках по всему миру находилось около 27 тысяч штук. 10 августа в 1920 году во время закрытия компании и знакомства с системой её внутренней бухгалтерии федеральные агенты выяснили, что  SXC вообще никуда не инвестировали денег, а просто время от времени выплачивали процентную ставку в расчёт какого-то количества поступлений от заключения сделок купли-продажи каждого нового выпуска собственных облигаций. К радости инвесторов, некоторую часть из всех денег получилось найти и вернуть. В итоге, каждый из вкладчиков вернул только около 37 % от номинальной себестоимости векселей.

SXC вообще никуда не инвестировали денег, а просто время от времени выплачивали процентную ставку в расчёт какого-то количества поступлений от заключения сделок купли-продажи каждого нового выпуска собственных облигаций. К радости инвесторов, некоторую часть из всех денег получилось найти и вернуть. В итоге, каждый из вкладчиков вернул только около 37 % от номинальной себестоимости векселей.

Трагические истории также были связаны с возникновением финансовых пирамид в Албании в 1996—1997 годах. Семь масштабных пирамид смогли привлечь около $2 миллиардов, что составляет 30 % от годового ВВП по стране. После осуществления краха всех пирамид в 1997 году власти были вынуждены привлечь армию для наведения порядка и усмирения множества разгневанных вкладчиков. Многие люди погибли. Власти во главе с Александром Мекси были вынуждены уйти в отставку.

Парадоксы финансовых пирамид

Довольно часто на первый взгляд рядовых обывателей понятия «финансовой пирамиды» и «мошенничества» — это синонимы. Но по факту это не всегда так. Развивая идею долгосрочного проекта, инициаторы могут ошибаться в своих расчётах, и в таких случаях финансовая пирамида — это просто следствия проектных ошибок. В стремлении исправить подобные ошибки и продлить жизнь своему детищу, владельцы проектов могут предпринять дополнительные источники кредитования проекта с расчётом на то, что дела в будущем наладятся. Но по факту, большинство из собранных средств пошло на выплату по списку обязательств проектов перед более ранними инвесторами.

Однако даже в тех случаях, когда умысел на процесс завладения средств инвесторов способов обмана (что является мошенничеством) налицо, не всех из пострадавших лиц можно признать как потерпевших согласно условиям соответствующих уголовных дел, если в процессе судебных разбирательств будет доказано, что средства, которые были собраны от вкладчиков не присвоили, а отправили на промежуточные типы выплат. Если конкретнее, то деньги не присвоили (вернее, присвоили, но не те средства, которые принадлежали потерпевшим, а средства самых первых  инвесторов, которые не находятся в списках потерпевших), и дать квалификацию «мошенничества» уже становится намного сложнее. Раньше такие действия трактовали как «лжепредпринимательство». Но с апреля 2010 года из текста Российского Уголовного Кодекса исключили статью 173 о лжепредпринимательстве.

инвесторов, которые не находятся в списках потерпевших), и дать квалификацию «мошенничества» уже становится намного сложнее. Раньше такие действия трактовали как «лжепредпринимательство». Но с апреля 2010 года из текста Российского Уголовного Кодекса исключили статью 173 о лжепредпринимательстве.

Показательными примерами богата история попыток привлечения к наказанию по статье про уголовную ответственность Сергея Мавроди за то, что он был одним из организаторов пирамиды МММ-2011. Уголовное дело удалось возбудить только по списку признаков пособничества в ведении незаконного предпринимательства, но совсем не в мошенничестве.

Российские примеры

Один из советских популяризаторов науки Я. И. Перельман в своем труде под названием «Живая математика» описывает вариант «финансовой пирамиды» как способ организации акций, которая имела место в дореволюционном состоянии России, по купле-продаже велосипедов способом «веерного» сбора денежных средств по переписке.

Примеры из более современной истории:

1992 год отметился тем, что свою деятельность начал «Русский дом Селенга», который на последней своей стадии модифицировался в финансовую пирамиду. Вплоть до 1997 года контракт заключили почти 2,5 млн людей на общую сумму в почти 3 трлн неденоминированных рублей.

В 1993 году АООТ «МММ» начало регистрировать свои первые проспекты эмиссий акций, которые стали активно продаваться в феврале 1994 года. Действия «МММ» в результате были охарактеризованы как финансовая пирамида, от которых пострадали по разным системам оценивания 10-15 миллионов обманутых вкладчиков.

С 1993 года появилась ТОО «Инвестиционная компания „Хопёр-Инвест“», которая смогла просуществовать вплоть до 1997 года и стала обладательницей долга в 8 млрд рублей.

С 1993 года появилась ТОО «Инвестиционная компания „Хопёр-Инвест“», которая смогла просуществовать вплоть до 1997 года и стала обладательницей долга в 8 млрд рублей.

В 1993—1994 годах компания под названием «Властилин» действовавшая в Московской области, обманула инвесторов на сумму в 550 миллиардов рублей.

Также в одно время с «МММ» была активной компания Негосударственного регионального пенсионного фонда под именем «Север», финансовая пирамида, которая функционировала в виде пенсионного фонда.

В течении 1993—1998 лет довольно большую популярность получила компания по сбору Государственных краткосрочных облигаций (ГКО). Власти были вынуждены занимать денежные средства чтобы финансировать все выплаты и проценты по раньше созданным долгам (внешним и внутренним, часть из которых были сами ГКО). Для того, чтобы привлечь новых объемов денежных средств правительство было вынуждено постоянно увеличивать ставку заимствования. Дефолт в 1998 году был вызван тем, что новые из выпусков ГКО не стали покупать даже когда уровень доходности достиг 300 % годовых, поскольку выплаты по давним долгам стали неосуществимыми.

В 1996 году банк «Чара» тоже стал финансовой пирамидой.

В ходе 2005—2010 лет корпорация под названием «Интвей» (Intway World Corporation) завела филиалы фактически в каждом из крупных городов России, на Украине и на территории Казахстана. Как оказалось, в качестве организаторов выступили некоторые российские граждане. Компания стала позиционировать себя в качестве «МЛМ-структуры» в своей ячейке финансовой сферы. «Товаром» были «бизнес-пакеты», разные виды ценных бумаг, фиктивно организованные биржи в Интернете и некоторые продукты, цель которых якобы была в защите от разных болезней и вредных типов излучения. Согласно оценкам экспертов, количество жертв мошенников достигло десятков тысяч граждан России, Украины и Казахстана.

9 марта в 2016 году были введены изменения в текст Кодекса Российской Федерации о нарушениях административных правил, описали ответственность за действия по привлечениям денег при отсутствии инвестиционных или предпринимательских действий.

Украинские примеры

На территории Украины масштабность деятельности финансовой пирамиды была немного поменьше, но всё же значительно:

King’s Capital — нанёс ущерб порядком в 180 миллионов долларов.

Лионебанк-Украина — нанёс ущерб порядком в 10 миллионов долларов.

MMCIS — ущерб оценили в 70 миллионов долларов.

Финансовые пирамиды в Интернете

По ходу развития средств телекоммуникации увеличилось количество видов финансовых пирамид, в которых разные виды финансовых операций и процесс привлечения участников производится через Интернет. Отличительная особенность таких видов пирамид в том, что появляется возможность для получателя средств остаться анонимным. Это сильно усложняет процесс отслеживания денежных потоков, а что до привлечения к юридической ответственности, то возвращение денег становится практически невозможным.

Одна из наиболее крупных интернет-пирамид – это организованная с привлечением Сергея Мавроди виртуальная биржа под именем Stock Generation.

Другими примерами являются «Бинар», её наследник «программа NewPRO», её копия-клон «программа SuperProgik», проекты от имени Мавроди МММ-2011 и МММ-2012, проекты, которые были замаскированы под псевдодоверительный вид управления брокерами MMCIS (Index Top 20) и MillTrade (Золотая 7).

Финансовыми пирамидами бывают также большая часть из хайп-проектов, которые по своему типу организации схожи с инвестиционными фондами с довольно высоким уровнем доходности.

Ещё одним видом финансовых пирамид является версия систем организации финансовой взаимопомощи или кассы взаимопомощи, согласно правилам которых все виды финансовых обязательств хорошо замаскированы по вид добровольных пожертвований и безвозвратных взносов. Примерами таких систем являются «Give1 Get4» и «МММ-global».

Финансовые пирамиды и сетевой маркетинг

Крайне трудной задачей иногда представляется попытка отличения финансовой пирамиды от компании, которая использует сетевой маркетинг для налаживания сбыта единиц продукции или услуг. Согласно с данными из статьи, напечатанной в журнале Money Magazine, законные структуры сетевого маркетинга их владельцы часто составляют из дистрибьюторов, для работы которых основной поток денежных поступлений обеспечивается с помощью продаж конкретного товара лично и теми, кого они уже пригласили, но которые пока находятся на более нижних уровнях. К примеру, в ходе судебного разбирательства, которое продолжалось с 1975 по 1979 года, было установлено, что составленный план по продажам и маркетинговому ходу Amway не может являться незаконным видом пирамидальной схемы.

Помощник главного адвоката Флориды по имени Fred Hochsztein был вынужден отметить, что некоторые из фирм по сетевому маркетингу являются вполне законными, но большая их часть таковыми не является. Представительства незаконных компаний предоставляют каждому своему дистрибьютору шанс на то, чтобы делать деньги не на количестве продаж, а на том, чтобы взимать плату за факт зачисления в компанию новых дистрибьюторов.

Даже некоторые из законных компаний чаще всего не утруждают себя уведомлениями потенциальных дистрибьюторов о том, каким является истинный размер расходов и усилий, которые будут необходимы для устойчивой планки дохода в этом виде бизнеса, в то же время как тексты рассылок и коммерческих брошюр компаний всегда пестрят щедрыми обещаниями. К примеру, согласно данным по Amway, среднестатистический работающий дистрибьютор обычно зарабатывает 76 долларов в месяц.

Вокруг некоторых компаний постоянно возникают спорные вопросы, на предмет того, можно ли считать их компаниями с типом сетевого маркетинга или финансовой пирамиды (такими являются Talk Fusion, Setinbox, Emgoldex и её аналогичная копия Swissgolden).

Юридическое определение финансовой пирамиды

С апреля 2016 года создание финансовых пирамид в России определяется как деятельность с целью привлечения денежных средств и/или другого имущества физического лица и/или юридического лица в особо крупных размерах, при которых выплаты дохода и/или предоставление другого типа выгоды для лиц, чьи денежные средства и/или другой вид имущества были привлечены раньше, стоит осуществлять за счет привлеченного объёма денежных средств и/или другого имущества других физических лиц и/или юридических лиц, с условием факта отсутствия инвестиционного и/или иного вида законной предпринимательской или другого вида деятельности, которая была связана с пользованием некоторых дополнительных денежных средств и/или другого вида имущества, в объеме, который сопоставим с объемом уже ранее привлеченного объема денежных средств и/или другого вида имущества, поскольку за такой вид деятельности предусмотрели наказание в качестве лишения свободы на срок до шести лет.

Характерные признаки финансовой пирамиды

Выплаты для участников пирамиды, которые не являются четко связанными с объемам совершенных продаж

Наличие активной рекламы, которая обещает процентные выплаты (или другую форму получения дохода от потраченных средств) с довольно высоким (выше среднего) уровнем дохода, по данным рынка заимствований. Очень часто обещают отсутствие рискованности при наличии относительно высокого уровня дохода. Для справки: с апреля 2016 года рациональная ставка находится в пределах 15-20 % годовых

Сосредоточенность внимания руководителя фонда фактически только на PR. Грамотный продавец, пафосная презентация, сайт, рекламная рассылка — всё это поведает пайщикам, какие они счастливчики и как много они смогут заработать. Одновременно с этим не предоставляется никаких более конкретных данных, которые можно было бы перепроверить на основе показателей из других независимых источников. Чаще всего этот недочёт преподносят как часть определённой стратегии в целях нераспространения стратегически значимых данных, говоря что-то вроде «Сейчас мы не можем открыть вам все секреты, это информация конфиденциальна». Инвестиционные компании или фонды должны предоставить информативные данные о своих действиях с самого первого дня своего существования — вплоть до годовых балансов, финансовых отчётов, отчётов о сделках и т. п. Если представители фонда от лиц пайщиков пытается осуществлять операции на бирже, он, помимо прочего, должен полностью предоставить все виды необходимых данных — акции компаний, находящихся в активах, уровень их доходности и т. д. Эти сведения вполне доступны для проверки на основании раскрываемых видов документов, их не могут объявить секретными.

Частое использование в речи специфических терминов, типа Форекса, Stocks, Фьючерса, Трейдинга и т. п., которые не для всех могут быть понятными.

Перемещение вложенного объема денежных средств по большему количеству стран (в России собрали, в Швейцарии оформили страховку, в Америке на них приобрели акции). В последствии становится невозможным наблюдение за ними, контроль и возможность при случае получить их обратно.

Анонимность организатора и координатора.

Существенный размер платы для принятия стартового участия, однако доступная для более широкого круга лиц (например, $ 300—500). Это помогает охватить более широкий объем масс, который может легко смириться с потерей потраченных средств без обращения в правоохранительные и судебные органы.

Существенный размер платы для принятия стартового участия, однако доступная для более широкого круга лиц (например, $ 300—500). Это помогает охватить более широкий объем масс, который может легко смириться с потерей потраченных средств без обращения в правоохранительные и судебные органы.

Отсутствие оборудованного офиса, официального регистрационного номера, устава, разрешения на осуществление деятельности в пределах страны.

Страхование заключения сделок фондов в пределах другой страны (например, в Швейцарии) для минимизации рисков. Так как разные страны чаще всего отличаются друг от друга в областях финансово-экономических принятых законов и практик, это может привести к применению несколько отличающихся законодательных норм, чем если бы страхование совершалось в пределах одной страны. К примеру, похожая ситуация может расцениваться представителями налоговых органами США как попытки на выведение денежных средств из-под налогообложения.

Мы коротко рассмотрели понятие финансовой пирамиды: описание, происхождение термина, история, парадоксы финансовых пирамид, российские и украинские примеры, финансовые пирамиды в интернете, сетевой маркетинг, юридическое определение, характерные признаки. Оставляйте свои комментарии и дополнения к материалу.

Финансовая грамотность

Финансовая грамотность Федеральная налоговая служба

Федеральная налоговая служба Филиалы и представительства банка

Филиалы и представительства банка Физиократия

Физиократия Фидуциарный счет

Фидуциарный счет Федеральная резервная система

Федеральная резервная система Фонды для квалифицированных инвесторов

Фонды для квалифицированных инвесторов Фонд социального страхования

Фонд социального страхования Фонд смешанных инвестиций

Фонд смешанных инвестиций Фонд защиты вкладчиков

Фонд защиты вкладчиков Фонд обязательного страхования вкладов

Фонд обязательного страхования вкладов Эмитент

Эмитент Ценная бумага

Ценная бумага Холдирование

Холдирование Хедж-фонд

Хедж-фонд Фондирование

Фондирование Фишинг

Фишинг Эмиссия акций

Эмиссия акций Чистые активы

Чистые активы Франшиза - это

Франшиза - это Фрахт

Фрахт Фьючерс

Фьючерс Партнерство

Партнерство Патентное право

Патентное право