Добавлено в закладки: 0

По уровню ликвидности на первом месте сейчас жилая недвижимость. Волатильность вторичного рынка при этом значительно выше, чем новостройки. Парадокс новостроек в том, что невзирая, согласно статистике, близкое к готовности или новое готовое жилье более ликвидно, нежели вторичное, однако при этом банки в необходимом объеме не кредитуют его.

По уровню ликвидности на первом месте сейчас жилая недвижимость. Волатильность вторичного рынка при этом значительно выше, чем новостройки. Парадокс новостроек в том, что невзирая, согласно статистике, близкое к готовности или новое готовое жилье более ликвидно, нежели вторичное, однако при этом банки в необходимом объеме не кредитуют его.

На первом месте по ликвидности среди коммерческой недвижимости, стабильности и надежности денежных потоков имеются объекты ритейла. В особенности это утверждение является справедливым в отношении к стрит-ритейлу.

Офисы в центре города являются также желанным объектом для покупки. Они являются интересными с точки зрения применения в качестве залога для привлечения капитала и инвестирования.

По уровню ликвидности на третьем месте стоит деловая недвижимость. Ее уязвимость связана с тем, что корпоративные клиенты более всего подвержены всем болезням экономики, которые проявились в кризисе. И особенно уязвимыми являются склады и офисы с неудачным местом месторасположения.

Необходимо особенно упомянуть об объектах недвижимости с редкими, уникальными свойствами. К примеру, это может быть отдельное здание офисного или торгового предназначения, с хорошей планировкой, у метро и в пределах ТТК. Такие предложения на рынке сегодня вновь появляются и являются неким «золотовалютным» резервом собственников, так как при необходимости они дают возможность развить и поддержать экономику собственного предприятия при помощи хорошей залоговой стоимости.

Речь прежде всего идет о практике дисконтирования. Раньше, на растущем рынке, уровень дисконтирования был 10-30 процентов рыночной стоимости. Это был приемлемый дисконт, которы позволяет обеспечить для бизнеса хороший рычаг и одновременно защиту от рисков банков. Сейчас дисконтирование залогового имущества бывает 50 и больше процентов.

Это требование банков обуславливается тем, что банки не осознают дальнейшую судьбу недвижимости — возможность рыночной ее реализации и желают подстраховаться на случай, когда заемщик не сможет выданный кредит обслуживать.

Вторая группа сложностей — это процедура продажи залога. Банковскими специалистами к сегодняшнему дню накапливается определенный опыт и есть достаточная степень квалификации по продаже залогов. Юридические механизмы также отработаны. Но бывает, что стороны стараются отстоять судебными механизмами собственные права на недвижимость и затягивают процедуру продажи. Отчасти именно ввиду того, что на объект сложно бывает наложить взыскание, и увеличивается ставка дисконтирования во время оценивания залога.

При накоплении у банка недвижимых активов

Риски и перспективы, которые связаны с недвижимостью, сводят к двум главным показателям: капитализация (стоимость при продаже) и ликвидность (возможность продать быстро за приемлемую цену). Пока недвижимость заемщику принадлежит, данные перспективы и риски в отношении к заемщику. Когда заемщик с выплатами кредита не справился и заложенная недвижимость в собственность банка перешла, то, соответственно, все выгодные перспективы или риски отходят тоже к банку. И банку предстоит теперь что-то делать с данными активами.

При различных обстоятельствах у банка может накопиться огромное число проблемных активов, которые структуру пассивов обременяют и от которых банк должен избавляться по возможности. Хорошо, когда банк является участником группы, в которой находится компания, занимающаяся профессионально деятельностью в сфере недвижимости. Или банк имеет собственное подразделение, которое может выступать посредником при работе с данными активами и принять эти активы в управление через различные юридические механизмы.

При накоплении некоторого числа недвижимых активов банковские крупные структуры создают похожие специализированные подразделения. По такому пути пошли, к примеру, Сбербанк, банк ВТБ . И это правильно. Деятельность данных структур не в том, чтобы наиболее быстро переоформить недвижимость (это получится сделать довольно оперативно, используя существующие схемы), а в управлении активами так, чтобы увеличить их ликвидность.

Однако все-таки специализированные подразделения не будут настолько высокоэффективны, как отраслевые фирмы, у которых присутствует возможность каждый день заниматься профессионально активом в границах проектной сформированной деятельности. Работать с объектом недвижимости, увеличивать его капитализацию и стоимость не свойственно банковским структурам, этим обязаны заниматься профессионалы-управляющие.

Соответственно с законом кредит можно реструктурировать после продажи другому собственнику заложенного актива. Первый механизм является продажей объекта в рынок, то есть независимым игрокам. Второй является продажей банковской специализированной структуре. В границах данной структуры возможны разные действия с активом, который уже не является в таком случае залогом, однако продолжает находиться под контролем банковской группы. Новый формальный собственник способен передать фи-девелоперу актив в управление или девелопера пустить в акционерный капитал фирмы.

Фи-девелопер является профессиональным наемным управляющим недвижимостью (не владелец объекта и не застройщик), который за гонорар работает. Привлечение фи-девелопера дает банку возможность довести проект до состояния готовности к эксплуатации, что дало возможность продать его по высокой цене. Это применимая в широком смысле практика.

Наш совет — сотрудничать в данном вопросе с большими фирмами, которые имеют на рынке сложившийся бренд. Более эффективным будет способ привлечения игрока, который согласится в капитал актива (на 5–10 процентов) войти долей, что даст возможность отхеджировать риск и увеличить заинтересованность игрока. Это можно сделать при помощи покупки доли юридического лица, которое имеет проект — это простой вариант. Когда проект почти завершен или полностью завершен — можно приобрести, к примеру, часть здания — это более сложный, но возможный вариант.

Однако проще всего просто заключить договор с заемщиком, который заложил недвижимость, о реструктуризации кредита — сделать больше срок его погашения. Когда это девелопер — создать условия, в которых он способен достроить объект, продать его и погасить кредит и проценты в полном объеме.

Во время реструктуризации задолженности банк способен получить добавочные преференции в качестве увеличенных процентов по завершении проекта или увеличенного залога. Банк сохраняет своих клиентов и сохраняет портфель. Поэтому у него есть возможность в новую экономику войти с качественным и надежным портфелем.

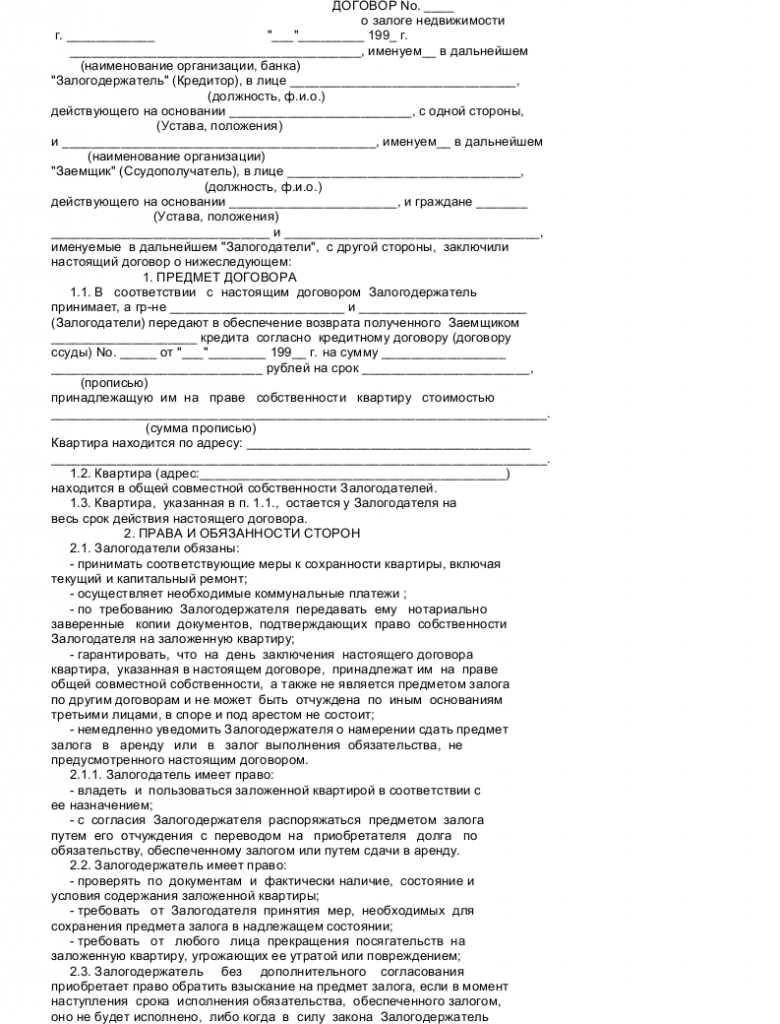

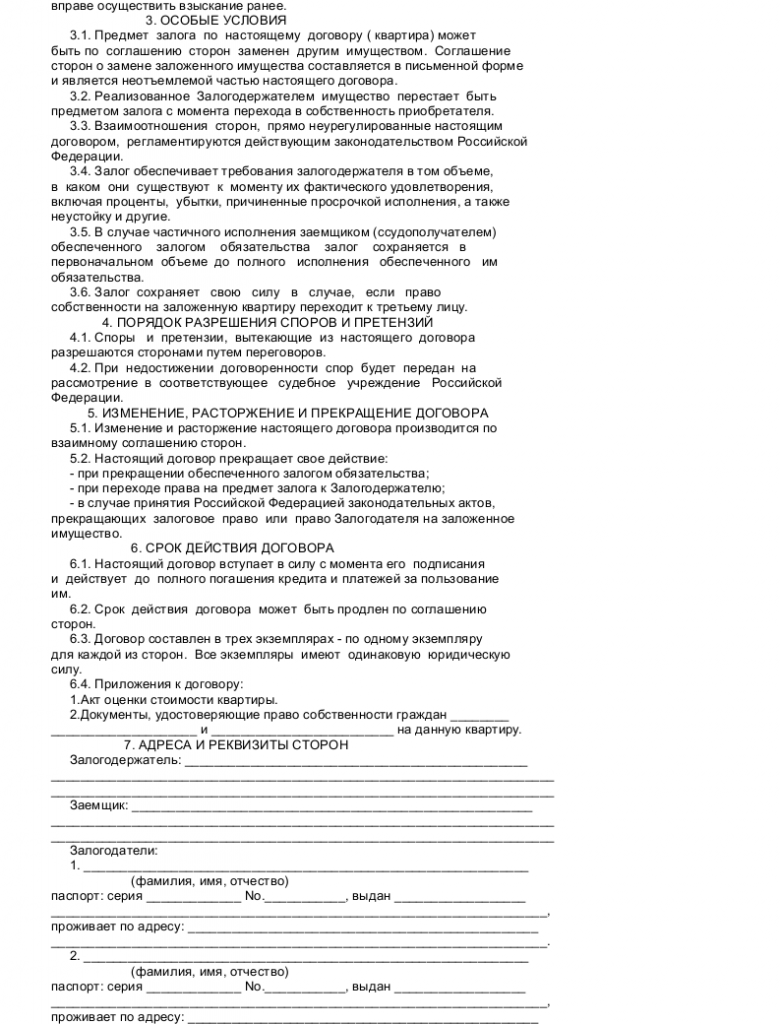

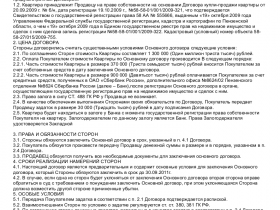

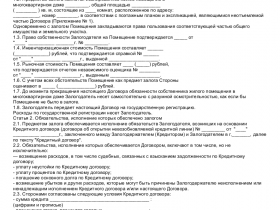

Образец договора залога недвижимости

Скачать образец договора залога недвижимости в формате .doc

Скачать образец договора залога недвижимости в формате .doc

Договор залога недвижимости — договор, который предусматривает специализированные имущественные меры, которые побуждают стороны к реальному и точному выполнению обязательств в отношении залога недвижимости.

Договор залога

Договор залога Договор залога имущества

Договор залога имущества Договор поручительства возмездный

Договор поручительства возмездный Договор поручительства безвозмездный

Договор поручительства безвозмездный Договор поручительства Сбербанк

Договор поручительства Сбербанк Договор поручительства физического лица

Договор поручительства физического лица Договор поручительства банка за застройщика

Договор поручительства банка за застройщика Договор поручительства с банком

Договор поручительства с банком Договор поручительства к договору аренды

Договор поручительства к договору аренды Договор поручительства к договору поставки

Договор поручительства к договору поставки Договор ипотеки между физическими лицами

Договор ипотеки между физическими лицами Договор ипотеки Газпромбанк

Договор ипотеки Газпромбанк Договор поручительства юридического лица

Договор поручительства юридического лица Договор ипотеки ВТБ 24

Договор ипотеки ВТБ 24 Предварительный договор ипотеки

Предварительный договор ипотеки Договор социальной ипотеки

Договор социальной ипотеки Договор ипотеки в силу закона

Договор ипотеки в силу закона Договор ипотеки с материнским капиталом

Договор ипотеки с материнским капиталом Договор по военной ипотеке

Договор по военной ипотеке Договор ипотеки

Договор ипотеки Договор ипотеки права аренды

Договор ипотеки права аренды Договор ипотеки Сбербанк

Договор ипотеки Сбербанк