Добавлено в закладки: 0

Кроме обязанности по уплате страховых взносов российские предприниматели имеют и право на освобождение от платежей в Пенсионный фонд. Такое послабление временное и предусматривается не для всех коммерсантов, а для лиц, не имеющих наемных работников. В году для ИП минимальный годовой платеж составляет 27 990 руб. Из них 23 400 руб. – платежи в ПФР, 4 590 руб. – в ФОМС.

Когда индивидуальные предприниматели имеют право на «льготный период»?

От внесения фиксированного платежа ИП могут получить освобождение, если:

От внесения фиксированного платежа ИП могут получить освобождение, если:

- призваны на военную службу;

- находятся в декретном отпуске до полутора лет и оплатили взносы в ФФОМС за год;

- ухаживают за лицами, имеющими инвалидность или по достижении подопечных 80 лет;

- пребывают в местностях, где трудоустройство невозможно, проживая с супругами-военнослужащими, проходящими контрактную службу (не более пяти лет);

- живут за рубежом по направлению на работу супруга (не более пяти лет).

Освобождение от платежей в ПФ РФ: документальное подтверждение

Получить временное освобождение или как ИП не платить взносы в ПФ РФ? Сегодня это возможно, если не осуществлялась хозяйственная деятельность.

Для военнослужащих по призыву предусмотрено предоставление:

- военного билета;

- справки из военкомата (или воинской части) с указанием срока несения службы.

ИП, ухаживающие за ребенком для получения «льготы» по уплате обязательных страховых взносов обязаны предоставить:

- документы, подтверждающие рождение детей;

- справку из Фонда соцстраха или управления соцзащиты о получении ИП детского пособия за период декретного отпуска до полуторалетнего возраста малыша.

Вместо документа из ФСС (УСЗН) предприниматели предъявляют:

- подтверждение совместного проживания с ребенком, не достигшим 1,5 лет;

- справку с места работы другого супруга, подтверждающую, что он не в отпуске по уходу за ребенком и детское пособие не получает;

- документ из ФСС или управления соцзащиты о том, что неработающий супруг не получает детское пособие.

Если предприниматель официально трудоустроен как наемное лицо, наниматель должен подтвердить, что отпуск по уходу за ребенком работнику был предоставлен, но такие случаи единичны.

На видео: Страховые взносы ИП : как пересчитать максимальный взносы в ПФР

Иногда для предоставления льгот по оплате взносов в ПФР запрашивают:

- свидетельство о заключении брака;

- справку из ЗАГСа о выдаче свидетельства о рождении или о смерти одного из родителей.

Воспользоваться «льготным периодом» могут ИП, ухаживающие за престарелыми родственниками начиная с 80 лет или лицами (детьми), имеющими первую группу инвалидности.

Воспользоваться «льготным периодом» могут ИП, ухаживающие за престарелыми родственниками начиная с 80 лет или лицами (детьми), имеющими первую группу инвалидности.

Они обязаны предъявить:

- выдержку из акта МСЭ, освидетельствовавшего признание инвалидности;

- паспорт гражданина старше 80 лет, нуждающегося в заботе;

- свидетельство о рождении ребенка, имеющего инвалидность;

- справку из паспортного стола или копию страниц паспорта, указывающих на проживание вместе с лицом, нуждающимся в обслуживании;

- письменное подтверждение от престарелого гражданина или его опекуна с указанием данных лица, заботившегося о пенсионере и периоде ухода.

На видео: Отчетность в ПФР

В случае смерти или тяжелого состояния здоровья лица, нуждающегося в постоянной заботе, подтвердить факт обслуживания могут письменно другие члены семьи указанного гражданина, а также сотрудники ПФР, составив при посещении акт обследования.

Для подтверждения проживания на территории, где при прохождении контрактной службы супруги военнослужащих не могли трудоустроиться, необходимо предоставить справку:

- из канцелярии военной части, военкомата, учреждения или организации;

- центра занятости.

Супруги направленных за границу госслужащих вправе воспользоваться «льготой» от уплаты страховых платежей во время проживания на территории зарубежных стран. Они должны предъявить документы из органов, направивших госслужащих на работу.

На видео: Страховой взнос ИП в ПФР

Нет доходов – есть льгота

Все «льготные» категории ИП в году обязаны подтвердить отсутствие деятельности в периоды, которые могут быть обеспечены «льготами».

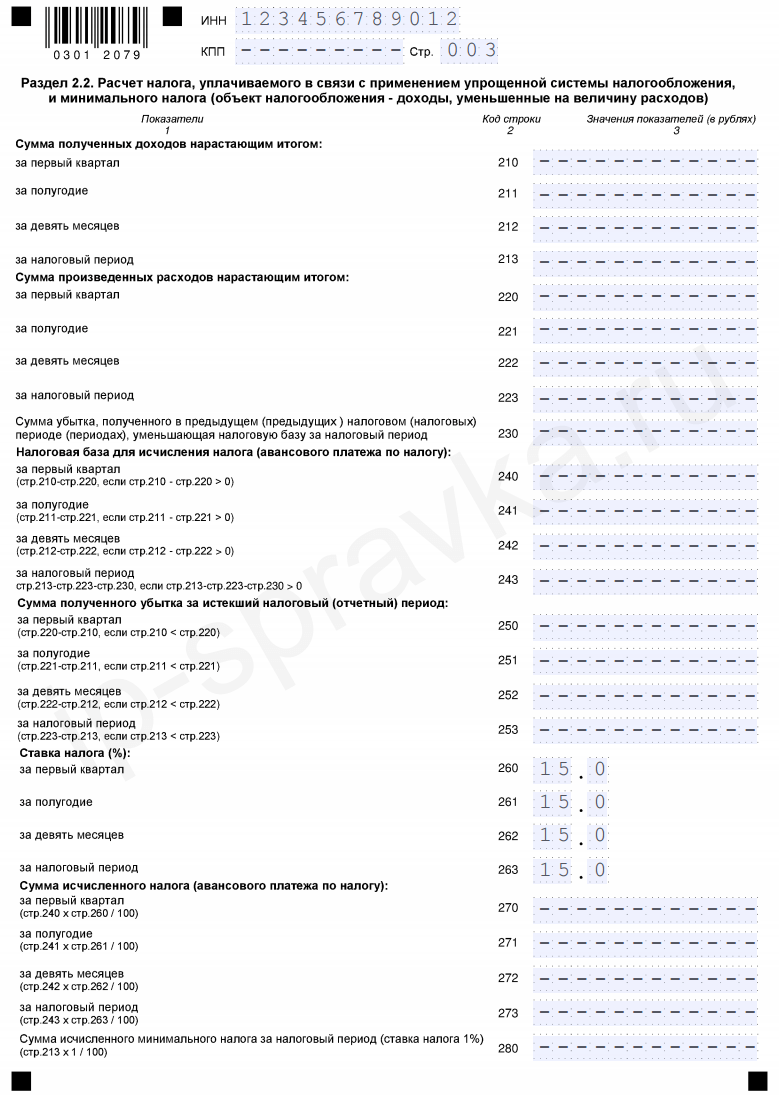

Для этого потребуется сдать декларации:

- по НДФЛ;

- по налогам, уплачиваемым при «упрощенке», ЕНВД, ЕСХН.

Документы отчетности не должны иметь численных показателей в строках, указывающих на доходы. Причем, в ПФР передают копии деклараций, заверенные налоговой инспекцией. Предприниматели, работающие по ЕНВД, показать в отчетности «0» не смогут. Поэтому на период освобождения от обязательных страховых взносов им рекомендуется отказаться от уплаты ЕНВД, а по завершению «льготы» плату ЕНВД возобновить.

При неполном расчетном периоде отсутствие деятельности ИП вправе подтвердить заверенной выпиской из книги учета расходов и доходов. Документы должны свидетельствовать о полной остановке бизнеса, поступлении денег на счета, отказе от подписания договоров.

В остальных случаях ИП должен платить взносы в ПФР. В освобождении от фиксированных платежей ему откажут, даже если хозяйствующий субъект не осуществлял деятельность и терпел убытки.

На видео: Страховые взносы ИП за себя в году. Важные изменения!

Нет «льготы» – придется платить взнос или штраф

Полномочия по контролю уплаты страховых взносов переданы с начала 2017 года от ПФР к ФНС. Законодательными изменениями в 2017 и году, за неуплату страховых отчислений предусмотрено наказание в виде штрафа: от 20 до 40% от суммы платежа. Если «льготный» период ничем не подтвержден и расчетные документы не сданы, то для ИП предусмотрен штраф в размере 5% от суммы взносов или (на выбор), минимальный штраф – 1 тыс. руб.

На видео: Фиксированные взносы ИП за 2017 год

При неуплате ИП страховых взносов в срок орган ПФР может обратиться в суд. При положительном решении суда во исполнение наказания судебные приставы вправе описать имущество предпринимателя, арестовать расчетные счета, банковские карты бизнесмена, зарплату и даже пенсию. Производится взыскание долга ИП по страховым платежам, суммы штрафа, исполнительского сбора (7%) и стоимости судебных издержек.

Таким образом, ответ на вопрос можно ли ИП не платить взносы в ПФР, в году однозначен – можно. Однако законом предусмотрены определенные ограничения.

Как ИП заполняет трудовую книжку

Как ИП заполняет трудовую книжку Как ИП заключить договор с ООО

Как ИП заключить договор с ООО Как ИП должен платить алименты

Как ИП должен платить алименты Как ИП выставляет счет на оплату

Как ИП выставляет счет на оплату Как ИП может передать некоторые полномочия доверенным лицам

Как ИП может передать некоторые полномочия доверенным лицам Как ИП быстро снять деньги с расчетного счета

Как ИП быстро снять деньги с расчетного счета Может ли ИП заверить доверенность самостоятельно?

Может ли ИП заверить доверенность самостоятельно? Примеры расчета компенсации при увольнении сотрудников

Примеры расчета компенсации при увольнении сотрудников Какие документы нужны для вступления в СРО

Какие документы нужны для вступления в СРО Совмещение и совместительство: в чем разница

Совмещение и совместительство: в чем разница ОГРН индивидуального предпринимателя

ОГРН индивидуального предпринимателя Госпошлина за регистрацию ИП

Госпошлина за регистрацию ИП Регистрация ИП в ПФР при найме сотрудников

Регистрация ИП в ПФР при найме сотрудников Страховые взносы для ИП в 2026 году

Страховые взносы для ИП в 2026 году Фиксированный платеж для ИП

Фиксированный платеж для ИП Как проходит регистрация ИП в налоговой службе

Как проходит регистрация ИП в налоговой службе