Добавлено в закладки: 0

На первоначальном этапе, создавая бизнес, предприниматель часто может обойтись своими силами. Но в ходе развития предприятия придется нанимать сотрудников. Чтобы избежать штрафных санкций, нужно знать сроки сдачи и виды документов, входящих в отчетность ИП за работников.

Обязанности работодателя

Прием на работу, формирование штата приводит к изменениям ведения бухгалтерии, увеличению платежей и появлению ряда дополнительных отчетов. Владелец бизнеса, у которого есть работники должен проводить следующие обязательные мероприятия:

- Оплачивать труд и перечислять за сотрудников все отчисления и платежи.

- Организовать на предприятии кадровый документооборот. С этим может справиться и сам предприниматель или нанять специалиста. Обязанности кадровика – оформление и подписание соглашений с нанятым персоналом, приказов, ведение трудовых книжек, прием и увольнение, перевод, стажировка и т.д.

- Пройти процедуру государственной регистрации в фондах, обеспечивающих страхование персонала (ПФР, ФСС, ФОМС).

- Сдача дополнительных отчетов по наемным сотрудникам в различные государственные инстанции: налоговую инспекцию, Пенсионный фонд и ФСС.

В обязанности предпринимателя в качестве работодателя входит следующее:

- знание и соблюдение норм трудового законодательства;

- соответствие вида и объема работы заключенному трудовому договору с работником;

- обеспечить безопасность труда;

- предоставить работнику необходимые инструменты и инструкции;

- вовремя и в полном объеме выплачивать заработную плату, которая предусмотрена контрактом;

- организация коллективных переговоров;

- контроль и предоставление информации для заключения работниками коллективного договора, если есть в этом необходимость.

Формирование отчетности для ФНС

Одним из важнейших направлений деятельности любого предприятия является исчисление и уплата налоговых платежей. В задачи инспекции входит контроль за своевременностью и полнотой внесения налогов. Поэтому работодатель обязан сдавать отчетность ИП за работников, соблюдая правила заполнения форм и сроки их предоставления. Налоговая инспекция требует перечень следующих документов:

- Сведения о среднесписочной численности работников. Полученные данные и непосредственно сами расчеты сдаются в инспекцию до 20.01 каждый год.

- Форма 2-НДФЛ.

- Декларация 6-НДФЛ.

- Отчетность с расчетом по взносам во внебюджетные фонды.

Расчет среднесписочной численности

Предоставление расчета усредненных значений количества персонала проводится в контрольных целях. Показатель численности влияет на порядок исчисления некоторых налогов, определяет способ подачи отчетов, служит основанием для применения специальных льготных режимов налогообложения. Кроме того, этот отчет позволяет получить статистические данные и проанализировать уровень занятости населения.

Отчет о численности предприниматель составляет в том случае, если в текущем году он принимал на работу сотрудников.

Для формирования отчета по сотрудникам предпринимателю нужно знать несколько формул. Порядок расчета устанавливается Росстатом (Приказ № 772 от 22.11.2017 г). Согласно этому документу итоговый показатель численности за год рассчитывается сложением значений по каждому месяцу и делением полученной суммы на 12.

При отсутствии деятельности в течение года, формула сохраняется. В итоговом годовом расчете среднесписочной численности учитываются все месяцы (если предприниматель не работал в каком-то месяце, берется нулевое значение показателя).

Как определяется среднесписочная численность за 1 месяц? Формула расчета включает всех работников, в том числе и на неполном рабочем дне:

![]()

Показатель «СЧ полный день» рассчитывается суммированием количества работников за каждый день месяца и делится на число дней в нем. Для учета берутся все нанимаемые люди, с которыми были подписаны трудовые соглашения (временные, сезонные рабочие, новички, надомники и т.д.).

Не учитываются в формуле и не входят в категорию «СЧ полный день» следующие работники предприятия:

- внешние совместители;

- по гражданско-правовым договорам;

- женщины в декрете и в отпуске, предоставляемом в связи с рождением ребенка;

- студенты ВУЗов, лица на повышении квалификации и другие, кому предоставлены отпускные дни для обучения без начисления зарплатных выплат.

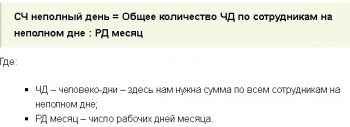

Вторая составляющая формулы – «СЧ неполный день» рассчитывается на основе показателя ЧД (человеко-дни). Для его получения по каждому работнику проводится расчет по формуле:

После этого показатель умножается на количество отработанных дней конкретным работником в заданном месяце.

СЧ сотрудников неполного дня определяется по следующей схеме:

Годовая отчетность по среднесписочной численности представляет собой бланк установленного образца, где указываются реквизиты ИП и данные о подразделении налоговой инспекции. Значение показателей нужно округлить, допускаются только целые количественные значения. Отчетность ИП с работниками предоставляется в установленные сроки, несоблюдение которых ведет к штрафу 200 рублей.

Справка 2-НДФЛ

Такая отчетность ИП за работников сдается ежегодно. Сроки сдачи – до 1 апреля по окончании отчетного года. Важная особенность справки состоит в том, что она оформляется на каждого. В форму 2-НДФЛ заносятся все доходы конкретного наемного рабочего, налоговые вычеты, которые уменьшили взносы с заработной платы и проведенные в течение года платежи в форме НДФЛ (налога на доходы физического лица).

Как сдается документ? В электронном виде отчетность ИП с работниками в году по форме 2-НДФЛ сдается при среднесписочной численности 25 и более человек. При отправлении сведений файл не должен превышать 3000 документов. В течение суток налоговая инспекция подтверждает получение справки, а в период следующих 10 дней направляет Протокол о приеме сведений.

При небольшой численности (до 25 человек) правка 2-НДФЛ сдается на бумажном носителе лично или по почте. Инспекция составляет Протокол в 2-х экземплярах, которым подтверждается сдача отчетности ИП с работниками. Один заполненный протокол отдается работодателю, его необходимо хранить.

Независимо от способа сдачи, к форме 2-НДФЛ прилагается документ – «Реестр сведений о доходах физ. лиц». В него включаются реквизиты работодателя и налогового органа, а также полный перечень всех сдаваемых справок по каждому сотруднику.

Справка 2-НДФЛ может потребоваться и самому сотруднику, например, при кредитовании, смене места работы.

Форма 6-НДФЛ и РВС

Налоговая отчетность ИП включает также форму 6-НДФЛ, которая содержит обобщенную информацию по справкам о доходах работников. Срок подачи – ежеквартально (до конца следующего месяца). Годовая отчетность по форме сдается до 01.04 следующего года. В качестве приложений к форме 6-НДФЛ сдаются все оформленные на каждого сотрудника 2-НДФЛ и «Реестр сведений о доходах».

Способы подачи аналогичные: в бумажной варианте (когда численность меньше 25 человек) или в электронном (от 25 человек и выше).

Следует внимательно отнестись к соблюдению сроков подачи 6-НДФЛ, обязательно внести дату сдачи в бухгалтерский календарь. Санкции за просрочку не ограничиваются штрафом. Счета компании в банке могут быть заблокированы. А это уже более серьезные убытки. .

Последние изменения отчетности предпринимателей-работодателей коснулись взносов в ПФ РФ, ФСС за страхование сотрудников. Теперь предприниматели обязаны предоставить в отделение ФНС документы с данными о проведенных выплатах на эти цели (исключая взносы за травматизм). В году этот документ (по форме РСВ) составляется 4 раза в год и сдается до 30 числа месяца по окончании отчетного квартала.

Отчетность во внебюджетные фонды

В ПФ РФ отчетность ИП с работниками года включает документацию:

- Отчет о трудовом стаже. Предоставляется до 1.03 за прошедший год. Этот документ составляется по схожему принципу, как и ранее существовавший РСВ-1. Замена одного бланка другим связана с законодательными нововведениями, согласно которым контроль и взыскание страховых взносов передан ФНС.

- В Пенсионный фонд отчетность теперь сдается по форме СЗВ-М. Сроки подачи нового отчетного документа – раз в месяц до 15 числа следующего месяца. Допускается вариант отчета СЗВ-М в электронном формате (если у ИП работает более 25 человек). В документе отражаются сведения о всех застрахованных лицах, числящихся в штате у предпринимателя (включая тех, с кем заключены гражданско-правовые договора). Основные сведения, включаемые в отчет: личная информация по сотруднику, номера СНИЛС и ИНН.

Несмотря на передачу контрольных функции другому государственному органу, Пенсионный фонд нуждается в некоторой информации. Например, для целей начисления индексаций. В этом случае Фонд должен иметь сведения о лицах, которые продолжают трудиться после выхода на пенсию.

В ФСС отчетность ИП за работников подается только при уплате взносов страхования по несчастным случаям. Документ сдается раз в квартал. Начиная с 2017 года, форма 4-ФСС содержит только расчет по взносам на травматизм. Отчетность в ФСС позволяет предпринимателю-работодателю частично возместить расходы, связанные с компенсациями вреда здоровью в результате несчастных случаев на производстве.

4-ФСС может иметь электронный формат при размере штата – от 25 человек и выше. В таких случаях он сдается до 25 числа следующего месяца. Для бумажного варианта установлены сроки – в течение 20 дней по окончанию текущего квартала. При отсутствии деятельности у предпринимателя остается обязанность сдать нулевую форму 4-ФСС.

Отчеты ИП на УСН и ЕНВД

Порядок предоставления отчетности предпринимателем с наемным персоналом зависит и выбранной системы налогообложения. Перед постановкой на налоговый учет важно изучить льготные режимы. Выбор в пользу упрощенной системы налогообложения можно сделать в течение 20 дней после регистрации или в ходе дальнейшей работы. Для этого нужно будет подать заявление и определиться с объектом обложения единым налогом.

При переходе на УСН предприниматель может оценить и выбрать наиболее выгодный режим: налог с доходов по ставке 6% или доходы минус расходы по ставке 15%.

Какую отчетность сдает ИП с работниками в ФНС при выборе упрощенной системы:

- Ежегодная декларация с расчетом единого налога (до 30.04).

- Расчет среднесписочной численности (до 20 января следующего года).

- Справки 2-НДФЛ на каждого работника (ежегодно до 1 апреля).

- 6-НДФЛ каждый квартал.

- ЕССС (Единый социальный страховой сбор) ежеквартально.

При появлении у работодателя первого трудового договора он в обязательном порядке становится на учет в Пенсионном фонде (в течение 30 дней) и ФСС (в течение 10 дней). После этого появляется обязанность сдавать следующую отчетность ИП на УСН с работниками в ПФ РФ:

- Форма СЗВ-М ежемесячно (в течение 15 дней по окончании месяца).

- Ежегодно – отчеты о стаже сотрудников до 1.03. Это отчеты СЗВ-стаж и ОДВ-1.

Также, как и на ОСНО, предприниматель на УСН направляет в ФСС отчетность по уплаченным взносам на травматизм (ежеквартально не позднее 20 числа следующего месяца). Еще один документ – подтверждение вида деятельности (каждый год, в срок до 15.04).

На сумму уплаченных страховых взносов за работников, работодатель может уменьшить на размер налогового платежа, если выбран объект «доходы». Если при исчислении единого налога применяется «доходы минус расходы», то отчисления на страховые цели за работников можно включить в расходную часть, из налогового платежа они не вычитаются.

Установленные сроки, список документов, входящих в отчетность ИП на ЕНВД с работниками, совпадает с рассмотренным выше порядком, за исключением декларации по уплате непосредственно самого ЕНВД. Единый налог на вмененный доход также может быть снижен на сумму страховых выплат за сотрудников, но не более чем на 50%.

Отчеты в Росстат для ИП

Обязанность отчитаться по своим показателям в Росстат у предпринимателей возникает каждые пять лет, когда учреждение проводит сплошное наблюдение. Последний раз оно происходило в 2016 году, поэтому в ближайшее время можно не подавать отчетность ИП за работников в это ведомство.

Однако Росстат может провести выборочное наблюдение. Предпринимателю высылается запрос с прикрепленной формой, которую нужно заполнить. Предусматриваются штрафные санкции за непредоставление статистической информации (для ИП штраф может достигать 20 000 рублей). Поэтому рекомендуется проверять списки предпринимателей, обязанных подать отчет в Росстат на его официальном сайте.

Товарный знак: особенности использования

Товарный знак: особенности использования Незаконная предпринимательская деятельность

Незаконная предпринимательская деятельность Отчетность ИП без работников

Отчетность ИП без работников Инвесторы для малого бизнеса

Инвесторы для малого бизнеса Банковский кредит для ИП: помощь или нагрузка

Банковский кредит для ИП: помощь или нагрузка Кредит на бизнес по франшизе

Кредит на бизнес по франшизе Лучшие франшизы 2019 года

Лучшие франшизы 2019 года Получение субсидии на открытие бизнеса

Получение субсидии на открытие бизнеса Кредит на открытие бизнеса в 2026 году

Кредит на открытие бизнеса в 2026 году Оформление наемных работников

Оформление наемных работников Порядок регистрации юридического адреса для ИП и ООО

Порядок регистрации юридического адреса для ИП и ООО Процедура получения цифровой электронной подписи

Процедура получения цифровой электронной подписи Порядок получения лицензии на охранную деятельность ЧОО, ЧОП в 2026 ...

Порядок получения лицензии на охранную деятельность ЧОО, ЧОП в 2026 ... Лицензирование фармацевтической деятельности в 2026 году

Лицензирование фармацевтической деятельности в 2026 году Получение лицензии на такси в 2026 году

Получение лицензии на такси в 2026 году Международная регистрация товарного знака в 2026 году

Международная регистрация товарного знака в 2026 году Как правильно открыть филиал ООО

Как правильно открыть филиал ООО Кассовая дисциплина для ООО в 2026 году

Кассовая дисциплина для ООО в 2026 году Выбор вида деятельности для ИП в 2026 году, по ОКВЭД

Выбор вида деятельности для ИП в 2026 году, по ОКВЭД Порядок получения лицензии на алкоголь в 2026 году

Порядок получения лицензии на алкоголь в 2026 году Сколько стоит открыть ООО в 2026 году

Сколько стоит открыть ООО в 2026 году Постановка на учет в фондах при регистрации ИП в 2026 году

Постановка на учет в фондах при регистрации ИП в 2026 году Как быстро открыть ООО под ключ

Как быстро открыть ООО под ключ Регистрация ООО через онлайн сервисы

Регистрация ООО через онлайн сервисы