Добавлено в закладки: 0

Деятельность предпринимателя часто требует сотрудничества с частными лицами. Многие бизнесмены переживают как ИП купить у физ. лица товар в году. Считается, что это создаст сложности в отношениях с налоговой службой. Конечно, такой товарооборот четко регламентируется гражданским и налоговым законодательством. Однако на деле все выглядит не очень сложно, а во многих моментах – выгодно. Кроме того существуют схемы, когда предприниматель может купить как физ лицо, а продать как ИП. Так как товар для продажи можно приобрести у физического лица таким же образом, что и у юридического.

Оформление документов

Для правильного оформления сделки необходимо подготовить соглашение о купле-продажи. Документ должен быть завизирован обеими сторонами. Он представляет собой дополнительный гарант включения издержек в себестоимость, а также подтверждения проведения операции. Однако на практике соглашение заключается крайне редко.

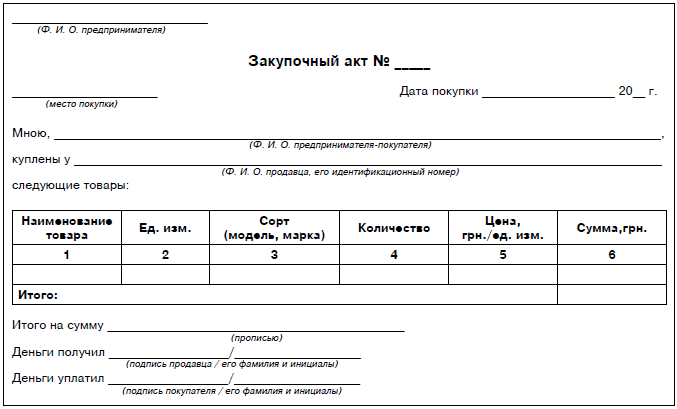

Также можно подтвердить получение товара от продавца с помощью закупочного акта. Для этой цели используют форму N ОП-5. В роли подтверждающего документа также выступает бумага от самого предприятия с указанием полных реквизитов.

Акт обязательно должен содержать такие сведения:

- полное название, дату;

- кто составляет бумагу (название фирмы);

- вид проводимой сделки;

- буквальное количество продукции;

- денежный эквивалент товара;

- должности и ФИО лиц, контролирующих проведение товарооборота;

- подписи.

Документ составляется в 2 экземплярах, для обеих сторон. Осуществить расчет между частным продавцом и ИП можно одним из двух способов.

На видео: Банкротство физического лица

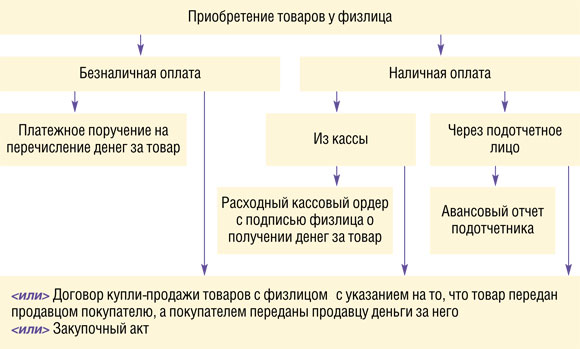

Варианты оплаты

Возместить стоимость приобретенной продукции ИП может с помощью наличной или безналичной оплаты. Распространенный вариант – приобрести через подотчетное лицо товар для продажи. Представитель назначается распоряжением, которое подписывает руководитель фирмы. Назначенный сотрудник становится материально ответственным на весь период проведения сделки. При возникновении недостачи подотчетное лицо обязуется возместить ущерб.

После покупки продукции работник должен отчитаться по проведенной операции. Предъявляемая документация должна включать закупочный акт, копию накладной об оприходовании товара. Остаток средств (при его наличии) должен быть внесен в кассу.

Следующий способ оплаты – выдать деньги ИП продавцу прямо из кассы. Можно также провести безналичный платеж. Условия совершения сделки фиксируются в договоре. При безналичном расчете документ должен содержать информацию о банковском счете продавца.

Отмечается, что действуют ограничения на сумму 100 000 руб. при расчетах с частным продавцом на товар для личного потребления. Однако правило распространяется исключительно на наличные платежи между предпринимателями и юридическими лицами. Оплаты покупок у физических лиц можно проводить на суммы без ограничений.

В зависимости от системы налогообложения ИП может использовать товар, приобретенный или для продажи. Правильно оформленная сделка купли-продажи, позволяет приобрести у частника продукцию за наличные средства и продать по безналу.

Взносы физлица

Согласно общепринятым правилам, при получении физическим лицом каких-либо сумм, к примеру, зарплаты, налогоплательщиком выступает организация. С этих сумм уже изначально удерживается НДФЛ. Однако, покупая товар, оборудование у частного продавца, ИП этот взнос не уплачивает.

Согласно общепринятым правилам, при получении физическим лицом каких-либо сумм, к примеру, зарплаты, налогоплательщиком выступает организация. С этих сумм уже изначально удерживается НДФЛ. Однако, покупая товар, оборудование у частного продавца, ИП этот взнос не уплачивает.

В ст.217 НК РФ говорится, что поступления от реализации товара, выращенного в личном подсобном хозяйстве, также не облагаются налогом. Сюда относится птица, скот, нутрии, продукция растениеводства и пчеловодства.

При отчуждении имущества на правах собственника, частник должен самостоятельно уплатить НДФЛ. Также в его обязанности входит подача налоговой декларации в установленные сроки.

Налоги для ИП

Может ли ИП купить у физ лица через подотчетное лицо товар для продажи? Может. Однако в этом случае действует особое правило: ставка налогообложения по НДС высчитывается как разница рыночной цены, включая налог и стоимости приобретения товара. Это правило распространяется на случаи, когда предприниматель перепродает продукцию. Он может купить у населения товар и продать, не подвергая его дополнительной переработке. Иначе расчет НДС производится в общеустановленном порядке. Уплату НДС исключают особые режимы налогообложения: УСН, ЕНВД, ЕСХН и патентный.

Продажа имущества

Если предприниматель намерен продать часть своего имущества, к примеру, автомобиль или квартиру, то он также должен уплатить налог. Перед реализацией авто, важно определиться для каких целей покупалось транспортное средство, а также от чьего лица будет проводиться его продажа.

Если предприниматель намерен продать часть своего имущества, к примеру, автомобиль или квартиру, то он также должен уплатить налог. Перед реализацией авто, важно определиться для каких целей покупалось транспортное средство, а также от чьего лица будет проводиться его продажа.

Предприниматель или физлицо, продавая личное авто должен уплатить взнос на доходы – 13% (НДФЛ). Транспорт, используемый в коммерческих целях, облагается налогом НДФЛ и НДС, если бизнесмен находится на ОСНО. На упрощенном режиме сбор составит 6% от прибыли или 15% от суммы, полученной в результате разницы дохода и расхода. Физлицо может воспользоваться налоговым вычетом. При этом НДФЛ не нужно платить. Обязательным условием для этого является использование транспортного средства исключительно в личных целях. По продаже авто важно заполнить бланк 3-НДФЛ.

Имущество ИП также может быть реализовано от физлица. К примеру, продать квартиру как физическое лицо, если недвижимость не использовалась в предпринимательской деятельности. Это означает, что если строения сдавались в аренду, транспортное средство использовалось для перевозок продаваемых товаров, тогда продажа таких объектов считается доходом от предпринимательской деятельности. В этом случае не имеет значения, каким образом это имущество оформлено – на предпринимателя или на физлицо.

Уточнение: жилое помещение может быть использованным в деятельности ИП только в случае, если бизнесмен предоставлял услуги по сдаче жилых помещений в аренду или по продаже недвижимости.

Как ИП может использовать деньги с расчетного счета

Как ИП может использовать деньги с расчетного счета Как ИП можно назвать свою фирму

Как ИП можно назвать свою фирму Как ИП может использовать прибыль

Как ИП может использовать прибыль Как ИП может использовать патент

Как ИП может использовать патент Как ИП может работать в другом городе

Как ИП может работать в другом городе Как ИП может перевести деньги себе на карточку

Как ИП может перевести деньги себе на карточку Как ИП может написать справку о доходах себе

Как ИП может написать справку о доходах себе Как ИП может купить автомобиль

Как ИП может купить автомобиль Как ИП может купить коммерческую недвижимость

Как ИП может купить коммерческую недвижимость Как ИП может доказать свой доход для оформления субсидии

Как ИП может доказать свой доход для оформления субсидии Как ИП может закупать товар за границей

Как ИП может закупать товар за границей Как ИП может закупать товары из Китая

Как ИП может закупать товары из Китая Как ИП может дать гарантию на товар

Как ИП может дать гарантию на товар Как ИП может заплатить за аренду

Как ИП может заплатить за аренду Как ИП может дать счет фактуру с НДС на вычет?

Как ИП может дать счет фактуру с НДС на вычет? Может ли ИП участвовать в государственных закупках

Может ли ИП участвовать в государственных закупках Можно ли ИП платить себе зарплату

Можно ли ИП платить себе зарплату Нужно ли брать ИП в качестве управляющего «ООО»

Нужно ли брать ИП в качестве управляющего «ООО» Как ИП получить налоговый вычет при покупке квартиры

Как ИП получить налоговый вычет при покупке квартиры Как ИП добавить новый вид хозяйственной деятельности

Как ИП добавить новый вид хозяйственной деятельности Как ИП уходит в декрет

Как ИП уходит в декрет Может ли ИП брать наличные без кассы

Может ли ИП брать наличные без кассы Как ИП не платить взносы в ПФР, в 2026 году

Как ИП не платить взносы в ПФР, в 2026 году Как ИП заполняет трудовую книжку

Как ИП заполняет трудовую книжку