Добавлено в закладки: 0

Остаток является основным показателем, который позволяет переносить данные бухгалтерской отчетности изо дня в день. Без него невозможно проследить за финансовым состоянием предприятия за длительный период. Однако, это лишь практическое значение инструмента. А что говорит Закон?

Обязан ли учитывать ИП лимит остатка кассы

Ранее кассовая дисциплина для ИП регламентировалась Положением Банка России от 12.10.11 № 373-П. Но в 2014 году вступило в силу новое Указание Центробанка № 3210-У. Многие ожидали от этого акта полного освобождения для ИП и малых предприятий от обязанности соблюдать кассовую дисциплину. Однако документ не оправдал ожидания, хотя и ввел более демократичные порядки.

Ранее кассовая дисциплина для ИП регламентировалась Положением Банка России от 12.10.11 № 373-П. Но в 2014 году вступило в силу новое Указание Центробанка № 3210-У. Многие ожидали от этого акта полного освобождения для ИП и малых предприятий от обязанности соблюдать кассовую дисциплину. Однако документ не оправдал ожидания, хотя и ввел более демократичные порядки.

Основными достижениями акта стали лаконичность и уточнение многих моментов, которые ранее служили поводом для нарушения закона. Прежний документ допускал двойное толкование, вследствие чего было много судебных споров с налоговиками.

Что касается установления для ИП лимита остатка кассы, то новый нормативный документ снимает такую обязанность и оставляет это на усмотрение хозяйствующего субьекта. Формулировка закона звучит следующим образом: «ИП могут не устанавливать лимит остатков в кассе на конец дня».

Отсюда следует, что предприниматель может сам себе установить данный показатель, однако соблюдать его не обязан. На расчетный период лимит остатка кассы может быть установлен в целях анализа или аудита.

Тогда как предприятия привлекаются к ответственности, если превышен лимит остатка кассы. Это считается нарушением кассовой дисциплины. Следовательно, налоговый орган назначает штрафы за нарушение или иные санкции.

Вместе с тем ИП к никакой ответственности не привлекается, так как Указанием ЦБР закрепляется отмена лимита остатка кассы для предпринимателей. Документ, который устанавливает показатель для ИП, будет признаваться его внутренним актом. А порядок ведения кассы будет определяться согласно типу его налогообложения.

Кассовая дисциплина для ИП

Помимо того, что ИП могут не соблюдать лимит остатка наличных в кассе, некоторые освобождаются от соблюдения кассовой дисциплины.

Помимо того, что ИП могут не соблюдать лимит остатка наличных в кассе, некоторые освобождаются от соблюдения кассовой дисциплины.

В зависимости от вида налогообложения порядок учета операций с деньгами может быть следующим:

- На ЕСХН, УСН, ПСН учет осуществляется при помощи КуДиР (Книга учета доходов и расходов). Кассовые ордера не оформляются, показатель не устанавливается.

- ИП на ОСНО помимо ведения КуДиР обязаны вести учетные записи и по хозяйственным операциям. Они кассовую документацию оформлять также не обязаны.

- При ЕНВД ИП также не соблюдают кассовую дисциплину, а указывают в декларации налоговому органу физические показатели своей деятельности.

В итоге получается, что ИП могут не составлять кассовую документацию, а также не определять лимит остатка кассы для налоговой службы. Однако в Указании ЦБР сказано, что такое правило распространяется лишь на некоторых ИП. Но разъяснений по этому поводу еще не поступило.

На практике у предпринимателей могут возникнуть следующие трудности:

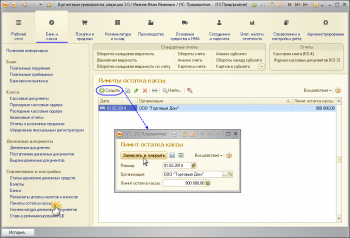

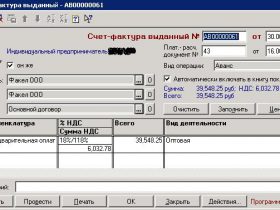

- если ИП ведет учет при помощи компьютерной программы, которая основывается на первичной кассовой документации, то программа будет работать некорректно. Установить лимит остатка кассы в 1с будет невозможно. Где в 1с 8.3 лимит остатка кассы зависит от наличия РКО и ПКО;

- если ИП решается вести кассовую документацию, то обязанность по соблюдению требований оформления бумаг ложиться также на него.

Согласно Указаниям Центробанка порядок ведения РКО и ПКО распространяется на все типы коммерческих структур, включая ИП. Следовательно, последствия и штраф за нарушение дисциплины не обойдут предпринимателя стороной.

На видео: Нулевая КУДиР

Порядок расчета лимита

Как рассчитать ИП лимит остатка кассы? В прежнем акте была установлена формула, по которой коммерческие структуры могли осуществлять расчет лимита остатка кассы. Но при поступлении использовалась одна формула, а если нет наличной выручки, установлен другой порядок его определения.

Новое Указание ЦБР не включает в себя никаких формул. Однако иных распоряжений по поводу установление лимита остатка кассы также не дает. Отсюда следует, что хозяйствующие субъекты, ведущие учет кассовых операций, могут выбирать формулу расчета себе сами.

Новое Указание ЦБР не включает в себя никаких формул. Однако иных распоряжений по поводу установление лимита остатка кассы также не дает. Отсюда следует, что хозяйствующие субъекты, ведущие учет кассовых операций, могут выбирать формулу расчета себе сами.

Если даже установлены нормы расходования из выручки, ИП не обязан вести кассовый учет. Учет ведется при помощи КуДиР или декларации, например, если ИП на ЕНВД. Такое же правило действует, когда ИП оформляет кассовые документы о приходе и выдаче средств. Наличие у предпринимателя РКО и ПКО не значит, что он обязан иметь кассовую книгу. При заполнении лимита остатка кассы, РКО и ПКО могут быть указаны следующим образом:

- остаток в кассе при отсутствии лимита указывается в конце предыдущего и в начале текущего хозяйственного дня;

- РКО и ПКО указываются в соответствующей графе расходов и доходов в виде номера, даты документа и суммы, выданной или полученной по этому документу;

Порядок расчета лимита остатка кассы у ИП не должен указываться в КуДиР или иной бухгалтерской документации. Однако в собственных интересах установленный показатель можно отмечать по итогам каждого дня. Для этого можно издать приказ об установлении лимита остатка кассы и зарегистрировать его как внутренний документ. На его основании банку подается бланк формы 0408020, и определяются срок сдачи выручки, максимальный показатель расхода. Но, если не установлен лимит остатка кассы, то для ИП это не считается нарушением.

На видео: Кассовые операции. Изменения законодательства

Какой документ обязателен для ИП

Не смотря на демократичность нового акта ЦБР, ИП не стали освобождать от всех документов, оформляющихся при кассовых операциях. Выдача денег под отчет по-прежнему должна документироваться. Такая бухгалтерия является обязательной. Основные правила Указания ЦБР по этому поводу устанавливают следующее:

- Когда ИП сам берет деньги из кассы на любые нужды, например, на такси, то заявление не составляется, а отчет по выданным деньгам составляется на усмотрение предпринимателя. Можно составить отдельный документ или отобразить выдачу денег в КуДиР в качестве расхода.

- Если ИП выдает деньги своему работнику, то он должен сначала получить от него заявление о необходимости выдачи средств на определенные нужды. Работник позже должен подать отчет о полученных средствах, вернуть остаток.

Стоит отметить, что новым Указанием ЦБР была внесена неясность в ситуацию с наемными работниками. Оно не содержит уточнения, относятся ли подобное требования к лицам, работающим по договору найма, например, на фрилансеров, онлайн работников. Поэтому пока не понятно, что делать с такими договорами и как их регистрировать.

Однако выдача денег таким лицам признается в качестве выдачи средств под отчет. Поэтому даже при наличии не трудового, а гражданско-правового договора с лицом, выдача денег осуществляется исключительно под отчет. ИП для удобства может определить пример заполнения такого документа самостоятельно.

Нужен ли ИП локальный нормативный акт

Нужен ли ИП локальный нормативный акт Нужен ли ИП зарплатный проект

Нужен ли ИП зарплатный проект Нужен ли ИП бухгалтер

Нужен ли ИП бухгалтер Нужен ли ИП журнал кассира операциониста

Нужен ли ИП журнал кассира операциониста Нужен ли ИП журнал выдачи путевых листов

Нужен ли ИП журнал выдачи путевых листов Нужен ли ИП журнал по технике безопасности

Нужен ли ИП журнал по технике безопасности Нужен ли ИП путевой лист для грузового автомобиля

Нужен ли ИП путевой лист для грузового автомобиля Нужен ли ИП баланс

Нужен ли ИП баланс Нужен ли ИП график отпусков

Нужен ли ИП график отпусков Нужен ли ИП договор аренды

Нужен ли ИП договор аренды Нужен ли ИП акт списания БСО

Нужен ли ИП акт списания БСО Нужен ли ИП акт выполненных работ

Нужен ли ИП акт выполненных работ Как ИП может подтвердить свой доход для ипотеки

Как ИП может подтвердить свой доход для ипотеки Как ИП выставляет корректировочный счет фактуру

Как ИП выставляет корректировочный счет фактуру Как ИП заполняет путевой лист

Как ИП заполняет путевой лист Как заполнить отчет в Росстат для ИП

Как заполнить отчет в Росстат для ИП Как заполнять бланки строгой отчетности для ИП

Как заполнять бланки строгой отчетности для ИП Как заполнить больничный лист ИП

Как заполнить больничный лист ИП Как ИП заполняет накладную

Как ИП заполняет накладную Как ИП заполняет торг-12 в 2026 году

Как ИП заполняет торг-12 в 2026 году Табель рабочего времени для ИП

Табель рабочего времени для ИП Специфика составления внутренних отчетов предприятия и их формы

Специфика составления внутренних отчетов предприятия и их формы Советы и правила составления учетной политики ИП на ЕНВД

Советы и правила составления учетной политики ИП на ЕНВД Как ИП выставляет счет-фактуру на аванс

Как ИП выставляет счет-фактуру на аванс