Добавлено в закладки: 0

Новый документ, предложенный ФНС для упрощения документооборота, вызывает у предпринимателей множество вопросов и опасений, касающихся правильности его заполнения. Однако уже не только разработан формуляр, но и есть образцы заполнения документа. Поэтому попробуем разобраться, насколько полезен УПД для ИП в году.

Что такое УПД

Операции, проведенные в хозяйственной деятельности предприятия, должны оформляться в обязательном порядке первичной документацией. Счета-фактуры, хотя и не относятся к категории первичных бумаг в бухгалтерском или налоговом учете, но служат основанием для принятия к вычету НДС и выставляются предприятиями.

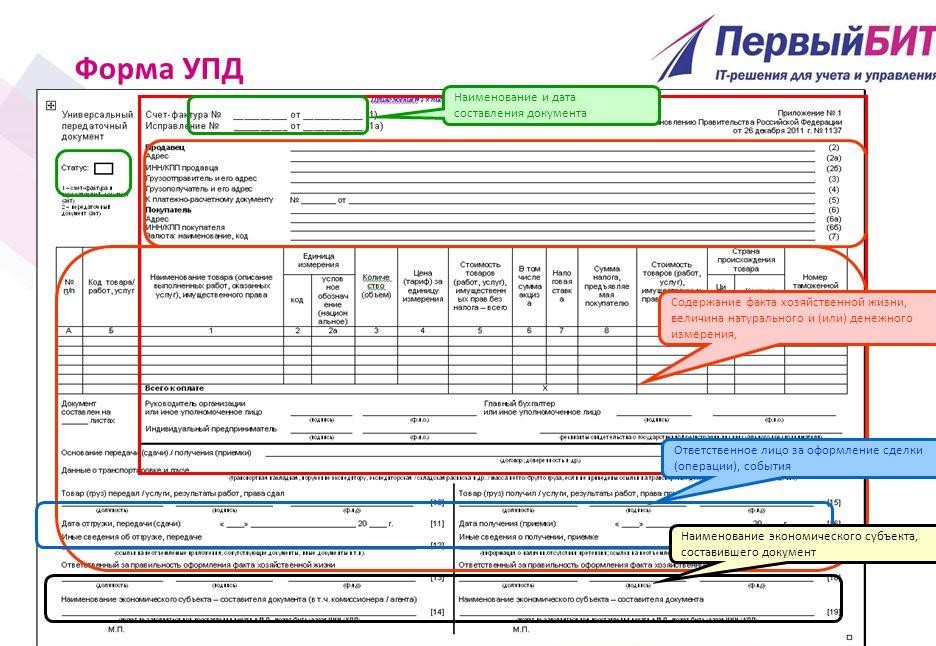

Несколько лет назад ФНС выступила с предложением для снижения объема документооборота ввести единый документ – УПД, подготовленный на основе счета-фактуры и дополненный реквизитами первичных документов. Назначение его в каждом конкретном случае определяется статусом, для которого предусмотрено отдельное поле. Предложение ФНС носит рекомендательный характер. Применение или неприменение УПД ИП не может повлечь за собой каких-либо санкций.

Нужен ли УПД для ИП в году?

Во многих случаях использование УПД удобно для ИП, работающих на упрощенке (без НДС), ЕНВД или ЕСХН:

- вместо нескольких документов придется заполнять только один, что снижает трудовые затраты и вероятность ошибок;

- в документе нет незнакомых реквизитов;

- облегчается учет налоговыми органами расходов и вычетов;

- применение УПД не означает необходимости уплаты НДС;

- если упрощенец сам не использует УПД, он все равно должен принять такой документ, поступивший от контрагента к учету;

- допускается также внесение в представленную форму УПД дополнительных сведений, добавление новых строк или столбцов.

Однако неправильное оформление УПД чревато возникновением дополнительных налоговых обязательств по НДС. Важно помнить, что при статусе 2 в УПД не требуется заполнение обязательных для счетов-фактур полей – к ним относятся графы 6-11 раздела счета-фактуры. Во избежание спорных моментов лучше проставить в них прочерки.

На видео: Вебинар: Как начать работать с УПД

Заполнение документа

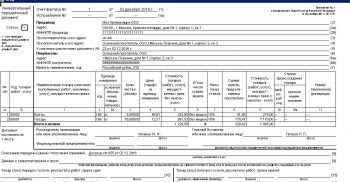

Два новых поля А и Б заполняются по желанию поставщика товара и указывают номер позиции и коды видов деятельности. Например, для ИП, который выбрал УСН 6 для продажи и установки кондиционеров, в поле Б указывается код ОКУН 042403.

Статус, проставленный в верхнем левом углу, указывает на его назначение. Если он будет использоваться как счет-фактура и первичный документ, следует проставить цифру 1. Этот статус позволяет предъявить УПД, как основание для вычета НДС.

Цифра 2 в поле указывает на то, что УПД выполняет роль первичного документа, отражающего операцию налогоплательщика. УПД для ИП на УСН и ЕСХН имеют статус 2. Многим упрощенцам привычнее работать по старой схеме, используя накладные, акты. Однако нередко возникают ситуации, когда покупателю приходится выписывать счет-фактуру. Поэтому здесь как раз удобен УПД.

Назначение документа определяется не только его статусом, а тем, какие именно реквизиты в нем заполнены. Номер УПД зависит и от его статуса. Согласно правилам заполнения, в счетах-фактурах указывается порядковый номер. При статусе 1 номер должен соответствовать нумерации в счетах-фактурах. В первичных же документах номер не относится к обязательным реквизитам, поэтому в УПД он определяется хронологией первичной документации.

Поле 8 должно содержать сведения о дате и номере соглашения, согласно которому оказываются услуги, производится отгрузка.

На видео: Что нужно знать об УПД и интеграции с учетной системой предприятия

Особенности указания даты

В предложенной форме УПД даты проставляются в трех разных строках:

- в 1 – день оформления документа;

- в 11 – проведения хозяйственной операции (отгрузки продукции или предъявления акта предоставленных услуг);

- 16 строка указывает на день приемки.

Если в УПД осталась незаполненной строка 11, делается вывод, что документ выписан в день отгрузки. Если же пустует поле 16, считаются совпадающими даты отгрузки и получения груза. В идеале все три даты совпадут, но чаще совпадают первые две строки – 1 и 11. Значит, для определения налогооблагаемой базы по НДС служит дата отгрузки продукции, т. е. строка 11.

Иногда УПД составляют до отгрузки. Однако счет-фактура, оформленный до проведения хозяйственной операции, не может стать основанием для возмещения. Поэтому налоговая база определяется датой отправки товара.

Закон предусматривает случай, когда в день проведения отгрузки не представилось возможным составление УПД, и оно было оформлено позже. Тогда база по НДС также определяется с момента отправки товара, то есть по строке 11. Во всех перечисленных ситуациях покупатель имеет право заявить вычет НДС лишь после приемки заказа (работ или товара). Это дата, стоящая в поле 16. Образец УПД для ИП в году отличается статусом и некоторыми незаполненными полями.

Какие подписи должны стоять в УПД

В строках 10 и 15 расписываются лица со стороны поставщика и покупателя, занимающиеся отправкой и получением продукции. Должны указываться также их должности. В строке 13 и 18, где ставят подписи лица, которые отвечают за своевременное оформление операции с обеих сторон, также прописываются их должности. Если в них указаны те же лица, что в предыдущих строках, подписи можно не ставить.

Из граф заполняются 1, 2 и 2а, в которых указаны наименование товара, его код, единицы измерения. Например «Устройство дистанционного пуска ИП 535-07е «ПУСК», в графах 3 и 4 проставляется количество и цена устройства.

В строках 14 и 19 предусматриваются реквизиты лиц, занимающихся ведением бухучета, как у поставщика товара, так и покупателя и лиц, составлявших документ от их имени. Для ИП, работающего без печати, ее отсутствие на УПД не влечет за собой отказ в возмещении НДС, потому как она не предусмотрена ни для счета-фактуры, ни для первичной бухгалтерской документации. Но если она есть и отображаем название организации, тогда строки 14 и 19 не заполняются.

Обязательные и необязательные к заполнению поля

Можно не заполнять следующие графы:

Можно не заполнять следующие графы:

- 9 строка необязательна к заполнению, однако реквизиты транспортной документации, указанные в ней, позволят подтвердить доставку груза.

- Строка 12 заполняется, если имеется дополнительная информация, которую необходимо показать.

- Поле 17 указывает о возникновении претензий со стороны покупателя во время получения заказа.

Строки 1а – 7 и остальные поля счета-фактуры предназначены для внесения реквизитов продавца и покупателя, данные платежных документов, вида валюты для расчетов. Они заполняются организациями – плательщиками НДС. На фото показан образец заполнения УПД для ИП с НДС.

В разделе счета-фактуры при статусе 1 должны присутствовать подписи руководителя и главного бухгалтера, для ИП – указаны реквизиты. Иногда документ может визироваться несколькими лицами. Статус 2 не требует проставления подписей в этих полях.

Изменения в системе налогообложения ИП без работников

Изменения в системе налогообложения ИП без работников Онлайн кассы меняют систему розничного бизнеса в 2017 году

Онлайн кассы меняют систему розничного бизнеса в 2017 году Как ИП может пополнить свой расчетный счет

Как ИП может пополнить свой расчетный счет Как ИП может снять деньги с расчетного счета в Белоруссии

Как ИП может снять деньги с расчетного счета в Белоруссии Как заполнить трудовой договор ИП с продавцом

Как заполнить трудовой договор ИП с продавцом Как ИП платит транспортный налог

Как ИП платит транспортный налог Как ИП не платить налоги первые 3 года

Как ИП не платить налоги первые 3 года Как ИП не платить налог на имущество

Как ИП не платить налог на имущество Как снять с учета ИП в ПФР

Как снять с учета ИП в ПФР Правила ведения регистров налогового учета

Правила ведения регистров налогового учета Особенности подачи новых отчетов в ПФ РФ с 2017 года

Особенности подачи новых отчетов в ПФ РФ с 2017 года Как ИП уходит на пенсию

Как ИП уходит на пенсию Что нужно знать при расчете налога на УСН в 2017 году

Что нужно знать при расчете налога на УСН в 2017 году Все об особенностях заполнения новой декларации по УСН

Все об особенностях заполнения новой декларации по УСН Какие налоги должен платить предприниматель на УСН в 2017 году

Какие налоги должен платить предприниматель на УСН в 2017 году Как ИП платит НДФЛ

Как ИП платит НДФЛ Как снять с учета ИП в ФСС

Как снять с учета ИП в ФСС Как ИП может вернуть НДФЛ за лечение

Как ИП может вернуть НДФЛ за лечение Как ИП может использовать патент

Как ИП может использовать патент Как ИП может перевести деньги себе на карточку

Как ИП может перевести деньги себе на карточку Как ИП может закупать товары из Китая

Как ИП может закупать товары из Китая Как ИП получить налоговый вычет при покупке квартиры

Как ИП получить налоговый вычет при покупке квартиры Может ли ИП брать наличные без кассы

Может ли ИП брать наличные без кассы Как ИП заключить договор с ООО

Как ИП заключить договор с ООО