Добавлено в закладки: 0

Современный рынок аренды жилья подразумевает, что физическое лицо сдающее квартиру внаем, должно платить налог с прибыли в бюджет государства. При этом арендодателем может выступать физическое лицо или индивидуальный предприниматель. Также может возникнуть ситуация, когда ИП снимает квартиру у ИП. Попробуем разобраться, есть ли в этом положительный аспект и как это сделать законно?

Ситуация, когда ИП снимает квартиру у ИП – это частая и легальная практика среди граждан РФ. Она обычно касается вопросов аренды складского помещения, жилья или офиса. К преимуществам можно отнести сокращение суммы налога и прочих платежей.

Аренда в статусе ИП

Сегодня для индивидуальных предпринимателей разработана упрощенная система налогообложения. Преимуществом является уменьшенный размер налога – 6 или 15%. В первом случае учитываются все доходы хозяйствующего субъекта. Второй вариант предполагает вычет расходов предпринимателя с получаемой прибыли. Это часто намного выгоднее, чем платить подоходный налог в статусе физического лица.

Сегодня для индивидуальных предпринимателей разработана упрощенная система налогообложения. Преимуществом является уменьшенный размер налога – 6 или 15%. В первом случае учитываются все доходы хозяйствующего субъекта. Второй вариант предполагает вычет расходов предпринимателя с получаемой прибыли. Это часто намного выгоднее, чем платить подоходный налог в статусе физического лица.

Что касается граждан, не прошедших регистрацию в качестве ИП, то они платят налог в размере 13%. Возникает вопрос: можно ли арендовать помещение без ИП? Конечно, только процент по налогу будет в 2 раза выше. Помимо этого, предпринимателю не требуется оплачивать налог на имущество, НДС и НДФЛ.

Упрощенный налоговый режим

УСН или как ее называют «упрощенка», открывается одновременно при регистрации ИП. Для этого нужно уведомить налоговую службу в течение 30 суток с момента постановки на учет. Оплачивать налоги нужно раз в квартал до 25 числа. Налоговая декларация подается ежегодно не позже 30 апреля. Также на ИП возлагается обязанность по уплате обязательных взносов в ПФР и ФСС.

Может ли ИП арендовать помещение на УСН? Каких либо ограничений для хозяйствующего субъекта в этом вопросе законодатель не устанавливает. Следовательно, аренда помещения допускается.

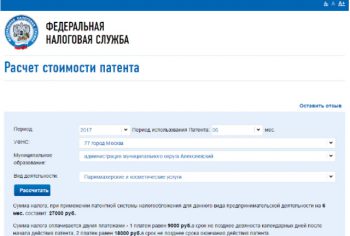

Патентная система налогообложения

Чтобы упростить процедуру аренды помещения еще больше – приобретается патент. Это позволит избежать оформления значительного пакета документов, волокиты с бухгалтерскими отчетами и обязательными, квартальными платежами.

Чтобы упростить процедуру аренды помещения еще больше – приобретается патент. Это позволит избежать оформления значительного пакета документов, волокиты с бухгалтерскими отчетами и обязательными, квартальными платежами.

Процесс оплаты разбит на 2 этапа:

- Третья часть от стоимости оплачивается не позже 25 суток, после сдачи квартиры.

- Оставшиеся средства не позднее 25 дней до завершения срока.

Если ИП арендует помещение у физического лица, то НДФЛ не платится. Это касается НДС и налога на имущество. Также отсутствует необходимость в подаче налоговой декларации.

К оплате подлежат следующие взносы по тарифам:

- пенсионный фонд (26%);

- медицинская страховка (5,1%);

- фонд социального страхования (2,9%).

Стоимость патента напрямую зависит от региона. В столице его цена может быть выше, чем в другом городе. Детальнее нужно узнавать в отделении ФНС по месту регистрации ИП.

На видео: Как взять в аренду помещение

Недостатки аренды неофициально

Если ИП снимает помещение у физ лица, лучше оформлять договорные отношения в рамках законодательства. Это позволит избежать возможных рисков и проблем с налоговой службой в дальнейшем. Кто платит НДФЛ в этом случае? Обязанность по уплате подоходного налога ложится на гражданина (арендодателя), который получает прибыль.

Если ИП снимает помещение у физ лица, лучше оформлять договорные отношения в рамках законодательства. Это позволит избежать возможных рисков и проблем с налоговой службой в дальнейшем. Кто платит НДФЛ в этом случае? Обязанность по уплате подоходного налога ложится на гражданина (арендодателя), который получает прибыль.

Если стороны такого соглашения не регистрируют документ надлежащим образом или вообще не заключают договор, то могут возникнуть следующие последствия:

- Непредвиденные расходы. Изначально неопределенный порядок оплаты по естественным вычетам (счета за телефон, коммунальные услуги), может вызвать спорные ситуации с нанимателем. Как следствие, не всегда просто получить от него деньги.

- Аферизм. В некоторых случаях может возникнуть неприятная ситуация, например, окажется, что в квартире уже проживают другие лица. Это частый трюк желающих нажиться на собственности другого человека.

- Проблема с законом. Несмотря на то, что по закону сдавать квартиру без оформления договора не запрещено, есть обратная сторона. Например, ИП арендует офис (в квартире) и не платит налоги. Это нарушение сразу двух статей – 119 НК РФ и 198 УК РФ (непредоставление налоговой декларации и неуплата налогов).

- Порча имущества. Если договор не был составлен, могут возникнуть неприятные последствия для владельца жилья (испорченные или украденные вещи, пятна на ковре, залитые соседи снизу).

Поэтому съем помещения без предварительного заключения договора, может стать причиной возникновения проблем между сторонами и привести к административной или уголовной ответственности. Когда ИП снимает квартиру у ИП по закону, неприятностей точно не возникнет.

Открыть бизнес в квартире

Жилищный кодекс допускает ведение предпринимательской деятельности в собственном жилье, а также в арендуемом на законных основаниях помещении (ст.17 ЖК РФ). Главное учитывать, что если ИП арендует помещение под офис, то он автоматически соглашается соблюдать права других граждан, проживающих на этой территории.

Однако предусмотрен ряд ограничений:

- запрещается размещение производственных учреждений в жилых помещениях;

- нарушать законные права и интересы соседей;

- игнорировать требования к жилым помещениям (демонтаж газовых плит);

- запрет на деятельность юридических лиц (ОАО, ООО, ЗАО);

- нахождение лишь на законных основаниях (личное жилье, договор аренды).

Закон допускает начать маленький бизнес в арендованной (съемной) квартире. Это дает право на открытие офиса без перевода помещения в структуру нежилого фонда.

Закон допускает начать маленький бизнес в арендованной (съемной) квартире. Это дает право на открытие офиса без перевода помещения в структуру нежилого фонда.

Идея открыть офис в квартире подойдет фрилансерам, небольшим агентствам, студиям и даже интернет-магазинам. Следовательно, вопрос нужно ли ИП арендовать помещение в жилом доме, остается закрытым.

Заключение

Окончательное решение по поводу регистрации в качестве ИП каждый принимает самостоятельно. Рекомендуется изначально провести расчеты: сумму налогов, тарифы, учесть действующее законодательство. Аренда жилья физическим лицом или предпринимателем – не является нарушением закона. Разница лишь в сумме налогов.

Но, может возникнуть вопрос, что сначала открыть ИП или арендовать помещение? Чтобы уменьшить налоговую нагрузку желательно зарегистрировать вначале ИП, и только потом заключать договор аренды.

На видео: Налог при сдаче квартиры в аренду

https://www.youtube.com/watch?v=TFTrSIfNedc

Как ИП не платить банку за перевод на карту

Как ИП не платить банку за перевод на карту Яндекс. Касса без ИП

Яндекс. Касса без ИП Подключение к Яндекс. Такси без ИП

Подключение к Яндекс. Такси без ИП ИП для Яндекс маркета

ИП для Яндекс маркета Как ИП заполняет договор

Как ИП заполняет договор Изменения в системе налогообложения ИП без работников

Изменения в системе налогообложения ИП без работников Онлайн кассы меняют систему розничного бизнеса в 2017 году

Онлайн кассы меняют систему розничного бизнеса в 2017 году Как ИП может пополнить свой расчетный счет

Как ИП может пополнить свой расчетный счет Как ИП может снять деньги с расчетного счета в Белоруссии

Как ИП может снять деньги с расчетного счета в Белоруссии Рассрочка для ИП

Рассрочка для ИП Как ИП выставить инвойс в валюте

Как ИП выставить инвойс в валюте Яндекс касса для ИП

Яндекс касса для ИП Как ИП заполняет УПД

Как ИП заполняет УПД Как заполнить трудовой договор ИП с продавцом

Как заполнить трудовой договор ИП с продавцом Как ИП платит транспортный налог

Как ИП платит транспортный налог Как ИП не платить налоги первые 3 года

Как ИП не платить налоги первые 3 года Как ИП не платить налог на имущество

Как ИП не платить налог на имущество Как снять с учета ИП в ПФР

Как снять с учета ИП в ПФР Правила ведения регистров налогового учета

Правила ведения регистров налогового учета Особенности подачи новых отчетов в ПФ РФ с 2017 года

Особенности подачи новых отчетов в ПФ РФ с 2017 года Как ИП уходит на пенсию

Как ИП уходит на пенсию Что нужно знать при расчете налога на УСН в 2017 году

Что нужно знать при расчете налога на УСН в 2017 году Все об особенностях заполнения новой декларации по УСН

Все об особенностях заполнения новой декларации по УСН Какие налоги должен платить предприниматель на УСН в 2017 году

Какие налоги должен платить предприниматель на УСН в 2017 году